Der Besitz eines Eigenheims wird oft als Symbol für finanzielle Sicherheit und Unabhängigkeit gesehen. Doch über den reinen Status hinaus hat Immobilienbesitz auch eine nicht zu unterschätzende Auswirkung auf die Kreditwürdigkeit eines Individuums. Dieser Einfluss manifestiert sich in verschiedenen Bereichen der Kreditbewertung und beeinflusst maßgeblich das Finanzprofil einer Person.

In Deutschland ist die Bonität ein entscheidendes Kriterium für die Vergabe von Immobilienkrediten. Ein Teil dieser Einschätzung ist der Schufa-Score, der Informationen über das Zahlungsverhalten und bestehende Kreditverpflichtungen enthält. Wie also wirkt sich der Besitz einer Immobilie auf diesen Score und die allgemeine Kreditbewertung aus? Diese Frage ist zentral für Personen, die ein Eigenheim besitzen oder den Kauf eines solchen planen.

Wir beleuchten in diesem Abschnitt, inwiefern Immobilienbesitz als Indikator für eine stabile ökonomische Position gelten kann und welchen direkten Einfluss er auf das Zutrauen von Kreditgebern hat. Die Verknüpfung zwischen dem Besitz eines Eigenheims und einer positiven Kreditwürdigkeit ist komplex, jedoch entscheidend für das Verständnis, wie Immobilienbesitz das Bild einer Person oder eines Haushalts in der finanziellen Welt prägt.

Grundlagen des Immobilienbesitzes in Deutschland

Der Erwerb von Immobilien in Deutschland ist durch eine Vielzahl von gesetzlichen Bestimmungen geregelt, die sowohl die Eigentumsrechte als auch die Eintragungen ins Grundbuch betreffen. Der Grundbesitz in Deutschland bietet eine solide Grundlage für finanzielle Sicherheit, bedarf jedoch einer sorgfältigen Planung und Kenntnis der gesetzlichen Rahmenbedingungen.

Das Grundbuch spielt eine zentrale Rolle bei der Sicherung von Eigentumsrechten an Immobilien. Es ist ein öffentliches Register, das alle wesentlichen Informationen zu einem Grundstück enthält, inklusive der Eigentumsverhältnisse und eventueller Belastungen wie Hypotheken oder Wegerechte.

- Transparenz und Rechtssicherheit beim Immobilienerwerb

- Klare Definition und Schutz der Eigentumsrechte

Detaillierte Kenntnisse über das Grundbuchsystem sind essentiell, um die mit dem Immobilienerwerb verbundenen Risiken verstehen und minimieren zu können.

| Eigenschaft | Bedeutung |

|---|---|

| Grundbucheintrag | Rechtliche Anerkennung des Eigentums |

| Besitzrecht | Recht, die Immobilie zu nutzen und darüber zu verfügen |

| Belastungen | Hypotheken, Dienstbarkeiten oder andere Rechte Dritter |

Der Grundbesitz in Deutschland erfordert eine gründliche Vorbereitung und Verständnis der gesetzlichen Rahmenbedingungen, um von den damit verbundenen Vorteilen profitieren zu können.

Wie Immobilienbesitz die Kreditwürdigkeit beeinflusst

Immobilienbesitz ist in vielerlei Hinsicht eine finanzielle Verpflichtung, jedoch bietet er auch erhebliche Vorteile, wenn es um die Immobilienfinanzierung und darauf basierende Kreditbewertungen geht. Ein gut dokumentierter Besitz kann wesentlich zur Verbesserung des Kredit-Scores beitragen. Im Folgenden werden die verschiedenen Aspekte beleuchtet, wie Immobilieneigentum konkret zur Kreditwürdigkeit beisteuert.

Immobilien als Sicherheit für Darlehen

Immobilien gelten als robuste Darlehenssicherheit. Banken und finanzielle Institutionen sehen in Immobilien eine solide Sicherheitsleistung, was die Gewährung von Hypothekendarlehen betrifft. Dies liegt daran, dass der Wert von Immobilien meist stabil bleibt oder sich tendenziell erhöht, was das Risiko für den Kreditgeber minimiert.

Positiver Einfluss von Eigentum auf das Bonitätsscoring

Der Besitz einer Immobilie kann sich positiv auf den Kredit-Score auswirken, da regelmäßige Hypothekenzahlungen als Beweis für finanzielle Zuverlässigkeit und Verantwortung gelten. Diese kontinuierlichen Zahlungen werden von Kreditagenturen positiv bewertet und stärken das Vertrauen weiterer Kreditgeber.

Die Rolle von Hypotheken bei der Bonitätsbewertung

Hypothekendarlehen sind eng mit der Bewertung der Kreditwürdigkeit verbunden. Die Geschichtsschreibung von Hypothekenzahlungen wird häufig als Schlüsselindikator für die finanzielle Stabilität und Berechenbarkeit eines Darlehensnehmers genutzt. Ein Kreditnehmer, der seine Hypothekenverpflichtungen regelmäßig erfüllt, wird generell als weniger riskant eingestuft.

| Aspekt | Einfluss auf Kredit-Score | Details |

|---|---|---|

| Regelmäßige Hypothekenzahlung | Positiv | Stärkung der Kreditwürdigkeit durch Nachweis finanzieller Zuverlässigkeit |

| Immobilienwert | Stabil/Bessernd | Erhöht Sicherheitenwert und mindert Kreditrisiko |

| Säumigkeit bei Hypothekenzahlungen | Negativ | Schädigt Bonität und erhöht Risikoprofil |

Die finanziellen Verpflichtungen eines Immobilieneigentümers

Der Besitz einer Immobilie bringt eine Vielzahl finanzieller Verpflichtungen mit sich. Dazu gehören nicht nur einmalige Kosten beim Kauf, sondern auch laufende Ausgaben, die für die Instandhaltung, Steuern, Nebenkosten und Rücklagenbildung anfallen. Diese Posten sind entscheidend für die Erhaltung des Wertes und die Sicherung der Rentabilität der Immobilie.

- Nebenkosten: Dazu zählen Ausgaben wie Wasser, Heizung und Müllabfuhr, die regelmäßig anfallen.

- Steuern: Grundsteuer ist eine jährliche Belastung, die jeder Immobilienbesitzer tragen muss.

- Instandhaltung: Regelmäßige Reparaturen und Renovierungen sind notwendig, um den Zustand und Wert der Immobilie zu erhalten.

- Rücklagenbildung: Die Bildung von Rücklagen für größere Reparaturen oder Renovierungen sichert gegen unvorhergesehene Ausgaben ab.

Die zuverlässige Handhabung dieser Kosten ist nicht nur für die Erhaltung der Immobilie wichtig, sondern beeinflusst auch direkt die Kreditwürdigkeit des Eigentümers. Ein gut geführtes Immobilienbudget zeigt finanzielle Zuverlässigkeit und Planungsfähigkeit, was sich positiv auf das Bonitätsscoring auswirken kann.

| Kostenart | Jährliche Ausgaben | Einfluss auf die Immobilienbewertung |

|---|---|---|

| Nebenkosten | 2.500€ – 4.000€ | Mittel |

| Steuern | 1.000€ – 3.000€ | Hoch |

| Instandhaltung | 1% – 2% des Immobilienwerts | Hoch |

| Rücklagenbildung | 500€ – 2.000€ | Mittel bis Hoch |

Es ist daher unerlässlich, dass Eigentümer ein durchdachtes Budget planen und einen langfristigen Finanzierungsplan aufstellen, der all diese Aspekte berücksichtigt. Dies stellt sicher, dass sie nicht nur ihre laufenden Verpflichtungen erfüllen, sondern auch ihre Bonität nachhaltig stärken.

Immobilienbesitz und seine Auswirkung auf die Bonität

Die Korrelation zwischen Bonität und Immobilieneigentum ist signifikant in der finanziellen Welt von Deutschland. Besitz einer Immobilie gilt nicht nur als bedeutender Vermögenswert, sondern auch als ein zentraler Aspekt im Finanzmanagement einer Person. Dieser Abschnitt wird aufzeigen, wie Immobilienbesitz das finanzielle Profil eines Einzelnen stärkt und somit dessen Bonität positiv beeinflusst.

Ein Immobilienbesitz erhöht die Kreditwürdigkeit durch die Schaffung eines stabilen finanziellen Vermögenswerts, der als Sicherheit für Kredite dient. Banken und andere Finanzinstitute sehen Eigentumswohnungen oder Häuser als weniger riskante Investments im Vergleich zu anderen Anlageformen. Dadurch werden bessere Kreditkonditionen, wie niedrigere Zinsen und höhere Darlehensbeträge, ermöglicht.

| Vermögensart | Mögliche Kreditbedingungen | Einfluss auf Bonität |

|---|---|---|

| Immobilieneigentum | Niedrigere Zinssätze, Höhere Darlehensbeträge | Erhöht |

| Aktien und andere Wertpapiere | Mittlere Zinssätze, Moderate Darlehensbeträge | Neutral bis leicht positiv |

| Keine Vermögenswerte | Höhere Zinssätze, Geringere Darlehensbeträge | Niedrig |

Zudem spiegelt der Besitz von Immobilien eine gewisse finanzielle Stabilität und Verantwortung wider, was wiederum das Vertrauen der Kreditgeber stärkt und eine langfristige Beziehung zu Finanzinstitutionen fördert. Somit ist der Vermögenswert Immobilie eine fundamentale Säule im Finanzmanagement, die aktiv zur Verbesserung der eigenen Bonität beitragen kann.

Die Bedeutung von Eigenkapital und Verschuldungsgrad

Die finanzielle Gesundheit eines Immobilienbesitzers hängt wesentlich von zwei Faktoren ab: der Eigenkapitalquote und dem Verschuldungsgrad. Diese zwei Indikatoren spielen eine fundamentale Rolle bei der Bewertung der Kreditwürdigkeit und können langfristig die finanziellen Optionen beeinflussen.

Wie das Verhältnis von Eigenkapital zu Schulden die Bonität beeinträchtigen kann

Ein geringer Verschuldungsgrad zeigt, dass ein Immobilienbesitzer weniger Schulden im Vergleich zum Wert seiner Immobilien hat. Dies wirkt sich positiv auf die Bonität aus, da es ein Zeichen finanzieller Stabilität und eines niedrigen Ausfallrisikos ist. Die Eigenkapitalquote, also der Anteil des Eigenkapitals am Gesamtkapital, verstärkt diesen Effekt zusätzlich. Eine hohe Eigenkapitalquote bedeutet mehr Sicherheiten und oft auch günstigere Kreditkonditionen.

Die Auswirkung von Tilgungsplänen auf die Kreditwürdigkeit

Die Tilgung von Krediten ist ein weiterer entscheidender Faktor für die finanzielle Gesundheit. Regelmäßige und fristgerechte Rückzahlungen bauen das Vertrauen der Kreditgeber auf und verbessern das Bonitätsrating. Zudem verringert eine schnelle Tilgung den Verschuldungsgrad, was wiederum die Eigenkapitalquote positiv beeinflusst. Dies stellt eine solide Grundlage für zukünftige Finanzierungen und Investitionen dar.

Zwischen Vermögensaufbau und Verschuldungsrisiko

Die Balance zwischen der Möglichkeit durch Immobilien Investition erhebliches Vermögen aufzubauen und dem Risiko hoher Schulden ist ein kritischer Aspekt im Asset Management. Strategische Planung, Schuldenmanagement und sorgfältige Risikobewertung sind dabei entscheidende Komponenten.

Investition in Immobilien kann eine substantielle Wertsteigerung darstellen, erfordert jedoch effektives Asset Management, um das Potenzial voll auszuschöpfen. Es ist entscheidend, dass Investoren einen umfassenden Plan zur Schuldenregulierung haben und die Risikofaktoren genau bewerten, bevor sie sich für eine Investition entscheiden.

Investition in Immobilien sollte immer mit einer detaillierten Risikobewertung einhergehen, um unvorhergesehene Schulden zu vermeiden.

Im Folgenden wird eine Tabelle präsentiert, die die Risiken und Potenziale von Immobilieninvestitionen im Vergleich darstellt, basierend auf verschiedenen Schuldenmanagementstrategien:

| Strategie | Potenzial für Vermögensaufbau | Risikobewertung |

|---|---|---|

| Aggressive Leverage | Hoch | Sehr hoch |

| Moderate Leverage | Mittel | Mittel |

| Konservatives Debt Management | Niedrig | Niedrig |

Diese Tabelle zeigt, dass ein ausbalanciertes Schuldenmanagement und eine sorgfältige Auswahl der Investitionen wesentlich sind, um langfristig stabiles Vermögen aufbauen zu können, ohne das finanzielle Risiko unnötig zu erhöhen.

Berücksichtigung von Immobilienbesitz bei der Kreditvergabe

Immobilien spielen im Darlehensvergabeprozess eine zentrale Rolle. Der Beleihungswert und die Bankbewertung des Eigentums sind entscheidende Faktoren für die Kreditrichtlinien und -entscheidungen. Durch eine detaillierte Analyse dieser Elemente sichern sich Banken ab, während sie gleichzeitig faire Kreditangebote bereitstellen.

Immobilienwerte in der Bonitätsprüfung von Banken

Die Bankbewertung von Immobilien umfasst eine Vielzahl von Faktoren, einschließlich Lage, Zustand und Marktbedingungen. Diese Bewertung beeinflusst nicht nur die Höhe des Darlehens, sondern auch die Konditionen. Ein hoher Beleihungswert kann zu günstigeren Kreditbedingungen führen, wobei die Kreditrichtlinien strikt eingehalten werden.

Kriterien für Immobilien bei der Kreditwürdigkeitsberechnung

Im Rahmen des Darlehensvergabeprozesses prüfen Banken den Beleihungswert der Immobilie, um das Risiko des Geldeinsatzes zu bewerten. Ein hoher Beleihungswert deutet darauf hin, dass die Immobilie als ausreichende Sicherheit für das Darlehen dienen kann, was essenziell für die Genehmigung des Kredits ist.

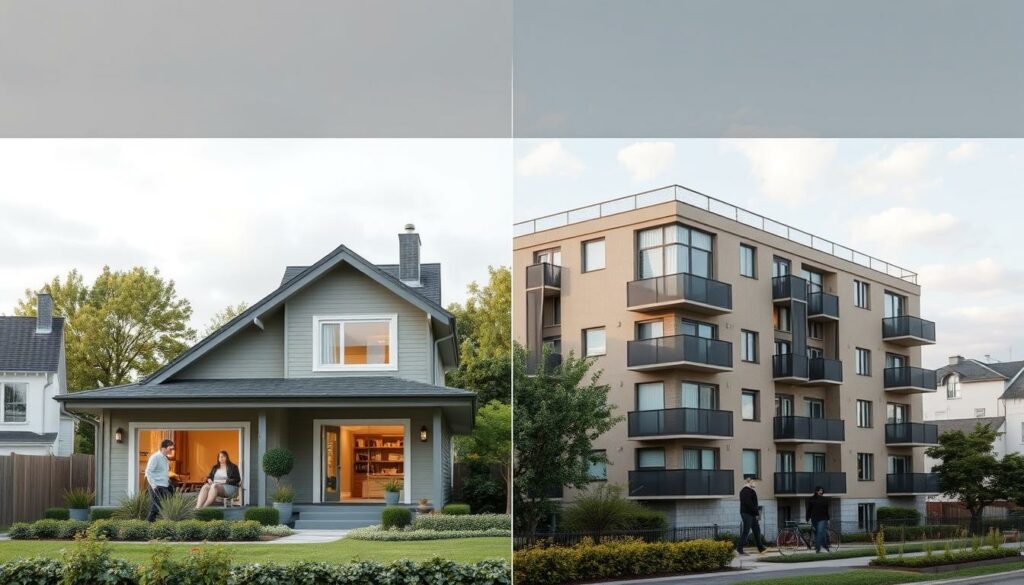

Mietimmobilien versus Selbstnutzung: Auswirkungen auf die Bonität

Die Entscheidung zwischen Vermietung und Selbstnutzung spielt eine wesentliche Rolle bei der Bewertung der finanziellen Gesundheit eines Immobilienbesitzers in Deutschland. Eine Immobilie als Einkommensquelle zu nutzen oder sie selbst zu bewohnen, beeinflusst nicht nur die tägliche Lebensführung, sondern auch die langfristige finanzielle Strategie und Bonität.

Während die Selbstnutzung oft eine emotionale Entscheidung ist und Sicherheit bietet, kann die Vermietung als stabile Einkommensquelle und effektive Kapitalanlage angesehen werden, die potenziell die Kreditwürdigkeit des Eigentümers verbessert.

| Selbstnutzung | Vermietung | |

|---|---|---|

| Einkommensgenerierung | Keine direkte Einnahmequelle | Regelmäßige monatliche Mieteinnahmen |

| Steuerliche Vorteile | Geringere steuerliche Anreize | Möglichkeit zum Absetzen von Werbungskosten |

| Kapitalbildung | Wertsteigerung des Eigenheims | Eigentum als Kapitalanlage mit Wertsteigerungspotenzial |

| Bonitätseinfluss | Stabile persönliche Finanzsituation ohne Mietausfälle | Positive Beeinflussung der Bonität durch nachweisbare Einnahmen |

Die Wahl zwischen Vermietung und Selbstnutzung sollte daher gut überlegt sein, wobei finanzielle Stabilität, die Möglichkeit zur Schaffung einer zusätzlichen Einkommensquelle und persönliche Lebensziele berücksichtigt werden müssen. Beide Optionen bieten unterschiedliche Vorteile und können je nach individueller Situation und Marktbedingungen zur Steigerung der Bonität beitragen.

Immobilienmarkt und Bonitätsbewertung: Ein dynamisches Wechselspiel

Die Dynamik des Immobilienmarkts beeinflusst maßgeblich die finanziellen Entscheidungen von Eigentümern und potenziellen Investoren. Die Volatilität dieses Marktes, bedingt durch äußere Einflüsse wie wirtschaftliche Entwicklungen und politische Entscheidungen, führt zu kontinuierlichen Marktschwankungen. Diese Schwankungen sind ausschlaggebend für die Wertentwicklung von Immobilien und damit auch für die Bonitätsbewertung der Eigentümer.

Marktbedingungen und ihr Einfluss auf die Immobilienpreise

Veränderungen im Immobilienmarkt können sowohl positive als auch negative Auswirkungen auf die Immobilienpreise haben. Ein Anstieg der Nachfrage in einer Region kann zu einem Preisanstieg führen, während eine Zunahme des Angebots oft das Gegenteil bewirkt. Investitionsentscheidungen sollten stets die aktuellen und zukünftigen Markttendenzen berücksichtigen, um das Finanzportfolio effektiv zu managen und Risiken zu minimieren.

Das Spannungsfeld von Immobilienwert und persönlicher Finanzlage

Die Bewertung einer Immobilie ist ein wichtiger Indikator für die finanzielle Stabilität des Eigentümers. Eine Wertsteigerung verbessert die Kreditwürdigkeit, während eine Wertminderung diese schwächen kann. Somit beeinflussen die Immobilienwerte direkt das Finanzportfolio des Eigentümers und dessen Fähigkeit, weitere finanzielle Verpflichtungen einzugehen.

Für Eigentümer und Investoren ist es essentiell, die Beziehung zwischen Immobilienmarkt und finanzieller Lage zu verstehen und die zukünftigen Marktschwankungen im Blick zu behalten. Durch kluge Investitionsentscheidungen kann das Risiko minimiert und das eigene Finanzportfolio optimiert werden. Dies erfordert eine kontinuierliche Beobachtung des Marktes und eine flexible Anpassung der Strategie an die sich ändernden Bedingungen.

Verbesserung der Bonität durch strategischen Immobilienbesitz

Die Bonität eines Individuums zu verbessern, ist ein Prozess, der durch wohlüberlegte und strategische Investitionen in Immobilien maßgeblich beeinflusst werden kann. Strategische Investitionen bedeuten hierbei nicht nur den Kauf von Immobilien per se, sondern auch eine fundierte Vermögensplanung, die sowohl langfristige Ziele verfolgt als auch auf eine gesunde Diversifikation setzt. Es geht hierbei um weitaus mehr, als lediglich eine Immobilie zu besitzen; es geht um das bewusste Steuern und Planen der eigenen finanziellen Zukunft.

Ein zentrales Element der Bonitätsverbesserung durch Immobilienbesitz ist die Wahl der richtigen Objekte. Standort, Zustand des Objekts und das Potenzial für Wertsteigerungen sind dabei kritische Faktoren. Vermögensplanung in diesem Kontext bedeutet auch, dass Zeitpunkte von Akquisition und eventuellem Wiederverkauf strategisch abgewogen werden, um von Marktbewegungen profitieren zu können. Dazu zählt ebenfalls die Vermeidung von Überfinanzierung, die zu einer hohen Verschuldung führen und das Risiko finanziellen Scheiterns erhöhen kann.

Letztlich kann eine sorgsam ausgearbeitete Strategie im Immobilienbereich dazu beitragen, dass Vermögenswerte konstant an Wert gewinnen, während die Schuldenlast relativ dazu sinkt. Dies führt zu einer verbesserten Bonität, die wiederum bessere Zinssätze bei zukünftigen Finanzierungen nach sich zieht. Sinnvolle und durchdachte strategische Investitionen in Kombination mit einer nachhaltigen Vermögensplanung schaffen somit die Bedingungen, um die Kreditwürdigkeit dauerhaft auf ein höheres Niveau zu heben.

FAQ

Wie kann Immobilienbesitz meine Bonität beeinflussen?

Immobilienbesitz wird häufig als Zeichen finanzieller Stabilität gesehen. Der Besitz eines Eigenheims kann positiv zur Kreditbewertung beitragen und den Schufa-Score verbessern, da er eine gewisse Kreditwürdigkeit und ein solides Finanzprofil signalisiert.

Was müssen potenzielle Eigentümer über den Immobilienerwerb in Deutschland wissen?

Der Erwerb von Immobilien in Deutschland unterliegt rechtlichen und finanziellen Bedingungen, einschließlich der Eintragung der Eigentumsrechte im Grundbuch. Es ist wichtig, die verschiedenen Arten von Wohneigentum und die damit verbundenen Pflichten zu verstehen.

Inwiefern dient Immobilienbesitz als Sicherheit für Darlehen?

Immobilien können als wertvolle Sicherheit für Hypothekendarlehen dienen. Sie bieten Kreditgebern eine Garantie, sollten Darlehensnehmer ihren Zahlungsverpflichtungen nicht nachkommen können. So kann das Risiko für den Kreditgeber reduziert und gleichzeitig die Konditionen für den Kreditnehmer verbessert werden.

Welche finanziellen Verpflichtungen sind mit dem Besitz einer Immobilie verbunden?

Als Immobilieneigentümer fallen regelmäßig Kosten an, wie Nebenkosten, Grundsteuer, Ausgaben für Instandhaltung und Rücklagen für eventuelle Reparaturen. Diese Verpflichtungen können die Kreditwürdigkeit beeinflussen, da sie die monatlich verfügbaren Einkommen mindern.

Wie beeinträchtigt das Verhältnis von Eigenkapital zu Schulden meine Bonität?

Eine hohe Eigenkapitalquote zeigt finanzielle Stärke und kann die Bonität erhöhen, während ein hoher Verschuldungsgrad das Risiko für Kreditgeber erhöht und potenziell die Kreditwürdigkeit beeinträchtigen kann. Ein ausgewogener Tilgungsplan kann helfen, den Verschuldungsgrad zu managen und die Bonität positiv zu beeinflussen.

Welche Rolle spielen Immobilienwerte in der Bonitätsprüfung von Banken?

Banken betrachten Immobilienwerte bei der Kreditvergabe, um den Beleihungswert festzustellen. Sie berücksichtigen den Wert der Immobilie im Vergleich zu den beantragten Kreditsummen und nutzen dies als Teil der umfassenden Bonitätsprüfung.

Unterscheidet sich die Bonität von Eigentümern von Selbstnutzungsimmobilien im Vergleich zu Vermietern?

Ja, der Besitz von Mietimmobilien kann als Einkommensquelle dienen und das Finanzprofil des Eigentümers stärken. Eigentümer von Selbstnutzungsimmobilien hingegen profitieren nicht direkt von Einnahmen durch Vermietung, was unterschiedliche Auswirkungen auf die Bonität haben kann.

Wie beeinflussen Marktschwankungen auf dem Immobilienmarkt meine Bonität?

Marktschwankungen können die Immobilienpreise und somit den Wert des Vermögens eines Eigentümers verändern. Dies kann sich sowohl positiv als auch negativ auf die persönliche Finanzlage und damit auf die Bonität auswirken.

Was sind Strategien zur Verbesserung der Bonität durch strategischen Immobilienbesitz?

Strategien zur Verbesserung der Bonität beinhalten die Auswahl der richtigen Immobilien, Timing von Investitionen und das Vermeiden von Überfinanzierung. Ein strategisches Finanzmanagement und Asset Management sind wesentlich, um die Bonität langfristig zu stärken.