Investitionen stellen eine tragende Säule für die Fortentwicklung und Geschäftsexpansion eines Unternehmens dar. Eine solide Unternehmensfinanzierung, insbesondere in Form von Investitionsfinanzierung, ist oft der Dreh- und Angelpunkt für das Erreichen neuer Unternehmensziele. Ob es darum geht, neue Märkte zu erschließen, Anlagen zu modernisieren oder in Forschung und Entwicklung zu investieren, Finanzprodukte für Unternehmen bieten die essentielle Unterstützung, um ambitionierte Projekte zu verwirklichen und die Unternehmenszukunft nachhaltig zu sichern.

Ein gut strukturierter Kredit ermöglicht es nicht nur, die notwendigen Ressourcen für wichtige Investitionen zu generieren, sondern ebnet auch den Weg, um von Marktchancen zu profitieren und sich essentielle Wettbewerbsvorteile zu erarbeiten. Die richtige Auswahl eines Kredits für Investitionen und Wachstum ist somit ein kritischer Faktor für den langfristigen Erfolg und die Expansion von Unternehmen.

Die Bedeutung von Krediten für unternehmerisches Wachstum

Unternehmen stehen ständig vor der Herausforderung, ihr Wachstum zu finanzieren und ihre Marktposition zu stärken. Dabei spielen Kredite eine essenzielle Rolle, um strategische Investitionen tätigen zu können und den laufenden Betrieb zu unterstützen. Insbesondere die Kredite für KMU und die Wachstumsfinanzierung sind entscheidend, um Wettbewerbsvorteile zu erlangen und neue Märkte zu erschließen.

Finanzierungsquellen für Unternehmen

Die Palette der Finanzierungsoptionen für Unternehmen ist breit und variiert je nach Unternehmensgröße und -phase. Unter den Hauptquellen der Unternehmensfinanzierung sind neben den traditionellen Bankkrediten auch alternative Finanzierungsformen wie Leasing oder Factoring populär. Diese bieten oft flexiblere Bedingungen und können schneller zugänglich sein als klassische Kredite für KMU.

Investitionskredit vs. Betriebsmittelkredit

Ein Investitionskredit dient in der Regel der Finanzierung von langfristigen Projekten wie dem Kauf von Maschinen oder Immobilien. Diese Art der Finanzierung ist essenziell für die Wachstumsfinanzierung und unterstützt Unternehmen dabei, ihre Kapazitäten zu erweitern. Der Betriebsmittelkredit hingegen hilft Unternehmen, den kurzfristigen Finanzierungsbedarf für laufende Kosten wie Miete, Gehälter oder Rohstoffe zu decken, und sorgt so für die nötige Liquidität im Tagesgeschäft.

Zusammenhang zwischen Investitionen und Unternehmenserfolg

Gezielte Investitionen sind ein Hebel für den Unternehmenserfolg, da sie es ermöglichen, Prozesse zu optimieren und auf Veränderungen am Markt schnell zu reagieren. Unternehmen, die aktiv in neue Technologien und Märkte investieren, können sich so einen entscheidenden Vorteil verschaffen und ihre Zukunftsfähigkeit sichern.

Die Bedeutung von Unternehmensfinanzierung und insbesondere von Krediten für KMU kann nicht hoch genug eingeschätzt werden, wenn es darum geht, die Weichen für langfristiges Wachstum und Erfolg zu stellen. Indem Unternehmen diese Finanzierungsinstrumente klug und strategisch einsetzen, können sie nachhaltig wachsen und sich am Markt behaupten.

Arten von Investitionskrediten für Unternehmen

Investitionskredite sind entscheidend für Unternehmen, die expandieren und wachsen wollen. Es gibt verschiedene Arten von Kreditoptionen, die sich nach den spezifischen Anforderungen und finanziellen Umständen eines Unternehmens richten. Die Palette reicht von traditionellen Bankdarlehen bis hin zu innovativen Crowdfunding-Modellen.

Langfristige Unternehmenskredite bieten die Möglichkeit, große Investitionen zu tätigen, die für die Skalierung des Geschäftsmodells notwendig sind. Diese Kredite sind oft mit flexiblen Rückzahlungsbedingungen und moderaten Zinssätzen verbunden, was sie besonders attraktiv für langfristige Projekte macht.

Für kurzfristigere Bedürfnisse oder spezielle Projekte gibt es maßgeschneiderte Finanzierungslösungen wie Brückenfinanzierungen oder Projektfinanzierungen. Diese sind oft ideal, um temporäre Finanzierungslücken zu schließen oder um in besondere Wachstumsphasen zu investieren.

- Bankdarlehen

- Öffentliche Förderkredite

- Leasingfinanzierungen

- Crowdfunding

| Kreditart | Zweck | Typische Laufzeit |

|---|---|---|

| Bankdarlehen | Allgemeine Unternehmensfinanzierung | 5-10 Jahre |

| Öffentliche Förderkredite | Investition in Innovation und Nachhaltigkeit | 10-15 Jahre |

| Leasingfinanzierungen | Anschaffung von Maschinen und Fahrzeugen | 3-5 Jahre |

| Crowdfunding | Projektfinanzierung durch Community-Support | Variable |

Die Auswahl der richtigen Kreditoptionen ist essenziell, um nicht nur finanzielle Flexibilität zu gewährleisten, sondern auch, um sicherzustellen, dass die Finanzierungsstrukturen mit den Unternehmenszielen und dem Projektfortschritt synchron sind.

Kredit für Investitionen und Wachstum: Vorteile und Risiken

Die Entscheidung für eine Kreditaufnahme zur Finanzierung von Investitionen ist ein entscheidender Schritt für Unternehmen, der sowohl signifikante Kreditvorteile als auch potenzielle Investitionsrisiken birgt. Eine gründlich durchdachte Finanzierungsstrategie ist daher unerlässlich, um sowohl die Chancen zu maximieren als auch die Risiken zu minimieren.

Strategische Investitionen planen

Um die Vorteile von Investitionskrediten voll auszuschöpfen, ist eine strategische Planung erforderlich. Es gilt, Projekte zu identifizieren, die das größte Potenzial zur Steigerung der Unternehmensleistung bieten. Eine solide Finanzierungsstrategie beinhaltet die Bewertung der erwarteten Rendite der Investitionen und den Vergleich mit den Kosten der Kreditaufnahme.

Risikomanagement bei Kreditfinanzierung

Ein effektives Management der Investitionsrisiken beginnt mit der Erkennung der Risikofaktoren, die mit der Kreditaufnahme verbunden sind. Dies umfasst Marktanalysen, die Antizipation von wirtschaftlichen Schwankungen und die Einschätzung von Zinssatzänderungen. Maßnahmen wie die Streuung der Investitionen und die Sicherung günstiger Kreditkonditionen sind Teil einer umfassenden Risikomanagementstrategie.

| Analysebereich | Ziel der Analyse | Beitrag zur Finanzierungsstrategie |

|---|---|---|

| Marktrisiken | Einschätzung potenzieller Marktveränderungen | Abwägung der Marktdynamik gegenüber Investitionsmöglichkeiten |

| Wirtschaftliche Vorhersagen | Prognose wirtschaftlicher Entwicklungen | Anpassung der Investitionen an erwartete Wirtschaftslagen |

| Zinsrisiken | Evaluation möglicher Zinsänderungen | Sicherstellung günstiger Finanzierungskosten |

| Risikoverteilung | Diversifikation der Investitionsprojekte | Reduzierung des Gesamtrisikos der Kreditaufnahme |

Kriterien zur Wahl des richtigen Investitionskredits

Die Auswahl eines geeigneten Investitionskredits ist ein entscheidender Schritt für die finanzielle Gesundheit und das Wachstum eines Unternehmens. Hierbei sind gründliche Überlegungen zu Konditionen, Laufzeit sowie zur eigenen Finanzplanung und Kreditwürdigkeit erforderlich.

Konditionen und Laufzeit

Die Konditionen, einschließlich der Zinssätze und Rückzahlungsbedingungen, sind zentral für einen Kreditvergleich. Eine längere Laufzeit kann niedrigere monatliche Rückzahlungen bedeuten, allerdings könnte dies auch zu höheren Gesamtzinskosten führen. Unternehmen sollten daher ihre Rückzahlungsfähigkeiten realistisch einschätzen und mögliche Szenarien durchspielen.

Bonitätsprüfung und Sicherheiten

Die Bonität des Antragstellers spielt eine wesentliche Rolle bei der Bestimmung der Kreditkonditionen. Es ist wichtig, dass Unternehmen ihre Kreditwürdigkeit durch eine saubere Finanzplanung und Transparenz verbessern, um bessere Konditionen zu erlangen. Die Bereitstellung adäquater Sicherheiten, etwa in Form von Grundschulden oder Bürgschaften, kann zusätzlich zur Absicherung des Kredits beitragen und die Vertrauenswürdigkeit gegenüber der Bank stärken.

Zusammengefasst ist die Wahl des richtigen Investitionskredits eine Balance aus vielen Faktoren, die sorgfältig abgewogen werden müssen. Nachstehend eine vergleichende Tabelle, die die wesentlichen Merkmale und Kriterien für die Entscheidung aufschlüsselt:

| Kriterium | Bedeutung |

|---|---|

| Kreditvergleich | Vergleich der verschiedenen Angebote hinsichtlich Zinsen, Gebühren und Zusatzleistungen |

| Finanzplanung | Realistische Einschätzung der finanziellen Lage und Prognose der zukünftigen Cashflows |

| Kreditwürdigkeit | Evaluation der Bonität und eventuelle Verbesserung durch Anpassungen in der Finanzführung |

| Laufzeit | Abwägung zwischen monatlicher Belastung und Gesamtfinanzierungskosten |

| Sicherheiten | Festlegung der Art und des Umfangs der Sicherheiten zur Risikominimierung der finanzierenden Bank |

Zinsen und Kreditkonditionen vergleichen

Im Zuge der Finanzplanung ist es essentiell, Zinssätze zu vergleichen und die Kreditkosten im Auge zu behalten, um wirtschaftlich sinnvolle Entscheidungen treffen zu können. Die aktuelle Zinsentwicklung spielt dabei eine zentrale Rolle und sollte stets berücksichtigt werden, um potenzielle finanzielle Belastungen vorauszusehen und zu minimieren.

Der Einfluss des Zinsumfeldes auf Kreditkosten

Die Zinsentwicklung hat einen direkten Einfluss auf die Kreditkosten eines Unternehmens. Steigende Zinsen bedeuten höhere Zinskosten, was die Gesamtfinanzierungskosten erhöht. Es ist daher entscheidend, das Zinsumfeld regelmäßig zu analysieren und Zinssätze zu vergleichen, um optimale Kreditkonditionen sicherzustellen.

Feste vs. variable Verzinsung

Bei der Entscheidung zwischen fester und variabler Verzinsung stehen Unternehmen vor der Herausforderung, Sicherheit und Flexibilität gegeneinander abzuwägen. Die fixe Verzinsung bietet Planungssicherheit, während die variable Verzinsung in einem günstigen Zinsumfeld niedrigere Kosten ermöglichen kann. Jedoch birgt sie das Risiko, bei steigenden Zinsen auch höhere Belastungen nach sich zu ziehen.

Die folgende Tabelle bietet eine Gegenüberstellung der Aspekte von festen und variablen Zinsen, die bei der Kreditentscheidung eine Rolle spielen können.

| Verzinsungstyp | Vorteile | Nachteile |

|---|---|---|

| Feste Verzinsung | Planungssicherheit, keine Risiken bei steigenden Zinsen | Höhere Kosten bei Zinssenkungen im Markt |

| Variable Verzinsung | Mögliche Einsparungen bei fallenden Zinsen | Risiko einer Kostenerhöhung bei steigenden Zinsen |

Es ist klar, dass die Wahl des Verzinsungstyps wesentlich von der individuellen Risikobereitschaft und den finanziellen Zielen des Unternehmens abhängt. Ein gründliches Verständnis der aktuellen Zinsentwicklung und regelmäßiges Zinssätze vergleichen sind daher unerlässlich für eine fundierte Kreditentscheidung.

Die Rolle von Bürgschaften und Förderkrediten

Bürgschaften spielen eine entscheidende Rolle bei der Absicherung von Kreditausfällen und erhöhen signifikant die Wahrscheinlichkeit einer Kreditgenehmigung. Sie stellen eine zusätzliche Sicherheit für die Kreditgeber dar, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommen kann. Parallel dazu bieten staatliche Fördermittel und Finanzhilfen Unternehmen die Möglichkeit, günstigere Finanzierungsbedingungen zu erhalten und spezifische Projekte mit Unterstützung des Staates zu realisieren.

Durch die Inanspruchnahme von Förderkrediten, die oft niedrigere Zinsen und bessere Rückzahlungsbedingungen als marktübliche Kredite bieten, können Unternehmen ihre Projekte effizienter und kostengünstiger umsetzen. Förderprogramme sind in verschiedenen Branchen und für diverse Unternehmensgrößen verfügbar, wodurch eine breite Palette von Organisationen profitieren kann.

| Förderkredit | Merkmale | Vorteile |

|---|---|---|

| ERP-Gründerkredit | Staatlich subventioniert, niedrige Zinsen | Erleichterter Zugang zu Kapital, geringere Kreditkosten |

| KfW-Unternehmerkredit | Lange Laufzeiten, tilgungsfreie Anlaufjahre | Finanzielle Flexibilität, Unterstützung im Wachstum |

| Umweltprogramme | Fokus auf nachhaltige Projekte | Zugang zu Sonderkonditionen und Netzwerken |

Unternehmen, die sich für staatliche Fördermittel und Finanzhilfen qualifizieren, können nicht nur finanzielle Vorteile genießen, sondern auch ihre Projekte auf eine solide wirtschaftliche Grundlage stellen. Diese Mittel sind essentiell, um innovative Vorhaben anzustoßen und nachhaltiges Wachstum zu fördern.

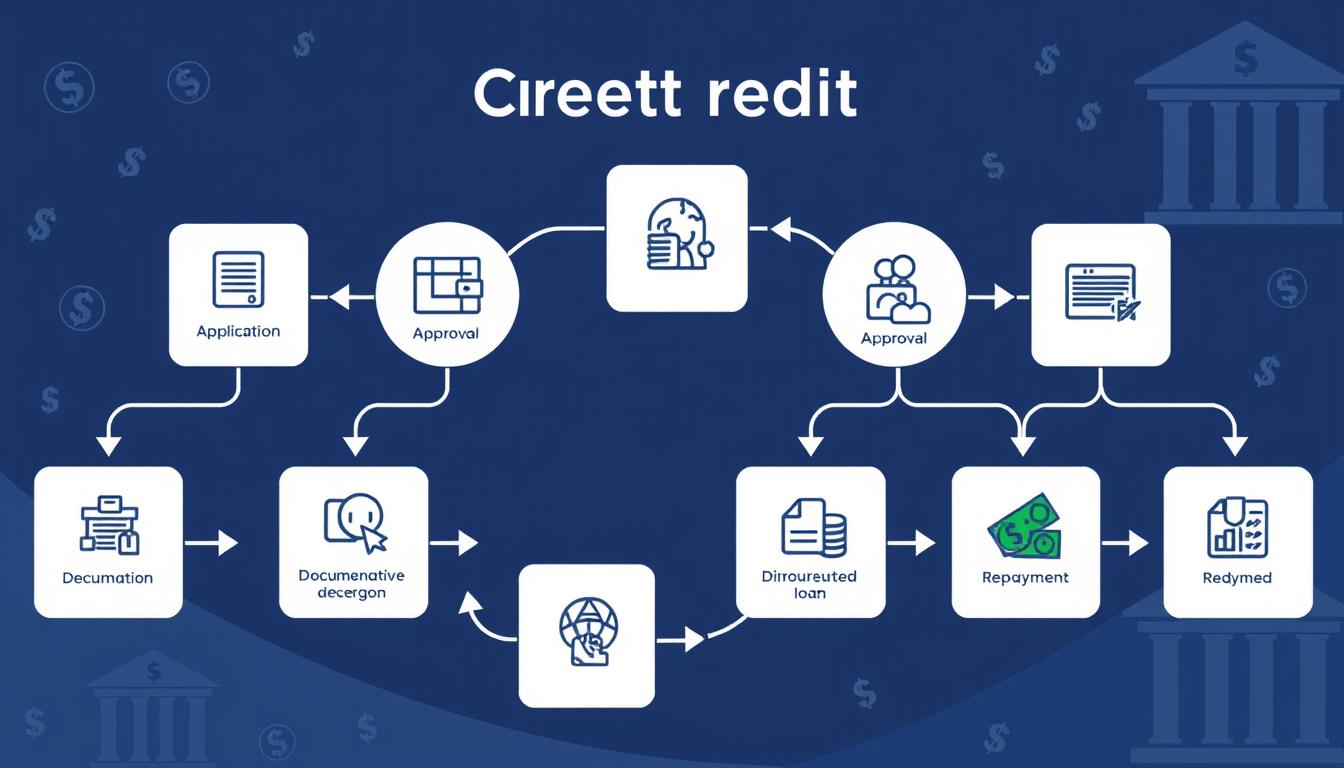

Beantragung eines Investitionskredits: ein Leitfaden

Die erfolgreiche Beantragung eines Investitionskredits bei Finanzinstituten erfordert gründliche Vorbereitungen und ein tiefes Verständnis des Prozesses. Sorgfältig zusammengestellte Unterlagen und eine klare Darstellung der Unternehmensziele sind entscheidende Faktoren, die über die Darlehensvergabe entscheiden.

- Vorbereitung des Kreditantrags: Zunächst ist es wichtig, dass Unternehmen einen detaillierten Geschäftsplan vorlegen. Dieser sollte nicht nur die aktuellen Finanzen detailliert darstellen, sondern auch die geplante Verwendung des Kredits begründen.

- Vergleich verschiedener Angebote: Es empfiehlt sich, Angebote mehrerer Finanzinstitute einzuholen. So können Unternehmen sicherstellen, die besten Konditionen für ihre spezifischen Bedürfnisse zu finden.

- Präsentation des Vorhabens: Die klare Kommunikation der Investitionsstrategie und deren erwarteter Nutzen für das Unternehmen ist ein weiterer kritischer Punkt, der über den Erfolg des Kreditantrags entscheidet.

- Verständnis der Kriterien: Jedes Finanzinstitut hat spezifische Kriterien für die Darlehensvergabe. Unternehmen sollten sich dieser bewusst sein und ihren Antrag entsprechend ausrichten.

Diese Schritte sind von fundamentaler Bedeutung für die erfolgreiche Sicherung eines Investitionskredits. Die Kriterien und Anforderungen können sich jedoch zwischen verschiedenen Finanzinstituten unterscheiden, was eine flexible Anpassungsfähigkeit seitens des antragstellenden Unternehmens erfordert.

Durch eine sorgfältige Beachtung dieser Leitlinien können Unternehmen ihre Chancen erheblich verbessern, den gewünschten Kredit für ihre Investitionsvorhaben zu erhalten. Es bleibt essenziell, dass sie mit den notwendigen Informationen und einer starken Strategie in die Kreditantragsphase gehen.

Unterlagen und Voraussetzungen für die Kreditvergabe

Für eine erfolgreiche Kreditvergabe ist eine umfassende Dokumentation der Unternehmensfinanzen elementar. Die erforderlichen Kreditunterlagen bieten den Kreditgebern einen detaillierten Einblick in die finanzielle Stabilität und die Zukunftspläne eines Unternehmens. Effizientes Dokumentenmanagement spielt dabei eine unabdingbare Rolle, um den Prozess reibungslos und transparent zu gestalten.

Finanzplan und Geschäftsmodell

Ein durchdachter Finanzplan und ein klar definiertes Geschäftsmodell sind entscheidend, um Vertrauen bei den Kreditgebern zu schaffen. Diese Dokumente sollen nicht nur die aktuelle finanzielle Lage darlegen, sondern auch strategische Pläne für das Wachstum und den Einsatz des beantragten Kredits aufzeigen.

Nachweise und Dokumentation

Neben dem Finanzplan und der Beschreibung des Geschäftsmodells sind weitere Unterlagen erforderlich, die eine vollständige Bewertung der Kreditwürdigkeit ermöglichen. Dazu gehören Bilanzen, Gewinn-und-Verlust-Rechnungen und aktuelle Geschäftszahlen. Ebenfalls wichtig sind persönliche Informationen der Geschäftsführung und eventuelle Nachweise über bestehende finanzielle Verpflichtungen.

| Dokument | Zweck | Detailgrad |

|---|---|---|

| Finanzplan | Finanzielle Zukunftsvision | Detaillierte Prognosen |

| Geschäftsmodell | Strategische Ausrichtung | Umfassende Beschreibung |

| Bilanzen und G+V-Rechnungen | Nachweis der finanziellen Gesundheit | Jährlich und aktuell |

| Persönliche Informationen der Geschäftsführung | Einschätzung der Vertrauenswürdigkeit | Vollständige Dokumentation |

Die Bedeutung der Bonität und Schufa-Prüfung

Die Bewertung der Kreditwürdigkeit ist ein entscheidender Faktor im Prozess der Kreditvergabe. Banken und andere Finanzinstitute nutzen die Schufa-Auskunft, um ein klares Bild von der Finanzreputation eines Antragstellers zu erhalten. Eine gute Kreditwürdigkeit kann nicht nur zu besseren Kreditkonditionen führen, sondern auch die Tür zu attraktiven finanziellen Möglichkeiten öffnen.

Bonitätsbewertung verstehen

Die Kreditwürdigkeit einer Person oder eines Unternehmens wird durch verschiedene Faktoren, wie Einkommen, bestehende Schulden und frühere Zahlungsgeschichte, bestimmt. Eine positive Schufa-Auskunft spiegelt eine stabile Finanzreputation wider, die für Kreditgeber ein Zeichen von Zuverlässigkeit ist.

Auswirkungen von Negativmerkmalen

Negative Einträge in der Schufa können weitreichende Folgen haben. Sie können nicht nur zur Ablehnung von Kreditanträgen führen, sondern auch die allgemeine Kreditwürdigkeit und somit die Finanzreputation langfristig beeinträchtigen. Es ist daher essenziell, mögliche Negativmerkmale frühzeitig zu adressieren und zu klären.

| Kreditelement | Einfluss auf Kreditwürdigkeit |

|---|---|

| Positiver Schufa-Eintrag | Erhöht die Chancen auf günstigere Kreditbedingungen |

| Negativer Schufa-Eintrag | Kann zu höheren Zinsen oder Kreditablehnung führen |

| Regelmäßiges Einkommen | Stärkt die finanzielle Reputation bei Banken |

| Frühere Kredite | Einfluss auf die Bewertung zukünftiger Kreditanträge |

Alles rund um das Thema Sicherheiten bei Investitionskrediten

Bei der Gewährung von Investitionskrediten spielen Sicherheiten eine entscheidende Rolle. Diese dienen der Kreditabsicherung und minimieren das Risiko für Kreditgeber, falls der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommen kann. Im folgenden Abschnitt werden die verschiedenen Sicherheitenarten und ihre Bewertungs- und Verwertungsprozesse erörtert.

Arten von Sicherheiten

- Immobilien: Oft als Grundpfandrecht eingesetzt, bieten sie aufgrund ihres hohen Wertes eine robuste Sicherheit.

- Maschinen und Fahrzeuge: Diese liquidierbaren Werte sind besonders relevant im Bereich der Produktionskreditabsicherung.

- Wertpapiere und Aktien: Diese flexiblen Sicherheitenarten können je nach Marktsituation schnell liquidierbar sein.

Bewertung und Verwertung

Die Bewertung der Sicherheiten ist ein entscheidender Faktor, der oft durch professionelle Gutachter erfolgt. Diese schätzen den realen Marktwert der Sicherheiten, um den Kreditgebern eine klare Basis für das verliehene Kapital zu bieten. Im Falle eines Zahlungsausfalls werden die Sicherheiten verwertet, um den ausstehenden Kreditbetrag zu decken.

| Sicherheitstyp | Beispiel | Durchschnittliche Bewertungszeit | Liquidationswert |

|---|---|---|---|

| Immobilien | Wohn- und Geschäftsgebäude | 3-4 Wochen | 60-80% des Marktwertes |

| Maschinen | Produktionsanlagen | 1-2 Wochen | 50-70% des Anschaffungswertes |

| Wertpapiere | Aktien und Bonds | Variable | 80-95% des aktuellen Kurswertes |

Strategische Unternehmensentwicklung durch gezielte Investitionen

Gezielte Investitionen sind ein entscheidender Faktor für die strategische Entwicklung eines Unternehmens. Durch eine sorgfältig durchdachte Investitionsstrategie können Unternehmen nicht nur ihre Prozesse modernisieren und ihre Effizienz steigern, sondern auch ihre Wettbewerbsfähigkeit erheblich verbessern. Dies führt letztendlich zu einer nachhaltigen Geschäftsausweitung.

Um die Wettbewerbsfähigkeit zu erhöhen und das Unternehmenswachstum zu unterstützen, ist es essentiell, in Technologien und Systeme zu investieren, die eine effizientere Arbeitsweise ermöglichen. Darüber hinaus können durch gezielte Investitionen auch neue Märkte erschlossen und bestehende Geschäftsbereiche erweitert werden, was wiederum zur Geschäftsausweitung beiträgt.

- Fortschrittliche Technologien implementieren

- Markterweiterung und Diversifikation der Produktlinien

- Verbesserung der operativen Effizienz

- Strategieentwicklung basierend auf datengesteuerter Analyse

Diese Maßnahmen sind Teil einer erfolgreichen Investitionsstrategie, die darauf abzielt, langfristiges Wachstum zu sichern und die Marktposition des Unternehmens zu stärken. So wird eine solide Grundlage für die Zukunft geschaffen, die es dem Unternehmen ermöglicht, sich flexibel an ändernde Marktbedingungen anzupassen und stetig zu wachsen.

Kreditverhandlungen mit Banken erfolgreich führen

Effektive Kreditgespräche mit Finanzierungspartnern sind entscheidend, um günstige Bedingungen zu sichern und das Unternehmenswachstum zu fördern. Dabei spielt die richtige Verhandlungstaktik eine wesentliche Rolle. Vorbereitung und Verständnis der eigenen Position können den Unterschied ausmachen, wenn es darum geht, die Zustimmung der Bank für Ihr Vorhaben zu gewinnen.

Tipps für das Bankgespräch

- Stellen Sie eine klare und detaillierte Projektübersicht bereit, die Ihre Rückzahlungskapazität hervorhebt.

- Verwenden Sie präzise Daten und Szenarioanalysen, um Ihre finanzielle Stabilität und Wachstumspotenzial zu untermauern.

- Betonen Sie bestehende Geschäftsbeziehungen und bisherige Erfolge mit früheren Krediten.

Verhandlungsstrategien für bessere Konditionen

- Machen Sie sich mit den Standardkonditionen des Finanzierungspartners vertraut und identifizieren Sie mögliche Verhandlungsspielräume.

- Argumentieren Sie überzeugend, warum spezielle Konditionen wie niedrigere Zinsen oder flexiblere Rückzahlungsfristen gerechtfertigt sind.

- Bauen Sie eine starke Verhandlungsposition auf, indem Sie Alternativangebote anderer Banken einholen und diese als Vergleichsgrundlage nutzen.

Ein gut vorbereitetes Kreditgespräch und strategische Verhandlungstaktiken können signifikant zur Verbesserung der Finanzierungskonditionen beitragen, wodurch eine langfristige Partnerschaft mit dem Finanzierungspartner gefördert wird.

Umschuldung bestehender Kredite für Wachstum

Die Umschuldung bestehender Kreditverpflichtungen kann eine wesentliche Strategie sein, um das Wirtschaftswachstum eines Unternehmens zu fördern. Durch die Neugestaltung der Schuldenstruktur lassen sich oft verbesserte Zahlungsbedingungen und niedrigere Zinsen erzielen. Dies ist besonders in Zeiten niedriger Zinsen eine günstige Gelegenheit, die Zinslast zu reduzieren und somit finanziellen Spielraum für Investitionen und Expansion zu schaffen.

Umschuldungsmöglichkeiten bieten Unternehmen die Möglichkeit, ihre finanzielle Last neu zu organisieren. Ein Wechsel zu einem Kredit mit günstigeren Konditionen kann langfristig zu erheblichen Einsparungen führen. Dies hilft, die Liquidität zu verbessern und kann auch die Bonität eines Unternehmens positiv beeinflussen.

- Analyse der aktuellen Schuldenstruktur und Identifikation von Optimierungspotenzialen

- Verhandlungen mit Kreditgebern über bessere Kreditbedingungen

- Evaluation der Zinslast und der Kreditlaufzeiten im Hinblick auf mögliche Einsparungen

- Prüfung alternativer Finanzierungsquellen, um eine optimale Neufinanzierung zu sichern

- Evaluation und Vorbereitung der Unterlagen für den Kreditgeber.

- Verhandlungen mit den aktuellen oder neuen Kreditgebern.

- Abschluss der Umschuldung und Umsetzung der neuen Finanzierungsstruktur.

| Vorteile der Umschuldung | Mögliche Herausforderungen |

|---|---|

| Zinslast reduzieren | Vorfälligkeitsentschädigungen |

| Verbesserung der Liquidität | Neuverhandlung von Kreditbedingungen |

| Längerfristige finanzielle Stabilität | Notwendigkeit einer umfassenden Bonitätsprüfung |

Die Entscheidung für eine Umschuldung sollte gut überlegt sein und alle Kostenfaktoren berücksichtigen. Es ist oft ratsam, eine professionelle Finanzberatung in Anspruch zu nehmen, um sicherzustellen, dass alle Aspekte der Umschuldung im Sinne der betrieblichen Ziele und finanziellen Möglichkeiten optimal genutzt werden können.

Liquiditätsplanung und -sicherung in der Wachstumsphase

Im dynamischen Umfeld des Unternehmenswachstums bildet effizientes Finanzmanagement den Grundstein für eine stabile ökonomische Basis. Speziell in der Wachstumsphase ist es entscheidend, ein Auge auf den Cashflow zu haben und Liquiditätsreserven strategisch zu managen. Durch gezielte Cashflow-Optimierung wird nicht nur die Zahlungsfähigkeit des Unternehmens gesichert, sondern auch Investitionen ermöglicht, die weiteres Wachstum fördern.

Eine professionell aufgestellte Liquiditätsplanung erlaubt es Unternehmen, auch in Zeiten starker Expansion oder unvorhergesehener Marktereignisse, handlungsfähig zu bleiben. Durch das Bilden von Liquiditätsreserven und das frühzeitige Erkennen von Kapitalbedarf lassen sich Engpässe vermeiden. Entscheidend ist hierbei auch die Wahl der passenden Finanzierungsoptionen, die zur jeweiligen Situation des Unternehmens passen und zur Liquiditätssicherung beitragen.

Zur Cashflow-Optimierung gehören eine Analyse der aktuellen Zahlungsströme, das Aufspüren von Einsparpotentialen und das Agieren auf Basis von präzisen Finanzprognosen. Kurzfristige Finanzierungslösungen wie Kontokorrentkredite oder Factoring können dabei helfen, temporäre Liquiditätsschwankungen zu überbrücken und den fortlaufenden Geschäftsbetrieb zu sichern. Wenn Unternehmen diese Aspekte im Blick haben, können sie ihre Finanzen geschickt managen und sich somit den nötigen Spielraum für nachhaltiges Wachstum schaffen.

FAQ

Was ist der Zweck von Investitionskrediten für Unternehmen?

Investitionskredite bieten Unternehmen die finanziellen Mittel, um langfristige Investitionen wie den Kauf von Maschinen oder Immobilien zu tätigen, was zur Geschäftsexpansion und Modernisierung beiträgt und die Wettbewerbsfähigkeit steigert.

Worin unterscheiden sich Investitionskredite von Betriebsmittelkrediten?

Investitionskredite werden für langfristige Vorhaben und Investitionen genutzt, während Betriebsmittelkredite der kurzfristigen Finanzierung des laufenden Betriebs dienen, etwa zur Deckung von Betriebsausgaben oder zur Überbrückung von Liquiditätsengpässen.

Wie können gezielte Investitionen zum Unternehmenserfolg beitragen?

Gezielte Investitionen ermöglichen es Unternehmen, neue Marktpotenziale zu erschließen, Prozesse zu optimieren und innovative Produkte zu entwickeln, was maßgeblich zur Steigerung der Produktivität und zum Unternehmenserfolg beiträgt.

Welche Arten von Investitionskrediten sind für Unternehmen verfügbar?

Unternehmen können aus einer Vielzahl von Investitionskrediten wählen, dazu gehören klassische Bankdarlehen, öffentliche Förderkredite, Leasingfinanzierungen und alternative Finanzierungsformen wie Crowdfunding, die je nach Bedarf und Situation des Unternehmens ausgewählt werden.

Was sollte bei der Planung von strategischen Investitionen beachtet werden?

Bei der Planung strategischer Investitionen sollten Unternehmen eine klare Investitionsstrategie haben, die Marktentwicklungen und Unternehmensziele berücksichtigt, und zugleich ein effektives Risikomanagement implementieren, um mögliche Verluste zu minimieren.

Nach welchen Kriterien sollte ein Investitionskredit ausgewählt werden?

Bei der Wahl eines Investitionskredits sollten die Konditionen, Laufzeit, Bonitätsprüfung und angebotene Sicherheiten beachtet werden, sowie die Übereinstimmung des Kredits mit den spezifischen Finanzierungsbedürfnissen des Unternehmens.

Warum ist der Vergleich von Zinssätzen bei Krediten für Unternehmen wichtig?

Ein Vergleich von Zinssätzen und Kreditkonditionen ist entscheidend, um die Gesamtkosten für den Kredit zu minimieren und die Finanzierung an das aktuelle Zinsumfeld und die Unternehmensbedürfnisse anzupassen.

Wie können Bürgschaften und Förderkredite die Finanzierungsmöglichkeiten von Unternehmen verbessern?

Bürgschaften können die Kreditwürdigkeit verbessern und die Chancen auf eine Kreditbewilligung erhöhen, während Förderkredite günstige Konditionen und finanzielle Unterstützung für spezifische Projekte bieten.

Was müssen Unternehmen bei der Beantragung eines Investitionskredits beachten?

Bei der Beantragung eines Investitionskredits ist eine detaillierte Vorbereitung erforderlich, einschließlich eines soliden Geschäftsplans und klarer Finanzzahlen. Unternehmen sollten zudem Angebote von verschiedenen Finanzinstituten einholen und vergleichen.

Welche Unterlagen und Voraussetzungen sind für eine erfolgreiche Kreditvergabe nötig?

Für eine erfolgreiche Kreditvergabe benötigen Unternehmen vollständige Finanzunterlagen wie Finanzpläne, Bilanzen, Gewinn-und-Verlust-Rechnungen und eine Beschreibung des Geschäftsmodells sowie persönliche Dokumentation der Geschäftsführung.

Wie beeinflusst die Bonität die Kreditbedingungen für Unternehmen?

Die Bonität eines Unternehmens ist entscheidend für die Konditionen eines Kredits. Gute Bonität kann zu vorteilhaften Zinsen und Kreditbedingungen führen, während negative Schufa-Einträge schlechtere Konditionen oder eine Kreditablehnung zur Folge haben können.

Welche Rolle spielen Sicherheiten bei der Vergabe von Investitionskrediten?

Sicherheiten dienen als Schutz für Kreditgeber vor Ausfällen. Sie beeinflussen die Kredithöhe und die Konditionen und müssen im Falle einer Zahlungsunfähigkeit verwertet werden können, um die Schuld zu tilgen.

Welche Bedeutung hat eine Investitionsstrategie für die Unternehmensentwicklung?

Eine durchdachte Investitionsstrategie ist essentiell für eine zielgerichtete Unternehmensentwicklung, da sie es ermöglicht, Investitionen im Einklang mit langfristigen Zielen zu planen und so die Wettbewerbsposition zu stärken.

Wie kann man Kreditverhandlungen mit Banken erfolgreich gestalten?

Erfolgreiche Kreditverhandlungen basieren auf einer gründlichen Vorbereitung, Kenntnis der eigenen Verhandlungsposition und einer transparenten Darstellung der finanziellen Lage und Investitionsvorhaben des Unternehmens.

Inwiefern kann eine Umschuldung zur finanziellen Entlastung von Unternehmen beitragen?

Eine Umschuldung bietet die Möglichkeit, von günstigeren Konditionen oder niedrigeren Zinsen zu profitieren und somit finanzielle Mittel für weiteres Unternehmenswachstum freizusetzen.

Warum ist Liquiditätsplanung und -sicherung in der Wachstumsphase wichtig?

Während der Wachstumsphase eines Unternehmens können Schwankungen im Cashflow auftreten. Eine sorgfältige Liquiditätsplanung hilft, die Zahlungsfähigkeit aufrechtzuerhalten und finanzielle Engpässe zu vermeiden.