Die Aktualisierung Schufa Score ist ein entscheidender Prozess, um die Kreditwürdigkeit prüfen zu können. In einer Welt, in der finanzielle Transaktionen zunehmend digitalisiert werden, gewinnt der Schufa Score an Bedeutung für Kreditgeber und Kreditnehmer gleichermaßen. Während eine Schufa Bonitätsauskunft ein Bild der finanziellen Zuverlässigkeit einer Person malt, beeinflusst sie auch maßgeblich die Bedingungen, unter denen Kredite gewährt werden. Das Verständnis, wann und wie der Schufa Score sich verändert, ist daher von großem Interesse.

In diesem Artikel erforschen wir, basierend auf Informationen der offiziellen Website der Schufa und Einsichten von Kreditexperten, die Dynamik dieser Score-Erneuerung. Zudem beleuchten wir Ratschläge von Verbraucherschutzorgane, die einen wertvollen Beitrag für jeden darstellen, der seine Kreditwürdigkeit im Auge behalten und verbessern möchte.

Die Frequenz der Aktualisierung und die spezifischen Kriterien, welche eine Neuberechnung des Scores bedingen, sind dabei ebenso von Belang wie das grundlegende Verständnis über den Aufbau und die Funktion des Scores. Im nächsten Abschnitt gehen wir auf die Grundlagen des Schufa Scoring-Systems ein und setzen damit das Fundament für ein umfassendes Verständnis der Thematik.

Grundlagen des Schufa Scoring-Systems

Der Schufa Score spielt eine entscheidende Rolle in der finanziellen Landschaft Deutschlands, indem er die Kreditwürdigkeit von Personen bewertet. Dieser Wert beeinflusst nicht nur die Entscheidungen von Kreditgebern, sondern auch die finanziellen Möglichkeiten der Verbraucher.

Was ist der Schufa Score?

Die Schufa Score Definition beschreibt den Score als eine Zahl, die die Wahrscheinlichkeit angibt, mit der ein Kreditnehmer seinen finanziellen Verpflichtungen nachkommen wird. Er basiert auf verschiedenen Datenquellen und wird verwendet, um die Kreditwürdigkeit zu beurteilen.

Wie die Schufa Daten sammelt und verarbeitet

Die Datenverarbeitung bei der Schufa ist ein komplexer Prozess, der Informationen von Banken, Kreditkartenunternehmen und anderen Finanzinstitutionen umfasst. Diese Informationen werden gesammelt, analysiert und zu einem Score zusammengefasst, der die Kreditwürdigkeit einer Person darstellt.

Die Bedeutung des Scores für den Verbraucher

Der Schufa Score hat weitreichende Auswirkungen auf das finanzielle Wohlergehen der Verbraucher. Ein hoher Score kann dazu führen, dass Verbraucher bessere Kreditbedingungen erhalten, während ein niedriger Score den Zugang zu finanziellen Produkten erschweren kann.

| Score-Wert | Beschreibung | Einfluss auf Kreditwürdigkeit |

|---|---|---|

| 300-499 | Sehr niedrig | Hohes Risiko, Kreditanträge werden häufig abgelehnt |

| 500-599 | Niedrig | Mäßiges Risiko, Kreditkonditionen sind weniger vorteilhaft |

| 600-699 | Mittel | Durchschnittliches Risiko, Standard-Kreditbedingungen |

| 700-799 | Hoch | Niedriges Risiko, günstige Kreditkonditionen |

| 800-1000 | Sehr hoch | Sehr niedriges Risiko, beste Kreditkonditionen |

Der Schufa Score ist also ein entscheidendes Instrument für Finanzinstitute zur Beurteilung der Kreditwürdigkeit, und ein Verständnis seiner Grundlagen ist für jeden Verbraucher von Vorteil.

Der Zeitpunkt der Neuberechnung des Schufa Scores

Die Neuberechnung des Schufa Scores ist ein entscheidender Vorgang, der die Kreditwürdigkeit von Verbrauchern in Deutschland beeinflusst. Der Berechnungszeitraum Schufa und die Score Update-Frequenz variieren je nach verschiedenen Faktoren, die im Folgenden erläutert werden.

Der normale Zyklus der Aktualisierung des Schufa Scores erfolgt in der Regel alle drei Monate. Dieser Zeitraum kann jedoch entsprechend der Menge und Art der neuen eingehenden Daten, die Einfluss auf den Score einer Person haben könnten, variieren. Zum Beispiel kann der Eintrag neuer Kreditverträge oder das Löschen alter Schulden eine sofortige Neuberechnung auslösen.

- Regelmäßige Updates: Der reguläre Score Update-Frequenz sorgt dafür, dass die bewerteten Daten stets aktuell sind, was für eine gerechte Beurteilung der Kreditwürdigkeit unerlässlich ist.

- Sonderfälle: In bestimmten Fällen, wie der vorzeitigen Rückzahlung eines Kredits, kann eine außerplanmäßige Aktualisierung stattfinden, um die positiven Veränderungen im Zahlungsverhalten der Verbraucher schneller widerzuspiegeln.

- Ereignisbasierte Anpassungen: Wesentliche finanzielle Veränderungen, wie z.B. der Erhalt oder das Auslaufen von Unterhaltszahlungen, können ebenfalls Grund für eine unmittelbare Neuberechnung sein.

Zusammengefasst ist die Score Update-Frequenz und die Einhaltung des Berechnungszeitraums Schufa entscheidend für die Aufrechterhaltung eines präzisen Schufa Scores. Verbraucher sollten sich bewusst sein, dass jede signifikante Änderung in ihren finanziellen Umständen eine Überprüfung und möglicherweise eine Neuberechnung ihres Scores nach sich ziehen kann.

Einflussfaktoren auf den Schufa Score

Der Schufa Score spielt eine entscheidende Rolle bei der Bewertung der Kreditwürdigkeit einer Person. Verschiedene Faktoren beeinflussen diesen Score, deren Kenntnis Ihnen helfen kann, Ihre finanzielle Situation zu verbessern. Im Folgenden werden die Auswirkungen des Kreditverhaltens, der Einfluss von Girokonten und die Folgen von Mahnverfahren detailliert erörtert.

Kreditverhalten und seine Auswirkungen

Eine pünktliche Rückzahlung von Krediten verbessert nicht nur Ihr Kreditverhalten, sondern stärkt auch Ihren Schufa Score. Regelmäßiges, zuverlässiges Zahlungsverhalten signalisiert finanzielle Zuverlässigkeit und Stabilität, was sich positiv auf Ihren Score auswirkt.

Die Rolle von Girokonten und Kreditkarten

Das Girokonto ist oft das Herzstück der finanziellen Aktivitäten. Ein gut geführtes Girokonto ohne häufige Dispo-Überziehungen zeigt, dass Sie Ihre Finanzen im Griff haben. Dies hat einen positiven Einfluss auf Ihren Schufa Score. Ebenso kann der verantwortungsbewusste Umgang mit Kreditkarten Ihre Kreditwürdigkeit unterstreichen.

Einfluss von Mahnverfahren und Inkassoaktivitäten

Mahnverfahren und die daraus resultierenden Inkassomaßnahmen haben oft negative Auswirkungen auf den Schufa Score. Sie signalisieren potenziellen Gläubigern, dass es in der Vergangenheit Zahlungsschwierigkeiten gab, was zu einer Verringerung Ihres Scores führen kann.

Um tiefer in das Thema einzutauchen, betrachten wir eine Tabelle, die zeigt, wie unterschiedliche Verhaltensweisen und Aktivitäten den Schufa Score beeinflussen können:

| Verhalten | Positive Auswirkung | Negative Auswirkung |

|---|---|---|

| Zahlung von Krediten | Erhöht den Score | Keine |

| Verwendung von Girokonten | Positiver Einfluss bei guter Führung | Negativer Einfluss bei häufigen Überziehungen |

| Mahnverfahren und Inkassoaktivitäten | Keine | Führt zur Senkung des Scores |

Durch das Verständnis dieser Faktoren können Sie gezielte Maßnahmen ergreifen, um Ihren Schufa Score zu verbessern oder hoch zu halten. Dabei ist es wichtig, ein bewusstes Kreditverhalten zu pflegen, Girokonten sorgfältig zu führen und Mahnverfahren möglichst zu vermeiden.

Verbesserung des persönlichen Schufa Scores

In einer Zeit, in der finanzielle Bonität eine entscheidende Rolle spielt, ist die Optimierung des Schufa Scores von großer Bedeutung. Es gibt einige bewährte Methoden, die helfen können, Ihren Schufa Score nachhaltig zu verbessern.

Tipps zur Optimierung Ihres Schufa Eintrags

Die Optimierung Ihres Schufa Eintrags beginnt mit einfachen, aber effektiven Schritten. Einer der wichtigsten Optimierungstipps ist die rechtzeitige und vollständige Zahlung Ihrer Rechnungen. Verspätete Zahlungen können negativ bewertet werden und Ihren Score beeinträchtigen. Ebenso hilft es, bestehende Schulden konsequent abzubauen und keine neuen unnötigen Kredite aufzunehmen.

Regelmäßige Überprüfung der eigenen Daten

Ein wesentlicher Schritt zur Verbesserung Ihres Schufa Scores ist die regelmäßige Datenüberprüfung. Dies stellt sicher, dass alle gelisteten Informationen korrekt und aktuell sind. Fehler in den Daten können Ihren Score unberechtigterweise senken. Sie haben das Recht, einmal im Jahr eine kostenlose Selbstauskunft bei der Schufa anzufordern, um Ihre Daten zu überprüfen und gegebenenfalls Korrekturen vorzunehmen.

- Korrektheit der persönlichen Angaben sicherstellen (Name, Adresse, Geburtsdatum)

- Überprüfen, ob alle Kreditaktivitäten korrekt aufgeführt sind

- Fehlerhafte Einträge sofort an die Schufa melden

Schufa Score verbessern sollte eine kontinuierliche Bemühung sein, nicht nur eine einmalige Überprüfung. Ein guter Score öffnet finanzielle Möglichkeiten, die zuvor vielleicht nicht zugänglich waren.

| Aktion | Effekt auf Schufa Score |

|---|---|

| Kreditanfragen minimieren | Verhindert Häufung negativer Merkmale |

| Alte, ungenutzte Konten schließen | Kann zur Score-Verbesserung führen, da weniger potentielle Schuldenquellen bestehen |

| Verwendung des Dispo-Kredits verringern | Reduziert die Gesamtverschuldung und verbessert den Score |

Wann wird der Schufa Score neu berechnet?

Die Aktualisierung des Schufa Scores ist ein Prozess, der regelmäßig stattfindet, um die Bonitätsbewertung zu aktualisieren. Bei der Schufa Score Aktualisierung spielen verschiedene Faktoren eine wichtige Rolle, die sowohl Private als auch Unternehmen betreffen können.

Es ist wesentlich zu verstehen, dass jede Änderung in den finanziellen Aktivitäten eines Individuums oder einer Firma die Möglichkeit eröffnet, den Schufa Score neu zu berechnen. Dies beinhaltet regelmäßige Schuldenbegleichungen, Kreditaufnahmen und deren Rückzahlungen sowie andere wichtige finanzielle Ereignisse.

- Vollständige Rückzahlung eines Kredites

- Aufnahme neuer Kredite oder finanzieller Verpflichtungen

- Pünktliche Zahlung von Rechnungen und bestehenden Kreditraten

Die Bonitätsbewertung aktualisieren erfolgt somit als ein fortlaufender Vorgang, der die finanzielle Zuverlässigkeit einer Person zu jedem gegebenen Zeitpunkt widerspiegeln soll. Zudem wird die Schufa regelmäßig von den kreditgebenden Instituten mit neuen Daten versorgt, die dann in die Bewertung einfließen.

| Aktivität | Einfluss auf den Schufa Score |

|---|---|

| Kreditaufnahme | Erhöhtes Risiko und potenzielle Neuberechnung |

| Zahlungsverzug | Negativer Einfluss auf den Score |

| Kontinuierliche Kreditrückzahlung | Positiver Effekt auf den Scorewert |

Durch regelmäßige Überprüfungen und die Schufa Score Aktualisierung kann eine Person aktiv ihre Kreditwürdigkeit steuern und verbessern, was zu besseren Kreditbedingungen führt. Um die Bonitätsbewertung zu aktualisieren, sollte jeder Verbraucher auf eine sorgfältige Finanzführung achten und Kreditberichte regelmäßig überprüfen.

Auswirkungen von Veränderungen in der Kreditakte

Die Dynamik der Finanzwelt spiegelt sich deutlich in den Schufa-Scores wider. Jede Veränderung in der Kreditakte kann zu wesentlichen Score-Schwankungen führen. Dieser Abschnitt beleuchtet, wie bestimmte finanzielle Aktivitäten und Entscheidungen, die in der Kreditakte festgehalten werden, den Schufa Score beeinflussen können.

Anstieg und Abfall des Scores durch finanzielle Veränderungen

- Ein häufiger Grund für einen Score-Anstieg sind pünktlich zurückgezahlte Kredite und kontinuierliche positive Zahlungsverhalten.

- Ebenso können umfassende Kreditakte Veränderungen, wie das Schließen alter und inaktiver Konten, zu einer verbesserten Bonitätsbewertung führen.

- Andererseits kann das Hinzufügen von Schulden oder unvorteilhafte Informationen wie Zahlungsausfälle oder Kreditanfragen den Score negativ beeinflussen.

Langfristige Auswirkungen von Kreditaktivitäten

- Langzeitwirkung Kredite wird oft unterschätzt, doch die Historie früherer Kreditaktivitäten kann über Jahre hinweg einen Einfluss auf den Score haben.

- Regelmäßige Kreditaufnahme und deren verantwortungsbewusste Abwicklung stärken das Vertrauen der Kreditgeber und können langfristig zu besseren Konditionen bei zukünftigen Finanzierungen führen.

- Schuldenmanagement ist daher essentiell für die Aufrechterhaltung eines guten Scores, gerade wenn es um bedeutende finanzielle Entscheidungen geht.

Regelmäßiges Update des Schufa Scores

Ein effizientes System zur Schufa Datenaktualisierung ist entscheidend für die Genauigkeit des Scoring-Modells. Die Schufa nutzt fortgeschrittene Technologien und Automatisierung Scoring-Mechanismen, um regelmäßige Updates zu garantieren und damit eine verlässliche Kreditbewertung sicherzustellen.

Wie oft aktualisiert die Schufa ihre Daten?

Die Schufa überprüft und aktualisiert ihre Daten kontinuerlich. Die Update-Intervalle sind so gestaltet, dass alle eingehenden Informationen zeitnah in die Bewertung einfließen können. Dies ist besonders wichtig, um die Dynamik der finanziellen Aktivitäten von Personen adäquat abzubilden.

Automatisierte Prozesse im Hintergrund

Die Automatisierung im Scoring-Prozess spielt eine zentrale Rolle bei der Schufa Datenaktualisierung. Durch den Einsatz von modernen Algorithmen und maschinellem Lernen wird die Effizienz und Präzision der Datenbearbeitung erheblich gesteigert und kontinuierlich verbessert.

Nachfolgend eine Übersicht, die die Frequenz der Datenaktualisierungen illustriert:

| Datenkategorie | Update-Intervall |

|---|---|

| Kreditaktivitäten | Monatlich |

| Kontostände | Quartalsweise |

| Mahnungen und Inkasso | Alle 30 Tage |

| Adressdaten | Jährlich |

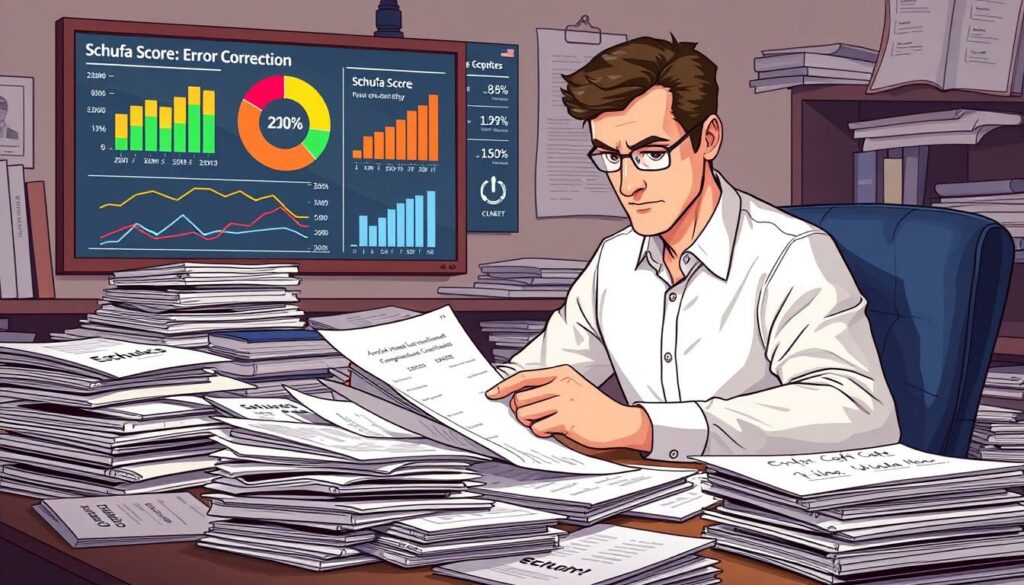

Umgang mit falschen Einträgen in der Schufa

Ein korrekter Schufa-Eintrag ist entscheidend für Ihre Kreditwürdigkeit und finanzielle Flexibilität. Doch was tun, wenn falsche Schufa Einträge identifiziert werden? Die ersten Schritte inkludieren die Erkennung dieser Fehler sowie den direkten Schufa Kontakt zur Fehlerkorrektur.

Erkennung und Behebung von Fehlern in der Schufa

Zur Identifikation falscher Einträge ist eine regelmäßige Überprüfung Ihrer Schufa-Daten unumgänglich. Bei Abweichungen sollten Sie nicht zögern, eine detaillierte Einsicht zu fordern, um mögliche Diskrepanzen aufzudecken. Sobald ein Fehler erkannt ist, kommt die Fehlerkorrektur ins Spiel, die sich oft als befreiend für Ihre Kredit-Score erweist.

Kontakt und Korrektur durch die Schufa

Die Kontaktaufnahme mit der Schufa kann initial über deren Online-Portal erfolgen, wo man direkt Fehler melden kann. Häufig ist zudem ein persönlicher Schufa Kontakt erforderlich, um die Falsche Schufa Einträge ausführlich zu besprechen und nötige Dokumente zur Beweisführung einzureichen.

Die Schufa verpflichtet sich zur Überprüfung und Korrektur von Daten innerhalb von vier Wochen. Dieser Prozess dient dem Schutz Ihres finanziellen Rufes und stellt sicher, dass Ihre Kreditdatei aktuell und korrekt bleibt.

Verbraucher haben dabei das Recht, in jedem Stadium des Korrekturprozesses unterstützt zu werden. Dies inkludiert auch Beratungen durch Verbraucherschutzverbände oder juristische Unterstützung, falls nötig. Der korrekte Umgang mit Ihren Daten ist nicht nur rechtlich, sondern auch persönlich von hoher Bedeutung.

Mythen und Wahrheiten über die Schufa Score-Berechnung

Die Berechnung des Schufa Scores ist umgeben von Missverständnissen und Mythen. Eine korrekte Aufklärung zu Schufa Score Mythen und Fakten zur Score-Berechnung kann Verbrauchern helfen, besser informierte Entscheidungen über ihre finanzielle Zukunft zu treffen.

In der öffentlichen Wahrnehmung existieren zahlreiche Fehlinformationen darüber, was den Schufa Score wirklich beeinflusst. Hier einige der verbreitetsten Mythen, die es zu entkräften gilt:

- Der Glaube, dass häufiges Umziehen den Schufa Score negativ beeinflusst.

- Die Annahme, dass Anfragen nach dem eigenen Score zur Senkung des Scores führen.

- Die Vorstellung, dass das Einkommen eine Rolle in der Score-Berechnung spielt.

Um diese Mythen zu widerlegen, ist es wichtig, die tatsächlichen Fakten zur Score-Berechnung zu betrachten:

- Adresswechsel haben keinen direkten Einfluss auf den Schufa Score.

- Eigene Score-Anfragen (Selbstauskünfte) wirken sich nicht negativ aus.

- Das Einkommen wird von der Schufa nicht erfasst und hat daher keinen Einfluss auf den Score.

Die folgende Tabelle zeigt, wie bestimmte Aktivitäten tatsächlich den Schufa Score beeinflussen:

| Aktivität | Einfluss auf den Score |

|---|---|

| Kreditaufnahme und Rückzahlungsverhalten | Positiv, wenn verantwortungsvoll gehandhabt |

| Nutzung des Dispositionskredits | Negativ, wenn regelmäßig voll ausgeschöpft |

| Mahnverfahren | Negativ |

| Kreditanfragen durch Finanzinstitute | Leicht negativ |

Durch das Verständnis dieser korrekten Informationen können Verbraucher bewusster mit ihrem Schufa Score umgehen und ihre Kreditwürdigkeit effektiv verwalten. Es ist essentiell, zwischen verbreiteten Mythen und den echten Fakten zur Score-Berechnung zu differenzieren, um finanzielle Entscheidungen auf einer soliden Wissensgrundlage zu treffen.

Die Rolle von Zahlungserfahrungen und Kreditanfragen

In der Welt der Kreditbewertung spielen sowohl Zahlungserfahrungen als auch Kreditanfragen eine signifikante Rolle, zumal sie den Schufa Scorewert direkt beeinflussen können. Dieser Abschnitt beleuchtet, wie Kreditanfragen Einfluss nehmen und welche Auswirkungen verschiedene Arten von Krediten auf den Scorewert haben können.

So beeinflussen Kreditanfragen den Scorewert

Kreditanfragen können je nach Typ und Häufigkeit unterschiedliche Effekte auf den Schufa Scorewert haben. Häufige Kreditanfragen innerhalb kurzer Zeit suggerieren eine erhöhte Finanzaktivität, die als potenzielles Risiko gewertet werden könnte, was den Scorewert mindern kann. Hierbei ist jedoch zu beachten, dass die Konsultation des eigenen Schufa-Berichts als Selbstauskunft den Score nicht beeinflusst.

Die Wirkung verschiedener Kreditarten

Die Art des aufgenommenen Kredits spielt ebenfalls eine bedeutende Rolle bei der Ermittlung des Schufa Scores. Langfristige Kreditverpflichtungen wie Hypotheken werden anders bewertet als kurzfristige Dispokredite. Gute Zahlungserfahrungen bei langfristigen Krediten können positiv beitragen, während häufige Beantragung kurzfristiger Kredite als negativ gewertet werden kann.

| Kreditart | Einfluss auf Schufa Scorewert | Zahlungserfahrungen Auswirkung |

|---|---|---|

| Hypothekenkredit | Positiv bei guter Zahlungsmoral | Stark positiv bei langfristig guter Zahlungshistorie |

| Dispokredit | Negativ bei häufiger Nutzung ohne Ausgleich | Negativ bei schlechter Rückzahlungsquote |

| Konsumkredit | Mittel bis negativ, abhängig von der Rückzahlung | Mittel, stärker negativ bei Zahlungsausfällen |

Unterschiedliche Schufa-Score-Versionen verstehen

In der Welt der Kreditbewertungen gibt es keine Einheitsgröße, die für alle passt. Verschiedene Score-Versionen berücksichtigen unterschiedliche Faktoren, die für spezifische Branchen oder Geschäftsmodelle relevant sind. Dies führt zu einer differenzierteren Beurteilung der Unternehmenskreditwürdigkeit und bietet gleichzeitig maßgeschneiderte Lösungen für Privatkunden.

Branchenspezifische Schufa-Scores

Branchen-Scores sind spezialisierte Bewertungssysteme, die die Besonderheiten bestimmter Wirtschaftssektoren berücksichtigen. Diese Scores bieten detailliertere Einblicke und helfen Unternehmen, potenzielle Risiken besser zu managen. Branchenspezifische Scores betrachten Faktoren wie Zahlungsverhalten, Branchentrends und wirtschaftliche Bedingungen, die konkret den Sektor betreffen.

Privat vs. Unternehmens-Scores

Während private Schufa-Scores in der Regel Kreditgeschichten von Einzelpersonen bewerten, handelt es sich bei Unternehmensscores um komplexere Analysen, die verschiedene Aspekte der Unternehmensführung und -finanzierung berücksichtigen. Die Notwendigkeit, sowohl die finanzielle Stabilität als auch die Betriebsperformance zu überwachen, macht Unternehmensscores zu einem wertvollen Werkzeug für Investoren und Kreditgeber.

| Kriterium | Privater Score | Unternehmensscore |

|---|---|---|

| Basis der Bewertung | Kredit- und Zahlungshistorie der Einzelperson | Finanzberichte, Branchenrisiken, Betriebsperformance |

| Einflussfaktoren | Kontostände, Kreditkartennutzung, Zahlungsverhalten | Marktbedingungen, Unternehmenswachstum, Kreditrisikoanalyse |

| Ziel der Bewertung | Kreditwürdigkeit der Person für persönliche Finanzprodukte | Bewertung der finanziellen Gesundheit und Stabilität des Unternehmens |

Die Dauer bis zur Verbesserung des Scores nach negativen Einträgen

Die Verbesserung des Schufa Scores nach dem Auftreten negativer Einträge ist für viele Verbraucher von großem Interesse. Die Dauer der Löschung negativer Einträge spielt eine entscheidende Rolle für die Wiederherstellung einer guten Bonität. Generell hängt die Zeit, die benötigt wird, um den Score zu verbessern, von verschiedenen Faktoren ab, einschließlich der Art der Einträge und ihrer Schwere.

In Deutschland sind die gesetzlichen Löschfristen für negative Schufa-Einträge genau definiert. Nach Ablauf dieser Fristen werden die Einträge automatisch aus der Datenbank der Schufa entfernt, was zu einer sofortigen Verbesserung des Scores führen kann. Die folgende Tabelle gibt einen Überblick über die gängigsten Einträge und ihre zugehörigen Löschfristen:

| Art des Eintrags | Dauer bis zur Löschung | Einfluss auf den Schufa Score |

|---|---|---|

| Unbezahlte Rechnungen | 3 Jahre | Hoch |

| Kredite und Darlehen | 3 Jahre nach Begleichung | Mittel bis Hoch |

| Insolvenzverfahren | 3 Jahre nach Abschluss | Sehr Hoch |

| Mahnbescheide | 3 Jahre | Mittel |

Die Verbesserung Schufa Score kann jedoch auch aktiv beeinflusst werden. Maßnahmen, die zur Verbesserung beitragen können, umfassen das rechtzeitige und vollständige Bezahlen von Rechnungen und Kreditraten. Dies demonstriert finanzielle Zuverlässigkeit und veranlasst die Schufa, den Score nach oben zu korrigieren. Darüber hinaus ist die Kontaktaufnahme mit Gläubigern zur Klärung und eventuellen Neuverhandlung von Schuldverhältnissen eine empfehlenswerte Strategie.

Zusammenfassend lässt sich sagen, dass die Dauer der Löschung negativer Einträge und die darauf folgende Verbesserung Schufa Score durch eine Kombination aus gesetzlichen Löschfristen und proaktivem Handeln effektiv gesteuert werden kann.

Schufa Score und Kreditzinsen: Ein direkter Zusammenhang?

Der Schufa Score spielt eine entscheidende Rolle bei der Bestimmung der Kreditkonditionen, die Kreditnehmer erhalten können. Ein höherer Score kann günstigere Zinssätze und bessere Kreditbedingungen bedeuten, während ein niedriger Score das Risiko einer Kreditablehnung erhöhen kann. Diese direkte Korrelation zwischen Kreditscore Einfluss und den Konditionen beleuchten wir im folgenden Abschnitt detailliert.

So beeinflusst Ihr Score die Kreditkonditionen

Ein positiver Schufa Score signalisiert Kreditgebern ein niedrigeres Ausfallrisiko, was oft zu vorteilhafteren Kreditkonditionen führt. Banken und andere Finanzinstitute ziehen den Schufa Score heran, um das Risiko besser einschätzen zu können und dementsprechend die Kreditkonditionen anzupassen. Das bedeutet, dass Kreditnehmer mit einem guten Score in den Genuss niedrigerer Zinsen kommen können, was die Kreditkosten insgesamt reduziert.

Zinssätze und Ablehnungsrisiko bei Kreditanträgen

Das Risiko der Kreditablehnung ist eng mit dem Schufa Score verknüpft. Mit einem niedrigen Score steigt die Wahrscheinlichkeit, dass Kreditanträge nicht genehmigt werden. Dies führt nicht nur zu Frustration, sondern kann auch das Erreichen finanzieller Ziele verzögern. Umgekehrt erleichtert ein hoher Score den Zugang zu Krediten und führt oft zu niedrigeren Zinssätzen, was die Gesamtbelastung durch Kreditkosten minimiert.

Diese Zusammenhänge verdeutlichen, wie wichtig ein guter Schufa Score für die finanzielle Flexibilität und Möglichkeiten der Kreditnahme ist. Die Pflege Ihres Scores sollte daher ein integraler Bestandteil Ihrer finanziellen Gesundheit sein.

Wie man einen niedrigen Score vermeiden kann

Ein niedriger Schufa Score kann Türen verschließen – von der Wohnungssuche bis hin zur Finanzierung wichtiger Anschaffungen. Gesundes Finanzverhalten spielt eine Schlüsselrolle, um ein solides Kreditprofil zu erhalten und die Chancen auf finanzielle Flexibilität zu maximieren.

Bedeutung eines pünktlichen Zahlungsverhaltens

Pünktliche Zahlungen sind das Fundament eines vertrauenswürdigen Kreditnehmers. Verspätete Zahlungen oder gar ausbleibende Zahlungen können als Warnsignal für Kreditgeber wirken und den Score negativ beeinflussen. Daher sollte das Einhalten von Zahlungsterminen bei laufenden Verbindlichkeiten, wie Kreditraten oder Rechnungen, oberste Priorität haben, um einen niedrigen Score zu verhindern. Es hat sich bewährt, für die Budgetplanung regelmäßige Ausgaben und Einnahmen gegenüberzustellen, was den Überblick über die eigenen Finanzen erleichtert. So können Sie sicherstellen, dass alle Verpflichtungen fristgerecht beglichen werden.

Vermeidung von Schuldenfallen und ihre Konsequenzen

Schuldenfallen können sich schnell und unbemerkt auftun, sei es durch impulsive Shoppingtouren oder durch nicht abbezahlte Kreditkartenrechnungen. Deshalb ist es wichtig, über seine Verhältnisse zu leben und nur solche Kredite aufzunehmen, die mit dem eigenen Einkommen und den langfristigen finanziellen Zielen vereinbar sind. Schuldenfallen meiden bedeutet auch, sich gegen zusätzliche finanzielle Belastungen zu entscheiden, wenn diese nicht zwingend erforderlich sind. Wer seinen Verpflichtungen stets nachkommt und bewusste Entscheidungen in Bezug auf neue Verbindlichkeiten trifft, kann seine Bonität schützen und einen niedrigen Score verhindern.

FAQ

Wann wird mein Schufa Score aktualisiert und wie oft erfolgt die Berechnung?

Der Schufa Score wird in der Regel alle drei Monate aktualisiert. Bestimmte Ereignisse, wie beispielsweise das Aufnehmen oder Zurückzahlen eines Kredits, können jedoch zu einer außerordentlichen Neuberechnung führen.

Wie genau sammelt und verarbeitet die Schufa meine Daten?

Die Schufa sammelt Daten zu Zahlungsverhalten und Kreditaktivitäten von Vertragspartnern wie Banken, Telekommunikationsunternehmen und Versandhäusern. Diese Informationen werden zur Berechnung Ihres Schufa Scores genutzt, der Ihre Kreditwürdigkeit widerspiegelt.

Welche Bedeutung hat der Schufa Score für mich als Verbraucher?

Der Schufa Score ist ein Indikator für Ihre finanzielle Zuverlässigkeit und wird von Kreditgebern verwendet, um das Risiko eines Kreditausfalls abzuschätzen und Ihre Kreditbedingungen festzulegen.

Wie beeinflusst mein Kreditverhalten meinen Schufa Score?

Ihr Kreditverhalten, einschließlich der Zuverlässigkeit bei der Rückzahlung von Krediten und Einhaltung von Zahlungszielen, hat einen erheblichen Einfluss auf Ihren Schufa Score.

Inwiefern spielen Girokonten und Kreditkarten bei der Schufa Score-Berechnung eine Rolle?

Die Führung Ihres Girokontos und der Umgang mit Kreditkarten fließen in die Bewertung Ihrer finanziellen Stabilität ein und beeinflussen somit auch Ihren Schufa Score.

Wie wirken sich Mahnverfahren und Inkassoaktivitäten auf meinen Score aus?

Mahnverfahren und Inkassoaktivitäten können zu negativen Einträgen in Ihrer Schufa-Akte führen und Ihren Score drastisch senken.

Was kann ich tun, um meinen Schufa Score aktiv zu verbessern?

Um Ihren Schufa Score zu verbessern, sollten Sie Kreditverpflichtungen pünktlich nachkommen, Kreditanfragen auf das Notwendige beschränken und regelmäßig Ihre Schufa-Daten auf Richtigkeit überprüfen.

Welchen Einfluss haben Veränderungen in meiner Kreditakte auf meinen Schufa Score?

Sowohl positive als auch negative finanzielle Veränderungen, wie die Aufnahme eines neuen Kredits oder die Begleichung bestehender Schulden, beeinflussen Ihren Schufa Score.

Wie oft aktualisiert die Schufa wirklich all ihre Daten?

Die Schufa aktualisiert ihre Datenbestände kontinuierlich. Informationen von Vertragspartnern werden nahezu in Echtzeit verarbeitet, während die Score-Berechnung alle drei Monate stattfindet.

Was sollte ich tun, wenn ich falsche Einträge in meiner Schufa-Akte finde?

Bei falschen Einträgen in Ihrer Schufa-Akte sollten Sie umgehend die Schufa kontaktieren und eine Überprüfung bzw. Korrektur der Daten beantragen.

Welche Mythen existieren über die Schufa Score-Berechnung und was sind die Fakten?

Ein verbreiteter Mythos ist, dass der Schufa Score sich nur schwer verbessern lässt. Tatsächlich kann jeder durch verantwortungsvolles Finanzmanagement und regelmäßige Datenprüfung positiv auf seinen Schufa Score einwirken.

Wie beeinflussen einzelne Kreditanfragen und Zahlungserfahrungen meinen Schufa Score?

Einzelne Kreditanfragen können den Score kurzfristig senken. Zahlungserfahrungen, besonders wenn diese positiv sind, tragen langfristig zu einer höheren Kreditwürdigkeit und damit zu einem besseren Score bei.

Gibt es verschiedene Schufa-Score-Versionen und was bedeutet das für mich?

Ja, die Schufa bietet verschiedene Score-Versionen an, die branchenspezifisch sind und auf unterschiedlichen Bewertungsgrundlagen basieren. Dies ermöglicht eine angepasste Bonitätsbewertung für verschiedene Wirtschaftszweige.

Wie lange dauert es, bis sich mein Schufa Score nach negativen Einträgen wieder verbessert?

Die Dauer der Score-Verbesserung nach negativen Einträgen hängt von den individuellen Löschfristen und Ihrem weiteren Finanzverhalten ab. Grundsätzlich können Sie durch positives Verhalten die Verbesserung beschleunigen.

Welchen Einfluss hat mein Schufa Score auf die Zinsen und Kreditbedingungen, die mir angeboten werden?

Ein hoher Schufa Score führt in der Regel zu günstigeren Kreditzinsen und besseren Kreditbedingungen. Umgekehrt können schlechte Scores höhere Zinsen und eine Ablehnung des Kreditantrags zur Folge haben.

Wie kann ich einen niedrigen Schufa Score vermeiden?

Um einen niedrigen Schufa Score zu vermeiden, sollten Sie finanzielle Verpflichtungen stets pünktlich erfüllen, keine unnötigen Kreditanfragen stellen und Ihre Finanzen durchdacht verwalten.