Die Schufa, die Schutzgemeinschaft für allgemeine Kreditsicherung, spielt eine entscheidende Rolle bei der Beurteilung der Kreditwürdigkeit. Als deutsche Organisation ist sie darauf spezialisiert, Verbraucherdaten zu sammeln und auszuwerten, um Unternehmen und Banken eine fundierte Grundlage für die Bonitätsprüfung zu bieten. Ein wichtiges Instrument hierbei ist die Schufa-Auskunft, welche Informationen über die Kreditgeschäfte von Verbrauchern und Unternehmen enthält. Diese Auskünfte sind essenziell für die Bewertung von Kreditrisiken und helfen Finanzdienstleistern, verantwortungsvolle Entscheidungen zu treffen.

Definition der Schufa

Die Schufa, kurz für „Schutzgemeinschaft für allgemeine Kreditsicherung“, ist eine zentrale Anlaufstelle in Deutschland, die die Bonitätsbewertung von Einzelpersonen ermöglicht. Einer der Kernaspekte der Schufa ist die Erstellung von Kreditauskunft, die es Kreditgebern ermöglicht, die Kreditgeschichte und Kreditwürdigkeit von potenziellen Kreditnehmern zu überprüfen. Diese Informationen sind essentiell, um das Risiko bei der Kreditvergabe zu minimieren.

Zu den von der Schufa gesammelten Daten gehören unter anderem Informationen zu laufenden Krediten, Zahlungshistorie und früheren finanziellen Verpflichtungen. Diese Daten bilden die Grundlage für den Schufa-Score, einen Wert, der die Wahrscheinlichkeit angibt, mit der eine Person ihre Kreditzahlungen fristgemäß leisten wird. Eine positive Schufa-Bedeutung ist daher entscheidend, da sie die Zugänglichkeit und die Bedingungen von finanziellen Produkten wie Krediten, Hypotheken oder auch Verbraucherleasings beeinflussen kann.

Die genaue Zusammensetzung der Schufa-Daten und deren Auswirkungen auf die Bonitätsbewertung sind für Verbraucher oft nicht vollständig transparent, was zu Unsicherheiten bezüglich der eigenen Kreditwürdigkeit führen kann. Hieraus ergibt sich die Notwendigkeit, genau zu verstehen, wie Schufa-Einträge zu interpretieren sind und welche Maßnahmen man ergreifen kann, um seine Kreditwürdigkeit positiv zu beeinflussen.

Die Geschichte und Entwicklung der Schufa

Die Schufa-Historie beginnt im Jahr 1927, als eine Gruppe Berliner Einzelhändler zusammenkam, um eine Plattform für den Informationsaustausch über säumige Zahler zu gründen. Dies markierte den Ursprung der Schufa als maßgeblichen Kreditinformationsdienst in Deutschland.

Ursprung der Schufa

Die Gründung der Schufa war eine direkte Antwort auf die wachsende Notwendigkeit, Kreditrisiken effizient zu managen. Als Zusammenschluss von Einzelhändlern hatte dieser erste Schritt das Ziel, finanzielle Risiken gemeinsam zu minimieren und eine verlässliche Datenbasis über Kreditnehmer zu schaffen, die später als fundamental für das Kreditgeschäft in ganz Deutschland gelten sollte.

Expansion und heutige Rolle

Mit der Expansion des Kreditmarktes wuchs auch die Schufa. Sie entwickelte sich zu einer zentralen Finanzauskunftei, die heute umfangreiche Dienste rund um die Bonitätsprüfung bietet. Ihre Rolle als Mittler zwischen Kreditgebern und -nehmern ist zentral für nahezu alle Geschäftsbereiche, die eine Überprüfung der Kreditwürdigkeit voraussetzen – von Banken über Versicherungen bis hin zu Telekommunikationsunternehmen und Wohnungsvermietungen.

Schufa-Score: Wie wird er berechnet?

Das Schufa-Bewertungssystem setzt auf ein komplexes Score-Verfahren, um den Bonitätsscore zu bestimmen. Diese Zahl drückt die Wahrscheinlichkeit aus, mit der eine Person ihren finanziellen Verpflichtungen nachkommen wird. Die Berechnung des Scores erfolgt durch ein mathematisch-statistisches Modell und berücksichtigt dabei mehrere relevante Faktoren. Diese Faktoren umfassen typischerweise die Zahlungshistorie, die Höhe der Kreditverpflichtungen sowie die Anzahl und Art der bisher genutzten und aktuellen Kreditprodukte.

Die ständige Aktualisierung des Scores sichert eine dynamische Bewertung, die das gegenwärtige Verhalten der Kreditnehmer reflektiert. Steigt die Zuverlässigkeit im Umgang mit finanziellen Verpflichtungen, verbessert sich auch der Score. Umgekehrt kann sich dieser auch verschlechtern, zum Beispiel durch häufige Zahlungsverzögerungen oder die Aufnahme neuer, hoher Kredite.

- Überprüfung der Zahlungshistorie

- Beachtung des aktuellen Kreditvolumens

- Einbeziehung der Anzahl bestehender Konten und Kreditarten

Diese Kriterien fließen in das Schufa-Bewertungssystem ein und führen zu einem individuellen Bonitätsscore, der dann in verschiedenen finanziellen Entscheidungsprozessen verwendet wird.

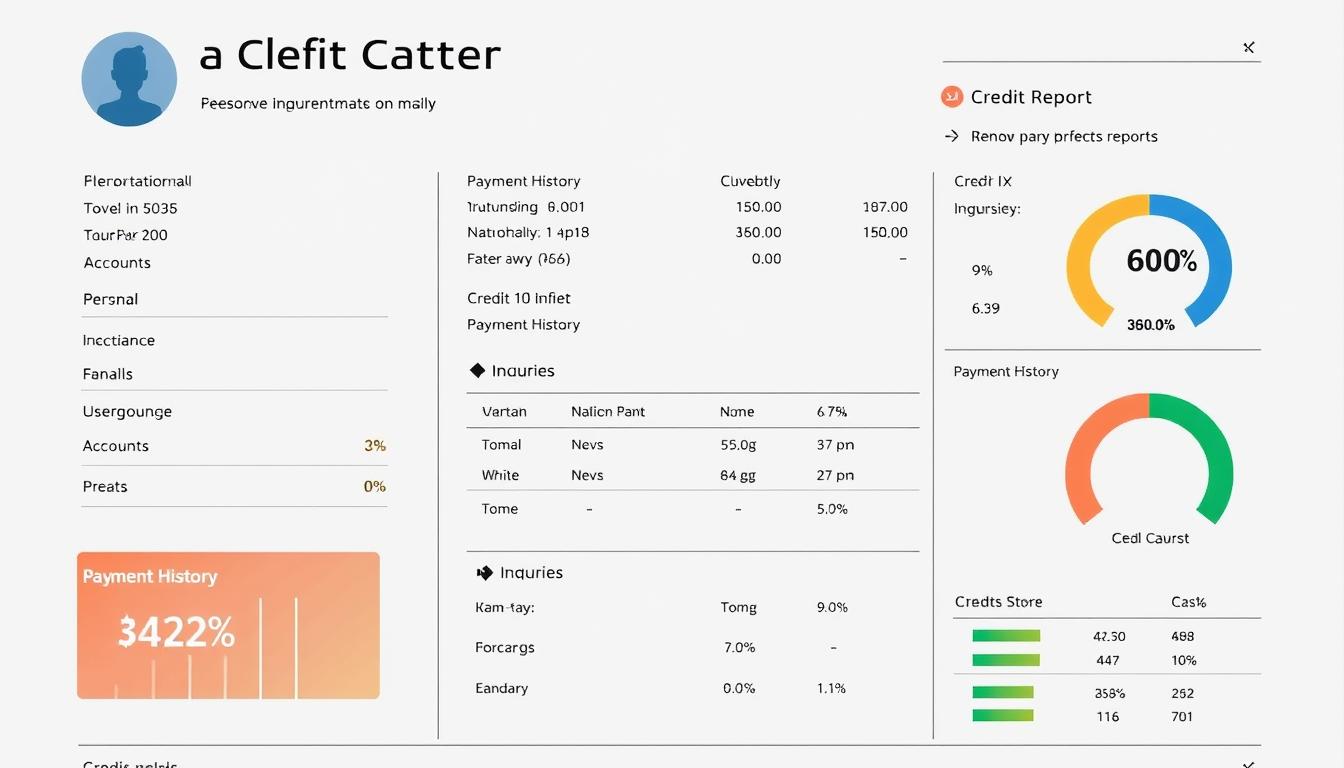

Aufbau und Inhalt einer Schufa-Auskunft

Die Schufa-Auskunft gilt als ein zentrales Element zur Bewertung der finanziellen Zuverlässigkeit einer Person in Deutschland. In diesem Abschnitt betrachten wir detailliert, welche Informationen in einer solchen Auskunft enthalten sind und warum diese für Verbraucher und Unternehmen von Bedeutung sind.

Personenbezogene Daten

Zum Kernbestandteil jeder Schufa-Auskunft gehören personenbezogene Daten. Diese umfassen den vollständigen Namen, das Geburtsdatum, die aktuelle und frühere Adressen. Diese Informationen dienen zur eindeutigen Identifizierung des Betroffenen.

Kredit- und Zahlungshistorie

Ein weiterer wesentlicher Bestandteil ist die Aufzeichnung aller relevanten finanziellen Aktivitäten. Dazu zählen aufgenommene Kredite, bestehende Konten und ihre Führung sowie Informationen über frühere und aktuelle Zahlungsverpflichtungen und deren Abwicklung. Auch Details zu Zahlungsausfällen oder Vertragsverletzungen werden hier vermerkt, was direkt das Zahlungsprofil des Konsumenten beeinflusst.

Wahrscheinlichkeitswerte zu Zahlungsverhalten

In der Schufa-Auskunft finden sich zudem Wahrscheinlichkeitswerte, die aufzeigen, wie hoch das Risiko eines Zahlungsausfalls eingeschätzt wird. Diese Scores basieren auf einer komplexen Analyse vergangener Transaktionen und Zahlungsverhalten.

| Element | Inhalt | Relevanz für Bonitätsauskunft |

|---|---|---|

| Personendaten | Name, Geburtsdatum, Adressen | Identifikation des Kreditnehmers |

| Zahlungshistorie | Kredite, Kontenstände, Zahlungsausfälle | Bewertung der Zahlungsfähigkeit |

| Scoring-Werte | Wahrscheinlichkeitswerte des Zahlungsverhaltens | Einschätzung des Ausfallrisikos |

Diese präzise Darstellung sowohl der Schufa-Datenübersicht als auch der individuellen Bonitätsauskunft ermöglicht es Banken, Versicherungen und anderen Geschäftspartnern, fundierte Entscheidungen zu treffen und das Zahlungsprofil potenzieller Kunden zu evaluieren. Die Schufa-Auskunft dient somit als ein wichtiges Werkzeug im Finanzmanagement und der Kreditvergabe.

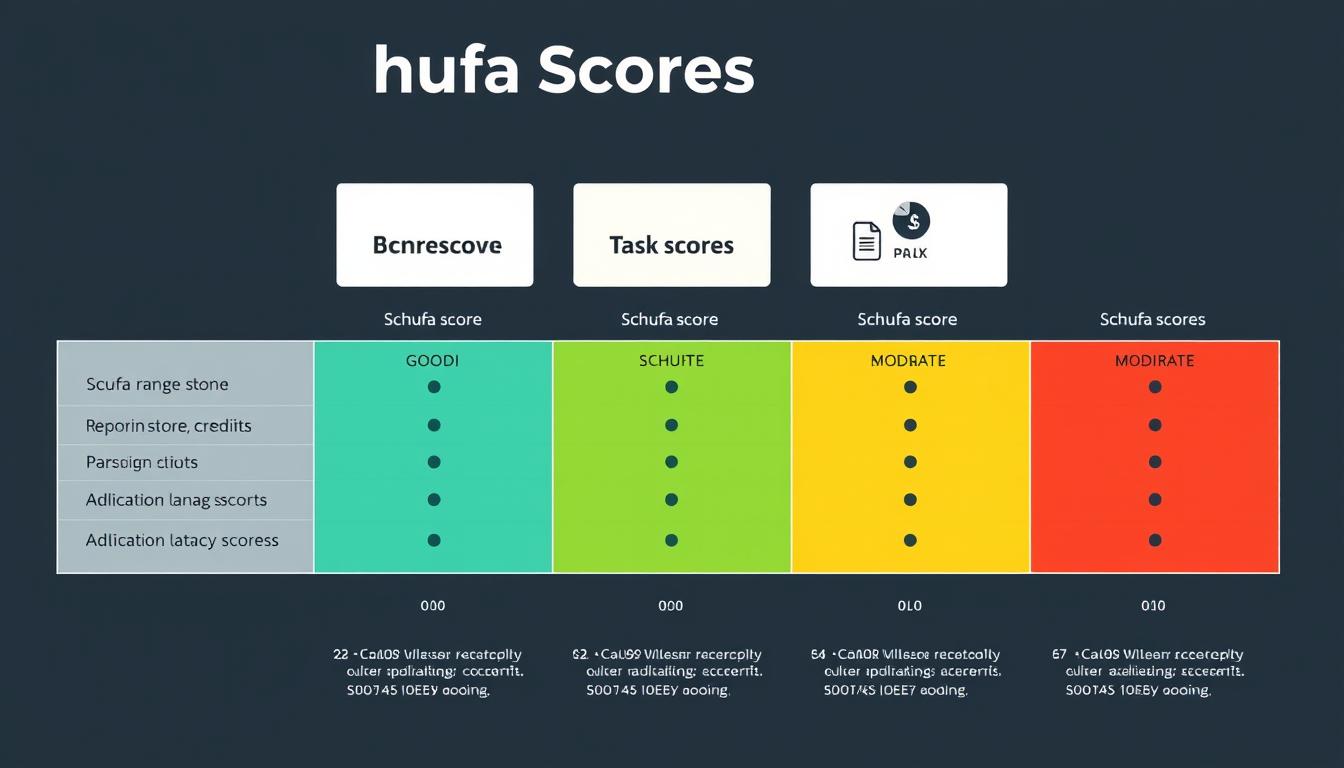

Unterschiede zwischen Schufa-Auskunft und Schufa-Bonitätsauskunft

In Deutschland spielen die Schufa-Auskunft und die Schufa-Bonitätsauskunft eine entscheidende Rolle bei der Bewertung von Kreditwürdigkeit. Die Selbstauskunft ermöglicht es den Einzelpersonen, ihre eigenen finanziellen Informationen einzusehen, während die Bonitätsauskunft häufig von Dritten, wie Vermietern oder Banken, angefordert wird. Um die Feinheiten zwischen diesen Dokumenten und deren Nutzung zu verstehen, ist es hilfreich, sowohl die Zweckbestimmung als auch die inhaltlichen Differenzen zu betrachten.

Zweck und Nutzung einer Schufa-Bonitätsauskunft

Die Schufa-Bonitätsauskunft wird gezielt für die Weitergabe an Dritte konzipiert. Dieses Dokument dient dazu, anderen – potenziellen Kreditgebern, Vermietern oder Geschäftspartnern – eine verlässliche Auskunft über die Bonität einer Person zu geben. Die Bonitätsprüfung durch diese Auskunftei zielt darauf ab, das Risiko für den Anfragenden zu minimieren, indem sie grundlegende Daten über die Kreditwürdigkeit einer Person bereitstellt.

Inhaltliche Unterschiede zur einfachen Schufa-Auskunft

Die standardmäßige Schufa-Auskunft, auch als Selbstauskunft bekannt, ist detaillierter und bietet eine umfassende Übersicht über die persönlichen Finanzen und vergangene Geschäftsvorgänge. Im Gegensatz dazu konzentriert sich die Schufa-Bonitätsauskunft vermehrt auf den Schufa-Basisscore und relevante Informationen, die die Kreditfähigkeit betreffen. Detailinformationen zu einzelnen Transaktionen oder Vertragsverhältnissen sind in der Bonitätsauskunft in der Regel nicht enthalten, da sie für die spezifische Anfrage nach der Kreditwürdigkeit weniger relevant sind.

| Auskunftstyp | Zweck | Enthaltene Informationen |

|---|---|---|

| Schufa-Auskunft (Selbstauskunft) | Eigene Informationszwecke | Detailreiche Darstellung der finanziellen Situation, inklusive aller Kredit- und Zahlungsinformationen |

| Schufa-Bonitätsauskunft | Nutzung durch Dritte (z.B. Vermieter, Banken) | Begrenzt auf Basisscore und wesentliche Kreditinformationen, keine Detailtransaktionen |

Es ist wichtig, dass Verbraucher die Unterschiede und die Bedeutung dieser Auskünfte verstehen, um ihre eigenen Daten im Kontext der Datenschutzgrundverordnung (DSGVO) und der Kreditwirtschaft korrekt zu managen. Durch das Verständnis der Auskunftei Unterschiede können Interessenten besser entscheiden, welche Form der Schufa-Auskunft für ihre spezifischen Bedürfnisse geeignet ist.

Die rechtliche Grundlage der Schufa-Arbeit

Die Tätigkeiten der Schufa sind durch das Bundesdatenschutzgesetz (BDSG) streng reguliert, was den Datenschutz betrifft. Dieses Gesetz stellt sicher, dass die Schufa personenbezogene Daten nur unter strengen Voraussetzungen erheben und verarbeiten darf. Das Einverständnis der betroffenen Personen ist hierfür eine grundlegende Anforderung.

Zur Kreditsicherung müssen alle Prozesse der Datensammlung und -verarbeitung der Schufa nicht nur transparent, sondern auch aktuell und sachlich korrekt sein. Hier greift zusätzlich die Auskunftei-Gesetzgebung, die eine geregelte und faire Verarbeitung der Daten sicherstellt und Missbrauch vorbeugt.

Verbraucher profitieren von diesen gesetzlichen Regelungen, da sie das Recht auf eine jährliche kostenlose Selbstauskunft haben. Dies gibt ihnen die Möglichkeit, ihre bei der Schufa gespeicherten Daten einzusehen und zu prüfen. Fehlerhafte Einträge können so identifiziert und korrigiert werden, was wiederum zur Kreditsicherung beiträgt.

Die Komplexität und Wichtigkeit der Datenschutzgesetze, der Auskunftei-Gesetzgebung sowie der Maßnahmen zur Kreditsicherung unterstreichen die Notwendigkeit eines umsichtigen Umgangs mit personenbezogenen Daten. Vertrauen und Transparenz sind daher Schlüsselkomponenten in der Arbeit der Schufa.

Wie man eine kostenlose Schufa-Auskunft beantragt

Jeder Verbraucher in Deutschland hat das Recht, einmal jährlich eine kostenlose Bonitätsauskunft bei der Schufa zu beantragen. Dieser Prozess ist eine wichtige Maßnahme, um die persönliche Finanzübersicht zu behalten und die eigene Kreditwürdigkeit zu verstehen.

Formale Schritte zur Anforderung

Die Selbstauskunft Anforderung beginnt mit der Kontaktaufnahme zur Schufa. Diese kann entweder online über das Schufa-Portal, schriftlich oder persönlich in einer der Schufa-Filialen erfolgen. Wichtig ist, dass alle erforderlichen persönlichen Daten korrekt angegeben werden. Dazu zählen vollständiger Name, Geburtsdatum und aktuelle Anschrift. Zusätzlich ist ein Identitätsnachweis, wie ein Personalausweis oder Reisepass, einzureichen, um die Identität zu bestätigen.

Wartezeiten und Bearbeitungsprozess

Nach Einreichung der Anforderung für die Schufa-Einsichtnahme beginnt der interne Bearbeitungsprozess. Obwohl jede Anfrage individuell geprüft wird, strebt die Schufa an, innerhalb von etwa zwei bis drei Wochen zu antworten. Die Auskunft wird dann postalisch an die angegebene Adresse gesendet. In Zeiten hoher Nachfrage kann sich dieser Zeitraum jedoch verlängern.

Es ist zu beachten, dass jeder Bürger nach dem Bundesdatenschutzgesetz einmal pro Jahr das Recht auf eine kostenlose Auskunft über die zu seiner Person gespeicherten Daten hat. Nutzen Sie dieses Recht, um Ihre Daten auf Aktualität und Korrektheit zu überprüfen.

Die Bedeutung der Schufa für Kreditvergaben

Die Schufa spielt eine entscheidende Rolle im deutschen Kreditwesen. Eine umfassende Kreditauskunft, die die Bonitätsbewertung des Antragstellers beinhaltet, ist für Banken und andere finanzierende Institutionen ein unverzichtbares Werkzeug. Diese Informationen helfen bei der Entscheidung, ob ein Kredit gewährt wird und zu welchen Konditionen.

Ein positiver Schufa-Score, der auf einer soliden Bonitätsbewertung basiert, kann die Tür zu vorteilhaften Kreditkonditionen öffnen und die Finanzierungsfähigkeit des Einzelnen erheblich verbessern. Hierdurch wird nicht nur die Wahrscheinlichkeit eines Kreditausfalls minimiert, sondern es werden auch die Grundlagen für eine vertrauensvolle Beziehung zwischen Kreditnehmer und Kreditgeber geschaffen.

Die nachfolgende Tabelle verdeutlicht, wie eine positive Schufa-Bewertung die Kreditkonditionen beeinflussen kann:

| Bonitätsscore | Mögliche Kreditzinsen | Vergabe Wahrscheinlichkeit |

|---|---|---|

| Sehr gut | Niedrig | Hoch |

| Gut | Moderat | Mittel |

| Mäßig | Hoch | Niedrig |

Diese Daten zeigen, dass eine gute Bonitätsbewertung direkt mit günstigeren Zinsen korreliert und somit die Finanzierungsfähigkeit verbessert. Umgekehrt führt ein niedriger Score zu schlechteren Konditionen und einem höheren Risiko der Kreditablehnung.

Fehler in der Schufa-Auskunft und Korrekturmöglichkeiten

Fehler in Ihrer Schufa-Auskunft können weitreichende Konsequenzen für Ihre Kreditwürdigkeit und Finanzgeschäfte haben. Nicht selten entstehen solche Falscheinträge oder Auskunftsfehler durch veraltete Informationen, Verwechslungen von Personen oder Fehler bei der Datenübermittlung. Daher ist es entscheidend, die Richtigkeit Ihrer Daten zu überprüfen und Unstimmigkeiten zügig zu adressieren.

Häufige Fehlinformationen und deren Ursachen

Fehlinformationen in der Schufa-Auskunft können verschiedene Ursachen haben. Dazu gehören technische Fehler bei der Datenübertragung, Eingabefehler oder auch veraltete Daten, die nicht rechtzeitig aktualisiert wurden. Andere Probleme können aus dem Missbrauch von persönlichen Daten oder einer Verwechslung mit einer anderen Person mit ähnlichem Namen resultieren.

Schritte zur Fehlerkorrektur und Datenaktualisierung

Eine aktive Schufa-Datenkorrektur ist unerlässlich, um Ihre finanzielle Reputation zu wahren. Wenn Sie Fehler in Ihrer Auskunft feststellen, sollten Sie folgende Schritte unternehmen:

- Überprüfen Sie Ihre Schufa-Auskunft regelmäßig auf Aktualität und Richtigkeit.

- Sammeln Sie alle notwendigen Belege und Dokumentationen, die den Fehler widerlegen könnten.

- Kontaktieren Sie die Schufa direkt und reichen Sie eine schriftliche Korrekturaufforderung samt den Belegen ein.

- Folgen Sie dem Prozess, bis die Korrektur bestätigt und umgesetzt wird.

Durch diese proaktive Herangehensweise können Sie sicherstellen, dass Ihre Daten stets aktuell und korrekt sind. So vermeiden Sie mögliche Nachteile bei künftigen Kreditanfragen oder Vertragsabschlüssen.

Tipps zum Umgang mit persönlichen Schufa-Daten

In der heutigen datengetriebenen Welt ist es von entscheidender Bedeutung, dass Sie Ihre persönlichen Informationen, insbesondere solche, die Ihre finanzielle Zuverlässigkeit betreffen, sicher und bewusst handhaben. Die Schufa-Datensicherheit und der persönliche Datenschutz spielen eine Schlüsselrolle beim Schutz Ihrer finanziellen Reputation und Stabilität.

Schutzmaßnahmen gegen Datenmissbrauch

Um Ihre Schufa-Daten vor Missbrauch zu schützen, sollten Sie nie sensible Informationen wie Ihre Sozialversicherungsnummer oder Bankdaten über unsichere Plattformen teilen. Investieren Sie in gute Sicherheitssoftware und aktualisieren Sie diese regelmäßig, um Ihre Daten vor unbefugtem Zugriff zu schützen. Die Schufa-Datensicherheit kann auch durch die Verwendung starker, regelmäßig geänderter Passwörter verbessert werden.

Wichtigkeit des regelmäßigen Datenchecks

Das Überwachen Ihrer Bonität ist ein weiterer wichtiger Schritt zum Schutz Ihrer finanziellen Gesundheit. Überprüfen Sie Ihre Schufa-Auskunft regelmäßig, idealerweise einmal pro Jahr. Dies hilft Ihnen, eventuelle Fehler frühzeitig zu erkennen und Korrekturen vornehmen zu lassen, um Ihre Bonität zu wahren. Persönlicher Datenschutz bedeutet auch, proaktiv zu bleiben und potenzielle Probleme frühzeitig zu adressieren.

Mythen und Missverständnisse über die Schufa

In unserer Gesellschaft zirkulieren viele Schufa-Irrtümer und Falsche Schufa-Mythos, die oft zu einer verzerrten Wahrnehmung dieser wichtigen Institution führen. Aufklärung ist daher essentiell, damit jeder die Bonitätsauskunft Fakten genau versteht.

Diese Fehlinformationen können nicht nur das persönliche Finanzmanagement beeinflussen, sondern auch die Entscheidungsfindung bei der Kreditaufnahme erheblich stören. Es ist daher wichtig, gängige Missverständnisse zu klären und auf Fakten basierte Entscheidungen zu treffen.

Viele Menschen glauben fälschlicherweise, dass die Schufa Informationen über persönliche Lebensstile oder Arbeitsverhältnisse speichert. Hier sind einige der häufigsten Mythen, die es zu entkräften gilt:

- Die Schufa speichert Daten über das berufliche Gehalt – Falsch! Die Schufa speichert keine Informationen über Ihr Gehalt oder Ihren Arbeitgeber.

- Ein negativer Schufa-Eintrag führt zu einer sofortigen Ablehnung aller Kreditanfragen – Falsch! Kreditentscheidungen basieren auf einer Gesamtbewertung der Bonität, nicht nur auf Schufa-Einträgen.

- Die Schufa hat Einfluss darauf, ob eine Person eine Wohnung mieten kann – Teilweise richtig, da Vermieter oft Bonitätsauskünfte einholen, aber die endgültige Entscheidung liegt beim Vermieter, nicht bei der Schufa.

Es ist zentral, dass Verbraucher Zugang zu korrekten Informationen haben, um ihre Kreditwürdigkeit realistisch einzuschätzen und entsprechend zu handeln. Nur so können die realen Auswirkungen einer Schufa-Auskunft wirklich verstanden werden.

| Mythos | Fakt |

|---|---|

| Die Schufa speichert detaillierte persönliche Daten wie Religion oder ethnische Herkunft. | Die Schufa speichert keine Informationen über Religion, ethnische Herkunft oder politische Zugehörigkeit. |

| Einmal negativ, immer negativ – Schufa-Einträge ändern sich nie. | Schufa-Daten werden regelmäßig aktualisiert und korrigiert; Einträge wie Girokonten und Kredite verfallen nach festgelegten Fristen. |

| Mietzahlungen haben Einfluss auf den Schufa-Score. | Regelmäßige Mietzahlungen werden der Schufa nicht gemeldet und haben keinen direkten Einfluss auf den Score. |

Schufa und Datenschutz: Wie sicher sind Ihre Daten?

Im Zeitalter der digitalen Informationen nimmt die Sicherheit der Verbraucherdaten einen besonders hohen Stellenwert ein. Die Schufa setzt fortgeschrittene Datensicherheitsstandards um, um den Schufa-Datenschutz zu garantieren und die Verbraucherdatensicherheit zu maximieren. Hierbei kommen sowohl technische als auch organisatorische Maßnahmen zum Einsatz, die den aktuellen gesetzlichen Anforderungen entsprechen und einen effektiven Schutz gegen Datenmissbrauch bieten.

Technische und organisatorische Sicherheitsmaßnahmen

Zur Gewährleistung der Verbraucherdatensicherheit bedient sich die Schufa modernster Verschlüsselungstechnologien und Firewalls, die unautorisierten Zugriff auf sensible Daten verhindern. Zudem wird durch regelmäßige Sicherheitsaudits sichergestellt, dass die Schutzmaßnahmen auf dem neusten Stand bleiben und effektiv vor potenziellen Bedrohungen schützen.

Datenschutzrichtlinien im Umgang mit Verbraucherdaten

Die Schufa folgt strengen Datenschutzrichtlinien, die im Einklang mit dem Bundesdatenschutzgesetz (BDSG) sowie der Datenschutz-Grundverordnung (DSGVO) stehen. Diese Richtlinien regeln nicht nur die Art und Weise, wie die Daten erhoben, verarbeitet und gespeichert werden, sondern auch, wie sie weitergegeben werden dürfen. Verbraucher haben zudem das Recht, Auskunft über die gespeicherten Daten zu erhalten und deren Korrektur oder Löschung zu fordern, falls diese nicht korrekt sind.

- Implementierung von anspruchsvollen Verschlüsselungstechniken

- Regelmäßige Überprüfung der Sicherheitssysteme durch externe Audits

- Strikte Befolgung gesetzlicher Datenschutzvorschriften

- Bereitstellung von Transparenz und Kontrolle für die Verbraucher über ihre persönlichen Daten

Auswirkungen des Schufa-Scores auf den Alltag

Der Schufa-Score spielt eine entscheidende Rolle bei vielen Alltagsentscheidungen und beeinflusst die finanzielle Flexibilität von Einzelpersonen. Von der Wohnungssuche bis hin zum Abschluss von Verträgen wirkt sich die Bewertung der Kreditwürdigkeit direkt aus.

Beispiele aus der Praxis: Wohnungssuche, Handyverträge und mehr

Bei der Wohnungssuche kann ein niedriger Schufa-Score potentielle Vermieter abschrecken, was die Auswahl stark einschränkt. Im Gegenzug erleichtert ein guter Score die Suche erheblich. Ebenso ist die „Schufa im Alltag“ präsent bei Vertragsabschlüssen wie Handyverträgen, wo Anbieter einen Bonitätscheck durchführen, um das Risiko von Zahlungsausfällen zu minimieren.

- Wohnungssuche: Bonitätscheck als Entscheidungskriterium für oder gegen einen Mietvertrag.

- Handyverträge: Abschluss nur bei positiver Kreditwürdigkeitsprüfung.

- Ratenzahlungen: Kauf auf Raten wird häufig von der Bonität abhängig gemacht.

Langfristige Bedeutung für die persönliche Finanzplanung

Ein guter Schufa-Score unterstützt nicht nur bei alltäglichen Geschäften, sondern ist auch langfristig für die Planung der eigenen Finanzen entscheidend. Ein positiver Eintrag kann zu besseren Kreditkonditionen führen, wodurch größere Anschaffungen leichter finanzierbar sind.

| Situation | Einfluss des Schufa-Scores |

|---|---|

| Kreditaufnahme | Günstigere Zinsen bei besserem Score |

| Autoleasing | Erleichterter Vertragsabschluss mit positivem Score |

| Immobilienkauf | Zugang zu höheren Kreditvolumen und besseren Konditionen |

Zusammenarbeit der Schufa mit Banken und Unternehmen

Die SCHUFA Holding AG ist ein unverzichtbarer Bestandteil der Kreditwirtschaft in Deutschland. Ihre Rolle besteht in der Zusammenführung und Bereitstellung von Kreditinformationen, was ohne die enge Zusammenarbeit mit Banken, Sparkassen und Kreditinstituten nicht denkbar wäre. Diese Geschäftspartner Schufa liefern kontinuierlich Daten an die Schufa, die für die Erstellung von Kreditbewertungen und Bonitätsauskünften essenziell sind. Diese gegenseitige Beziehung unterstreicht die Bedeutung des sorgfältigen Informationsaustausches zwischen den verschiedenen Akteuren des Finanzsektors.

Auch Handelsunternehmen stehen in regem Kontakt mit der Schufa. Sie nutzen die Dienste, um vor Vertragsabschlüssen die Bonität ihrer potentiellen Kunden zu prüfen. Eine solide Schufa-Auskunft kann somit über den Abschluss von Kauf- oder Leasingverträgen entscheiden und dient Unternehmen als Präventionsmaßnahme gegen Zahlungsausfälle. Der Informationsaustausch trägt wesentlich zur Risikominimierung auf Seiten der Geschäftspartner Schufa bei und spielt eine grundlegende Rolle beim Vertrauensaufbau zwischen Handelspartnern.

In der modernen Wirtschaftslandschaft bleibt eine vertrauenswürdige Bewertung der Kreditwürdigkeit entscheidend für die Aufrechterhaltung der finanziellen Stabilität. Der Informationsaustausch zwischen der Schufa und ihren Partnern bildet dabei das Fundament, auf dem maßgebliche Entscheidungsträger ihre finanziellen Risiken einschätzen und Wachstumschancen erkennen können. Die Schufa stellt sicher, dass ihre Daten stets aktuell gehalten werden, während Banken und Unternehmen auf diese wichtigen Informationen zugreifen, um die finanzielle Gesundheit des Wirtschaftsraums Deutschland zu gewährleisten.

FAQ

Was genau ist die Schufa?

Die Schutzgemeinschaft für allgemeine Kreditsicherung (Schufa) ist eine Organisation in Deutschland, die Kreditinformationen von Verbrauchern und Unternehmen sammelt, um deren Kreditwürdigkeit zu bewerten. Sie unterstützt Kreditgeber bei der Entscheidungsfindung, indem sie Schufa-Auskünfte und Bonitätsprüfungen bereitstellt.

Was bedeutet der Begriff ‚Schufa‘ und wie beeinflusst er meine Kreditgeschichte?

‚Schufa‘ steht für die Auskunftei, die Daten zu Zahlungsverhalten und Kreditverpflichtungen von Verbrauchern sammelt. Diese Informationen bilden die Basis für den Schufa-Score und somit die Bonitätsbewertung, die großen Einfluss auf Ihre Kreditgeschichte und -auskunft hat.

Wie hat sich die Schufa seit ihrer Gründung entwickelt?

Gegründet 1927 in Berlin, hat sich die Schufa von einer lokalen Initiative zu einer zentralen Kreditinformationsdienst in Deutschland entwickelt. Heute spielt die Schufa eine wichtige Rolle im Finanzwesen und bietet Auskunftei-Dienstleistungen für die Bewertung von Kreditrisiken an.

Wie wird mein Schufa-Score berechnet?

Ihr Schufa-Score wird mithilfe eines mathematisch-statistischen Score-Verfahrens ermittelt, das verschiedene Faktoren wie Ihre Zahlungshistorie, bestehende Kredite und Konten berücksichtigt. Dieser Bonitätsscore reflektiert die Wahrscheinlichkeit, mit der Sie Ihren Zahlungsverpflichtungen nachkommen werden.

Was zeigt eine Schufa-Auskunft über mich an?

Eine Schufa-Auskunft liefert eine Datenübersicht, die personenbezogene Informationen, Kredit- und Zahlungshistorie sowie Score-Werte zu Ihrem voraussichtlichen Zahlungsverhalten beinhaltet. Sie zeigt Ihr bisheriges finanzielles Verhalten und gibt Einsicht in Ihre Bonitätsauskunft sowie Ihr aktuelles Zahlungsprofil.

Was ist der Unterschied zwischen einer Schufa-Auskunft und einer Schufa-Bonitätsauskunft?

Während die Schufa-Standardsauskunft detaillierte Informationen für den privaten Gebrauch bietet, ist die Schufa-Bonitätsauskunft speziell für die Weitergabe an Dritte, wie Vermieter oder Banken, konzipiert. Sie fokussiert sich auf die wesentlichen Bonitätsinformationen, wie zum Beispiel den Schufa-Basisscore.

Auf welcher rechtlichen Grundlage erfolgt die Arbeit der Schufa?

Die Tätigkeit der Schufa basiert auf dem Bundesdatenschutzgesetz (BDSG). Es erlaubt die Datenverarbeitung nur mit dem Einverständnis der Betroffenen und schreibt vor, dass die Informationen sachlich richtig sowie aktuell sein müssen. Die Schufa muss Verbrauchern zudem eine jährliche kostenlose Auskunft gewährleisten.

Wie beantrage ich eine kostenlose Schufa-Auskunft?

Eine kostenlose Selbstauskunft bei der Schufa können Sie einmal jährlich anfordern, indem Sie online, schriftlich oder persönlich unter Angabe Ihrer persönlichen Daten und Vorlage von Identifikationsnachweisen vorgehen. Nach einer Bearbeitungszeit erhalten Sie Ihre Schufa-Einsichtnahme dann per Post.

Welche Bedeutung hat die Schufa bei der Vergabe von Krediten?

Die Schufa stellt Kreditauskünfte zur Verfügung, die Banken und Finanzinstitute zur Einschätzung des Kreditrisikos nutzen. Ein positiver Schufa-Score kann Ihre Chancen auf eine Kreditgenehmigung verbessern und bessere Zinsbedingungen sichern, was Ihre allgemeine Finanzierungsfähigkeit beeinflusst.

Was kann ich tun, wenn ich Fehler in meiner Schufa-Auskunft entdecke?

Bei Auffinden von Fehlern oder veralteten Daten in Ihrer Schufa-Auskunft sollten Sie umgehend die Schufa kontaktieren und die Datenkorrektur durch entsprechende Belege einfordern. Die Schufa ist verpflichtet, Falscheintragungen und Auskunftsfehler zu korrigieren.

Wie schütze ich meine persönlichen Schufa-Daten vor Missbrauch und wie wichtig ist ein regelmäßiger Check?

Um Schufa-Datensicherheit zu gewährleisten, sollten Sie persönliche Daten sicher aufbewahren und nur über gesicherte Wege kommunizieren. Ein regelmäßiger Bonitätscheck hilft Ihnen, Ihre Daten aktuell zu halten und möglichen Missbrauch frühzeitig zu erkennen.

Welche Mythen über die Schufa existieren und was sind die Fakten?

Viele Mythen um die Schufa, wie das Speichern von Informationen über berufliches oder persönliches Verhalten, sind unbegründet. Es ist wichtig, sich über verifizierte Quellen zu informieren, um die Rolle der Schufa im Kreditwesen korrekt zu verstehen und von Falschen Schufa-Mythen zu unterscheiden.

Wie schützt die Schufa meine Daten und welche Datenschutzrichtlinien werden angewandt?

Die Schufa wendet strikte Datenschutzrichtlinien an und nutzt sowohl technische als auch organisatorische Sicherheitsmaßnahmen, um die Verbraucherdatensicherheit zu gewährleisten und Datensicherheitsstandards konstant zu erfüllen.

Inwiefern beeinflusst mein Schufa-Score mein tägliches Leben?

Der Schufa-Score kann die Möglichkeiten in vielen Bereichen des Alltags beeinflussen, wie bei der Wohnungssuche, beim Abschluss von Handyverträgen oder finanziellen Vereinbarungen. Ein guter Score kann Türen öffnen, wohingegen ein schlechter Score zu Nachteilen führen kann.

Wie arbeitet die Schufa mit Banken und Unternehmen zusammen?

Die Schufa kooperiert eng mit Banken, Kreditinstituten und Handelsunternehmen, um Daten auszutauschen, die sowohl für die Schufa zur Aktualisierung ihrer Datenbanken als auch für die Unternehmen zur Risikobewertung wichtig sind.