Die Entscheidung über eine Kreditbewilligung ist für Finanzinstitute eine delikate Angelegenheit. Genauigkeit im Prüfprozess ist für die Bewertung der Rückzahlungsfähigkeit eines Kreditnehmers unerlässlich. Dabei spielen viele Faktoren eine Rolle. Zu den vorrangigen Kriterien gehören Bonitätsprüfung, Sicherheitenbewertung und beträchtlich mehr, die zu den umfangreichen Kreditentscheidungskriterien eines jeden Finanzinstituts gehören.

Die Kreditvergabe beginnt mit einer genauen Untersuchung der finanziellen Verhältnisse des Antragstellers. Dies umfasst in der Regel eine Auskunft bei Wirtschaftsauskunfteien wie der Schufa, um die Kreditwürdigkeit einschätzen zu können. Mit diesem Vorgehen versichern sich Kreditinstitute darüber, dass der Kunde im Falle einer Kreditbewilligung den Verpflichtungen der Rückzahlung nachkommen kann und das Kreditausfallrisiko so gering wie möglich gehalten wird.

Die Grundlagen der Kreditprüfung

Bei der Beantragung eines Kredits durchlaufen die Kreditinstitute einen sorgfältigen Kreditbewilligungsprozess, der darauf abzielt, das Risiko der Geldvergabe zu minimieren. Die Bonitätsbewertung, die Einkommensprüfung sowie die Überprüfung der Finanzgeschichte des Antragstellers spielen hierbei eine zentrale Rolle. In diesem Zusammenhang werden auch Informationen von Wirtschaftsauskunfteien herangezogen, um eine umfassende Bewertung zu gewährleisten.

Kreditwürdigkeit und Bonität

Die Bonitätsbewertung eines Antragstellers ist entscheidend, um dessen finanzielle Verlässlichkeit zu beurteilen. Kreditinstitute analysieren die Kreditwürdigkeit basierend auf der bisherigen Finanzgeschichte, einschließlich früherer Kredite, Zahlungsverhalten und bestehenden Verbindlichkeiten.

Die Schufa-Auskunft und andere Wirtschaftsauskunfteien

Bereits erfasste Daten durch Institutionen wie die Schufa und andere Wirtschaftsauskunfteien fließen in den Kreditbewilligungsprozess ein. Diese Informationen bieten den Banken Einblick in bereits bestehende Kreditverpflichtungen und das generelle Zahlungsverhalten des Antragstellers.

Das Einkommen und die Beschäftigungssituation

Eine stabile Einkommensquelle und eine gesicherte Beschäftigungssituation sind entscheidende Indikatoren für die Einkommensprüfung. Banken betrachten regelmäßige Einkünfte als Sicherheit, dass zukünftige Kreditraten zuverlässig geleistet werden.

Zusammenfassend ist der Kreditbewilligungsprozess eine komplexes Zusammenspiel von Bonitätsbewertung, Finanzgeschichte und Einkommensprüfung, wobei relevante Daten von Wirtschaftsauskunfteien eine fundierte Entscheidungsgrundlage bilden. Das Verständnis dieser Grundlagen ist entscheidend für jeden Kreditantragsteller, um die eigene Situation angemessen einschätzen und verbessern zu können.

Einfluss des Einkommens auf die Kreditentscheidung

Das Einkommen eines Kreditantragstellers spielt eine zentrale Rolle bei der Bewertung seiner Kreditwürdigkeit und der Entscheidung über die Darlehensbewilligung. Ein adäquater Einkommensnachweis ist daher unabdingbar, um die Kreditrückzahlungskapazität glaubhaft darzulegen. Banken prüfen das Einkommen sorgfältig, um sicherzustellen, dass Kreditnehmer ihre monatlichen Rückzahlungen leisten können, ohne finanzielle Schwierigkeiten zu erleiden.

Ein nachweislich stabiles und ausreichend hohes Einkommen erhöht nicht nur die Wahrscheinlichkeit einer positiven Darlehensbewilligung, sondern kann auch zu günstigeren Kreditkonditionen führen. Folglich ist der Einkommensnachweis ein entscheidender Faktor, der die Verhandlungen zwischen Kreditnehmern und Banken maßgeblich beeinflusst.

| Kreditbetrag | Benötigtes Mindesteinkommen | Mögliche Kreditzinsen |

|---|---|---|

| 10.000 € | 1.500 €/Monat | 3,5% |

| 20.000 € | 2.500 €/Monat | 2,8% |

| 50.000 € | 4.000 €/Monat | 1,9% |

Wie die Tabelle zeigt, variieren die Anforderungen an das Mindesteinkommen sowie die möglichen Kreditzinsen je nach Kreditbetrag. Ein höheres Einkommen kann signifikant niedrigere Zinsen bedingen, was die Gesamtkosten des Kredits verringert. Dadurch wird offensichtlich, dass ein verlässlicher Einkommensnachweis für die Kreditrückzahlungskapazität und schließlich für eine erfolgreiche Darlehensbewilligung von essenzieller Bedeutung ist.

Kreditvergabe: Die Rolle der Schufa

Die Schutzgemeinschaft für allgemeine Kreditsicherung, besser bekannt als Schufa, ist ein zentraler Akteur in der Kreditwürdigkeitsprüfung innerhalb Deutschlands. Eine Schufa-Auskunft bietet detaillierte Einblicke in die Kreditgeschichte eines Antragstellers und ist daher ein entscheidendes Werkzeug für Banken, um die Kreditvergabe zu bewerten.

Eine positive Schufa-Auskunft kann die Chancen auf einen Kredit erheblich verbessern, da sie zeigt, dass bestehende Kredite verantwortungsvoll gehandhabt wurden. Umgekehrt können negative Einträge wie Zahlungsverzögerungen oder Insolvenzen die Kreditwürdigkeit negativ beeinflussen. Daher ist es wichtig, die eigene Kreditgeschichte zu verstehen und zu pflegen, um Zugang zu besseren Kreditkonditionen zu erhalten.

- Prüfung der Kreditgeschichte: Einsicht in die bisherige Kreditverlässlichkeit.

- Überprüfung auf negative Einträge: Identifikation von Risikofaktoren wie Zahlungsverzüge oder Insolvenzen.

- Bewertung der aktuellen Kreditwürdigkeit: Entscheidungshilfe für Banken, ob und zu welchen Konditionen ein Kredit gewährt wird.

Zusammenfassend lässt sich sagen, dass die Schufa-Auskunft ein unverzichtbares Element bei der Beurteilung der Kreditwürdigkeit eines Individuums darstellt. Für Kreditnehmer ist es daher ratsam, regelmäßig ihre Kreditauskünfte zu überprüfen und bei Bedarf Maßnahmen zur Verbesserung ihrer Kreditwürdigkeit zu ergreifen.

Kreditunterlagen: Was genau analysiert wird

Bei der Beantragung eines Kredits sind verschiedene Dokumente vorzulegen, die es der Bank ermöglichen, die finanzielle Verlässlichkeit des Antragstellers zu bewerten. Diese Kreditprüfungsdokumente sind entscheidend für das Erstellen einer umfassenden Finanzdokumentation.

Identitätsnachweis und Selbstauskunft

Zur grundlegenden Überprüfung zählen Personalausweis oder Reisepass. Die Selbstauskunft umfasst Informationen zu Lebens- und Arbeitsverhältnissen des Antragstellers, die für eine erste Bewertung unerlässlich sind.

Nachweis von Einkommen und Vermögenswerten

Banken fordern Nachweise über regelmäßiges Einkommen und vorhandene Vermögenswerte. Der Vermögensnachweis unterstützt die Kreditgeber dabei, die Kapitalbasis des Kunden zu verstehen und sein Zahlungspotenzial realistisch einzuschätzen.

Verbindlichkeiten und laufende Kredite

Zu den Kreditprüfungsdokumenten gehören auch Informationen über bestehende Verbindlichkeiten. Dazu zählen andere Kreditverträge, laufende Ratenzahlungen und eventuelle Unterhaltsverpflichtungen, die alle in die Finanzdokumentation einfließen.

Alle diese Unterlagen zusammen ermöglichen es der Bank, ein detailliertes Bild von der finanziellen Situation des Antragstellers zu zeichnen. Es wird eine fundierte Entscheidung getroffen, ob der Kredit gewährt werden kann oder weitere Sicherheiten erforderlich sind.

| Dokument | Zweck | Relevanz für die Kreditentscheidung |

|---|---|---|

| Personalausweis/Reisepass | Überprüfung der Identität | Hoch |

| Finanzielle Selbstauskunft | Einsicht in persönliche und wirtschaftliche Verhältnisse | Mittel bis hoch |

| Nachweis über Einkommen | Bestätigung von regelmäßigen Einnahmen | Sehr hoch |

| Vermögensnachweis | Aufzeigen von Kapital- und Sachwerten | Mittel |

| Nachweis bestehender Kredite | Aufzeigen von bestehenden Verbindlichkeiten | Hoch |

Beurteilung der finanziellen Stabilität

Die Beurteilung der finanziellen Stabilität eines Kreditantragstellers ist ein entscheidender Schritt im Prozess der Kreditvergabe. Es geht hier nicht nur um die Überprüfung der aktuellen finanziellen Lage, sondern auch um die Fähigkeit des Antragstellers, langfristig seinen Zahlungsverpflichtungen nachzukommen. Dabei spielen Faktoren wie finanzielle Verantwortung, Risikobewertung und Kreditfähigkeit eine zentrale Rolle.

Finanzielle Verantwortung zeigt sich in der Verwaltung vorhandener Kredite und der regelmäßigen Erfüllung finanzieller Verpflichtungen. Eine positive Kredithistorie deutet darauf hin, dass der Kreditnehmer verantwortungsvoll mit seinen Finanzen umgeht. Dies ist ein gutes Zeichen für Banken, die daran interessiert sind, das Risiko eines Zahlungsausfalls zu minimieren.

Die Risikobewertung beinhaltet die Analyse des Risikos, das mit der Vergabe eines Kredits an eine bestimmte Person verbunden ist. Banken nutzen verschiedene Finanzdokumente und -auskünfte, um das Verhältnis von Einnahmen zu Ausgaben zu untersuchen und festzustellen, ob zukünftige Einnahmen wahrscheinlich ausreichend sein werden, um den Kredit zurückzuzahlen.

Letztlich ist die Kreditfähigkeit entscheidend, also ob der Antragsteller über die finanziellen Mittel verfügt, um die Kreditverpflichtungen jetzt und in der Zukunft zu erfüllen. Banken bewerten dies durch Prüfung des verfügbaren Einkommens nach Abzug aller bestehenden Schulden und Verpflichtungen.

Eine umfassende Bewertung der finanziellen Stabilität ist somit unerlässlich, um sicherzustellen, dass Kredite verantwortungsvoll vergeben werden und sowohl Kreditnehmer als auch Kreditgeber vor finanziellen Problemen geschützt sind.

Das Verhältnis von Einkommen zu Kreditsumme

Die Analyse des Verhältnisses von Einkommen zu Kreditsumme ist eine zentrale Säule in der Kreditrisikoanalyse. Banken nutzen dieses Verhältnis, um die finanzielle Leistungsfähigkeit und somit die Rückzahlungsfähigkeit eines Kreditnehmers einschätzen zu können. Die sogenannte Schuldendienstgrenze spielt hierbei eine entscheidende Rolle.

Die Debt-to-Income-Ratio

Die Debt-to-Income-Ratio (DTI) misst den Anteil des Bruttoeinkommens, der für die Bedienung von Schulden aufgewendet wird. Eine niedrige DTI zeigt an, dass ein Kreditnehmer über ausreichend finanziellen Spielraum verfügt, um seine monatlichen Zahlungsverpflichtungen erfüllen zu können, ohne finanzielle Risiken einzugehen. Dies bewertet die Bank als positives Signal für eine stabile Kreditrisikoanalyse.

Das frei verfügbare Einkommen

Nach Abzug aller fixen monatlichen Ausgaben wie Miete, Lebenshaltungskosten und anderen Kreditrückzahlungen, bleibt das frei verfügbare Einkommen übrig. Dieses Einkommen ist entscheidend für die Bewertung der Schuldendienstgrenze. Je höher das frei verfügbare Einkommen, desto größer ist die finanzielle Leistungsfähigkeit des Antragstellers. Banken betrachten diesen Betrag als Indikator für die Fähigkeit, neue finanzielle Verpflichtungen zuverlässig zu bedienen.

In der Praxis wird ein gutes Verhältnis von Einkommen zu Kreditsumme oft als entscheidender Faktor gesehen, wenn es um die Gewährung von Krediten geht. Ein ausgewogenes Verhältnis sichert sowohl den Kreditnehmer als auch die Bank ab und fördert eine dauerhafte finanzielle Stabilität.

Sicherheiten und Bürgschaften

Neben der Bonität spielen Kreditsicherheiten und Bürgschaften eine entscheidende Rolle in der Kreditvergabe. Sie senken das Ausfallrisiko der Bank erheblich, da im Falle eines Zahlungsausfalls auf diese zurückgegriffen werden kann. In diesem Kontext ist die Sicherheitenbewertung ein kritischer Prozess, der den tatsächlichen Wert und die Liquidierbarkeit der Sicherheiten bestimmt.

Die Bewertung der Kreditsicherheiten und Bürgschaften erfolgt nach strengen Kriterien, damit sie im Bedarfsfall schnell zu Geld gemacht werden können. Immobilien, Wertpapiere oder auch Bürgschaften von vertrauenswürdigen Dritten sind gängige Sicherheiten, die die Kreditkonditionen positiv beeinflussen können.

- Immobilien als Sicherheit bieten aufgrund ihres in der Regel hohen Wertes und ihrer Beständigkeit besonders gute Kreditbedingungen.

- Wertpapiere sind ebenfalls beliebte Sicherheiten, da sie sich leicht liquidieren lassen und somit schnell in Bargeld umgewandelt werden können.

- Bürgschaften von solventen Personen oder Unternehmen erhöhen die Kreditsicherheit und können zu einer Verringerung der Zinssätze führen.

Die richtige Auswahl und Bewertung von Kreditsicherheiten ist daher von fundamentaler Bedeutung und muss von Experten durchgeführt werden, die in der Lage sind, den Marktwert und die Liquidität korrekt einzuschätzen. Durch den Einsatz angemessener Sicherheiten können Kreditnehmer bessere Bedingungen erwirken und das Vertrauen der Kreditgeber stärken.

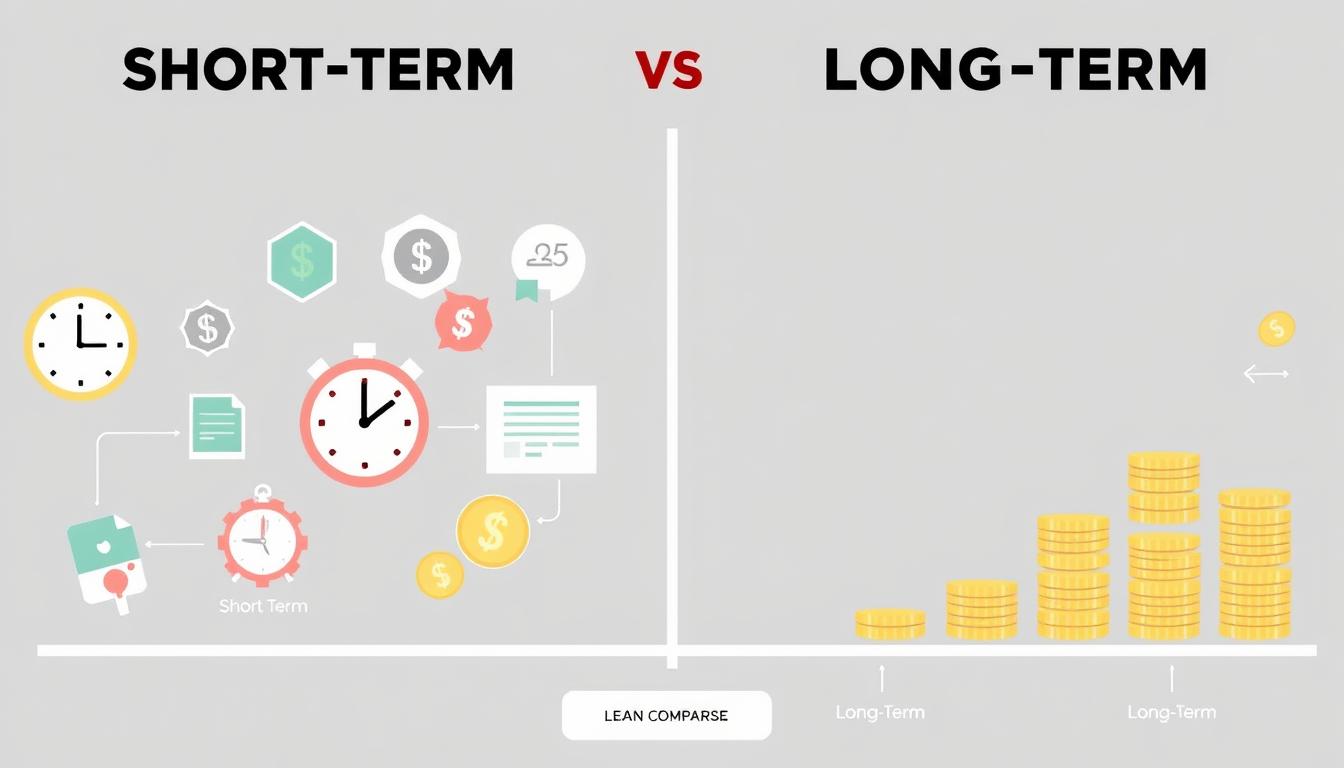

Die Rolle der Kreditart und Laufzeit

Die Auswahl der Kreditart sowie die Festlegung der Laufzeit sind entscheidend für die Gestaltung der Kreditkonditionen. Beides beeinflusst maßgeblich die Zinssatzgestaltung und bietet sowohl Möglichkeiten als auch Herausforderungen in der Finanzplanung des Kreditnehmers.

Unterschiede zwischen Privat- und Geschäftskrediten

Privatkredite werden häufig für konsumbezogene Ausgaben vergeben und zeichnen sich durch vergleichsweise kurze Laufzeiten und höhere Flexibilität in der Rückzahlung aus. Geschäftskredite hingegen zielen auf die langfristige Finanzierung von unternehmerischen Investitionen ab und sind oft an spezifische Projekte oder Anschaffungen gebunden, was die Laufzeitfestlegung und Kreditkonditionen beeinflusst.

Die Bedeutung der Zinsbindung

Die Zinsbindung spielt eine entscheidende Rolle bei der Planungssicherheit der Zinssatzgestaltung. Eine feste Zinsbindung kann den Kreditnehmer vor schwankenden Kreditkonditionen schützen, während variable Zinsen oft geringere Einstiegskonditionen ermöglichen, jedoch ein höheres Risiko darstellen.

| Kreditart | Typische Laufzeit | Zinsbindung |

|---|---|---|

| Privatkredit | 1-5 Jahre | häufig variabel |

| Geschäftskredit | 5-15 Jahre | oftmals fest |

Besondere Bedingungen für Selbstständige und Freiberufler

Die Kreditvergabe Selbstständige und Freiberufler trifft auf spezielle Herausforderungen, die von herkömmlichen Angestelltenverhältnissen abweichen. Aufgrund der oft schwankenden Einkommensverhältnisse erfordert die Finanzierung Freiberufler und Unternehmer eine detaillierte Darstellung der finanziellen Lage. Banken und Kreditinstitute setzen voraus, dass Selbstständige einen umfassenden Bonitätsnachweis Unternehmer erbringen, der neben den Einkommensteuerbescheiden der letzten Jahre auch Geschäftspläne und Prognosen umfasst.

- Detaillierte Gewinn- und Verlustrechnung

- Bilanzen der letzten Geschäftsjahre

- Geschäftspläne mit Umsatz- und Profit-Prognosen

Es ist entscheidend für Selbstständige und Freiberufler, ihre Unterlagen akribisch vorzubereiten, um die Wahrscheinlichkeit einer erfolgreichen Kreditgenehmigung zu erhöhen.

| Dokument | Zweck | Beschreibung |

|---|---|---|

| Gewinn- und Verlustrechnung | Finanzielle Leistungsfähigkeit | Zeigt die jährlichen Einnahmen und Ausgaben |

| Bilanzen | Finanzielle Stabilität | Reflektiert das Nettovermögen des Unternehmens |

| Geschäftsplan | Zukunftsprognose | Enthält Umsatz- und Entwicklungsvorhersagen |

Um den Prozess der Kreditvergabe für Selbstständige zu verstehen und erfolgreich zu navigieren, ist eine genaue Kenntnis der spezifischen Anforderungen und der vorbereitenden Maßnahmen unerlässlich. Die sorgfältige Aufbereitung und Präsentation aller relevanten Unterlagen ist ein entscheidender Schritt, um das Vertrauen der Kreditgeber zu gewinnen und die benötigte Finanzierung für Freiberufler zu sichern.

Wichtigkeit von früheren Kreditbeziehungen

Die Geschichte einer Kreditpartnerschaft beeinflusst maßgeblich die Entscheidungen von Banken bei neuen Kreditanfragen. Eine solide Kreditgeschichte zeigt, dass der Kunde seine finanziellen Verpflichtungen ernst nimmt und in der Lage ist, seine Schulden fristgerecht zu begleichen. Dies wirkt sich unmittelbar auf die Wahrscheinlichkeit einer Kreditzusage aus.

Einfluss des Zahlungsverhaltens in der Vergangenheit

Regelmäßige und pünktliche Zahlungen in der Vergangenheit sind oft ein Indiz dafür, dass ein Kreditnehmer auch zukünftige Raten verlässlich tilgen wird. Banken bewerten die Kreditgeschichte daher als einen wesentlichen Indikator für die Bonität und Kreditwürdigkeit eines Antragstellers.

Bedeutung von bestehenden Kontoverbindungen zur Bank

Kunden, die eine langjährige Bankloyalität aufweisen, genießen oft Vorteile bei der Kreditvergabe. Durch fortwährende Bankgeschäfte mit derselben Bank baut sich eine vertrauensvolle Kreditpartnerschaft auf, die bei zukünftigen Finanzierungsanfragen vorteilhaft sein kann. Langfristige Kundenbeziehungen ermöglichen es der Bank, das Risiko besser einzuschätzen, was wiederum zu besseren Konditionen für den Kreditnehmer führen kann.

Das Zusammenspiel von Zinssatz und Kreditwürdigkeit

Die Festlegung der Zinssätze für Kredite erfolgt unter Berücksichtigung mehrerer Schlüsselfaktoren, wobei die Kreditwürdigkeit des Antragstellers und die vorherrschenden Finanzmarktbedingungen eine zentrale Rolle spielen. Bonitätsabhängige Kreditzinsen sind dabei ein entscheidendes Instrument, das Banken nutzen, um das Risiko abzusichern. Je höher die Kreditwürdigkeit, desto günstiger sind in der Regel die Zinssätze, während ein erhöhtes Risiko durch schlechtere Bonität zu höheren Zinsen führt.

- Zinspolitik beeinflusst das allgemeine Zinsniveau und damit direkt die Konditionen für Kredite.

- Individuelle Kreditzinsen werden anhand der Bonität bewertet, was die Zinsstruktur stark personalisiert.

- Finanzmarktbedingungen, wie zum Beispiel die Wirtschaftslage und Zentralbankentscheidungen, spielen bei der Zinsfindung eine entscheidende Rolle.

| Kreditwürdigkeit | Zinssatz Art |

|---|---|

| Sehr hoch | Niedrigere Zinssätze |

| Mittel | Durchschnittliche Zinssätze |

| Niedrig | Erhöhte Zinssätze |

Die Analyse der Kreditwürdigkeit, die Einbettung in die gegenwärtigen Finanzmarktbedingungen und die damit verbundene Zinspolitik sind von großer Bedeutung, um das Risiko für Kreditgeber zu minimieren und faire Kreditangebote zu gestalten.

Wie man sich auf die Kreditprüfung optimal vorbereiten kann

Eine erfolgreiche Kreditvorbereitung beginnt mit einer detaillierten Unterlagencheckliste und Maßnahmen zur Bonitätsverbesserung. Diese Schritte sind entscheidend, um bei der Bank einen positiven Eindruck zu hinterlassen und die Wahrscheinlichkeit einer Kreditzusage zu erhöhen. Hier sind einige grundlegende Tipps, wie Sie sich optimal vorbereiten können:

- Vollständigkeit und Aktualität aller Dokumente sicherstellen

- Übersichtliche Darstellung der finanziellen Situation

- Dokumentation aller Einkommensquellen und bestehenden Schulden

- Klare Aufschlüsselung der monatlichen Ausgaben

Darüber hinaus ist es hilfreich, eine Selbstauskunft vorzubereiten, die Ihre finanzielle Lage transparent und verständlich für die Kreditgeber darlegt. Dies umfasst detaillierte Informationen über Ihr Einkommen, Ihre Ausgaben, bestehende Kredite und Ihre Vermögenswerte.

| Dokument | Zweck | Details |

|---|---|---|

| Schufa-Auskunft | Überprüfung der Kreditwürdigkeit | Aktueller und vollständiger Bericht ohne negative Einträge |

| Einkommensnachweise | Nachweis der finanziellen Stabilität | Gehaltsabrechnungen der letzten drei Monate, Bescheinigung des Arbeitgebers |

| Unterlagen zu bestehenden Schulden | Beurteilung der finanziellen Verpflichtungen | Kreditverträge, aktuelle Kontostände und monatliche Raten |

| Nachweis von Vermögenswerten | Beleg der finanziellen Rücklagen | Kontoauszüge von Sparkonten, Depotauszüge, Immobilien- oder Fahrzeugdokumente |

Die Bonitätsverbesserung kann auch durch das Bereinigen von Konten und das Schließen ungenutzter Kreditlinien erreicht werden. Dies zeigt der Bank, dass Sie ein verantwortungsbewusster Kreditnehmer sind. Zudem kann die Anpassung von Kreditlimits und die Konsolidierung bestehender Schulden positiv zur Bonitätsbewertung beitragen.

Um Ihre Chancen auf eine erfolgreiche Kreditzusage zu verbessern, sollten Sie sich eingehend mit Ihrer finanziellen Situation beschäftigen und alle notwendigen Unterlagen gewissenhaft vorbereiten.

Durch die konsequente Umsetzung dieser Schritte steigern Sie Ihre Kreditwürdigkeit und legen den Grundstein für eine erfolgreiche Finanzierung Ihrer Zukunftspläne.

Kreditablehnung: Mögliche Gründe und Folgemaßnahmen

Eine abgelehnte Kreditanfrage stellt für viele Kreditnehmer zunächst eine Enttäuschung dar. Häufig liegen einer solchen Entscheidung verschiedene Faktoren zugrunde. Sowohl eine negative Bonitätsbewertung als auch das Fehlen von ausreichenden Sicherheiten oder ein Einkommen, das für die gewünschte Kreditsumme als zu gering befunden wird, können zu einer Ablehnung führen. Doch eine Kreditabsage muss nicht das Ende aller Finanzierungsmöglichkeiten bedeuten und eine sorgfältige Kreditabsagebewältigung kann Wege zu alternativen Lösungen eröffnen.

Die Analyse der Ablehnungsgründe dient dem Zweck, die eigene Finanzplananpassung vorzunehmen. Es ist empfehlenswert, die persönlichen Finanzen erneut zu prüfen und zu überlegen, ob bestimmte Ausgaben reduziert oder Einnahmequellen optimiert werden können. Die Verbesserung der Bonität mag Zeit in Anspruch nehmen, doch Schritte wie das Begleichen bestehender Schulden oder die regelmäßige Prüfung der Schufa-Daten helfen dabei, zukünftig besser abzuschneiden.

Alternativfinanzierung stellt ebenfalls einen wichtigen Faktor nach einer Kreditablehnung dar. Neben Banken gibt es weitere Kreditinstitute und Online-Kreditplattformen, die möglicherweise günstigere Konditionen oder eine größere Risikobereitschaft im Vergleich zu traditionellen Banken aufweisen. Eine neutrale Beratung durch einen Finanzexperten kann individuelle Optionen aufzeigen und dazu beitragen, einen passenden Finanzierungsweg zu finden.

FAQ

Welche Kriterien prüft eine Bank bei einem Kredit?

Bei der Kreditbewilligung berücksichtigt die Bank mehrere Kriterien. Dazu gehören die Bonitätsprüfung, die Bewertung von Sicherheiten, eine Schufa-Auskunft und andere Aspekte der finanziellen Situation des Antragstellers.

Was ist unter Kreditwürdigkeit und Bonität zu verstehen?

Kreditwürdigkeit und Bonität geben an, wie wahrscheinlich es ist, dass ein Kreditnehmer seinen Zahlungsverpflichtungen nachkommen kann. Sie basieren auf der finanziellen Vergangenheit und der aktuellen wirtschaftlichen Lage des Antragstellers.

Welche Bedeutung hat das Einkommen des Antragstellers bei der Kreditvergabe?

Das Einkommen ist entscheidend für die Kreditrückzahlungskapazität und beeinflusst damit direkt die Darlehensbewilligung. Ein nachweislich stabiles und ausreichend hohes Einkommen verbessert die Chancen auf einen Kredit und die Konditionen.

Wie beeinflusst die Schufa-Auskunft die Kreditvergabe?

Die Schufa-Auskunft gibt Auskunft über das bisherige Kreditverhalten und finanzielle Verpflichtungen des Antragstellers. Negative Einträge können sich nachteilig auf die Kreditentscheidung auswirken, während positive Schufa-Daten die Kreditwürdigkeit erhöhen.

Welche Dokumente analysieren Banken bei der Kreditvergabe?

Banken analysieren Dokumente wie den Identitätsnachweis, Selbstauskunft, Einkommensnachweise und Informationen über Vermögenswerte sowie bestehende Verbindlichkeiten und laufende Kredite des Antragstellers.

Was versteht man unter der finanziellen Stabilität eines Kreditantragstellers?

Unter finanzieller Stabilität versteht man die Fähigkeit des Antragstellers, seine aktuellen und zukünftigen finanziellen Verpflichtungen zuverlässig zu erfüllen. Sie beinhaltet die Bewertung des Risikos eines Zahlungsausfalls und des bisherigen Umgangs mit finanziellen Verantwortungen.

Wie wird das Verhältnis von Einkommen zu Kreditsumme bewertet?

Das Verhältnis von Einkommen zur Kreditsumme wird durch die Debt-to-Income-Ratio (DTI) und das frei verfügbare Einkommen beurteilt, um das Kreditrisiko und die finanzielle Leistungsfähigkeit des Antragstellers einzuschätzen.

Welche Rolle spielen Sicherheiten und Bürgschaften bei der Kreditvergabe?

Sicherheiten und Bürgschaften reduzieren das Ausfallrisiko für die Bank. Ihre Bewertung erfolgt nach Marktwert und Liquidierbarkeit. Bürgschaften Dritter können zudem die Kreditbedingungen positiv beeinflussen.

Wie differieren Kreditbedingungen zwischen Privat- und Geschäftskrediten?

Privatkredite sind meist für Konsumausgaben, während Geschäftskredite Investitionen und Betriebskapital finanzieren. Verschiedene Laufzeiten und Zinsbindungen beeinflussen hierbei die jeweiligen Zinssätze und Kreditkonditionen.

Was müssen Selbstständige und Freiberufler bei der Kreditvergabe beachten?

Selbstständige und Freiberufler müssen oft umfangreichere Finanzdokumente, Geschäftspläne und Einkommenssteuerbescheide vorlegen, da ihr Einkommen in der Regel schwankender ist als das von Angestellten.

Inwiefern beeinflussen frühere Kreditbeziehungen die aktuelle Kreditvergabe?

Positive Erfahrungen aus früheren Kreditbeziehungen können das Vertrauen der Bank stärken und eine neue Kreditgenehmigung erleichtern. Eine langjährige Kundenbeziehung kann ebenfalls zu besseren Konditionen führen.

Wie wirkt sich die Kreditwürdigkeit auf den Zinssatz aus?

Eine gute Kreditwürdigkeit kann zu günstigeren Zinsen führen, wohingegen ein höheres Risiko durch eine schlechtere Bonität in der Regel höhere Zinsen nach sich zieht.

Wie kann man sich optimal auf eine Kreditprüfung vorbereiten?

Eine gute Vorbereitung umfasst die Zusammenstellung aller nötigen Unterlagen, eine aktuelle Schufa-Auskunft und das Bereinigen von bestehenden Schulden. Eine genaue Kenntnis der eigenen Finanzlage kann die Bonität verbessern.

Was sind mögliche Gründe für eine Kreditablehnung und welche Schritte kann man danach unternehmen?

Gründe für eine Kreditablehnung können eine schlechte Bonität, unzureichende Sicherheiten oder zu niedriges Einkommen sein. Maßnahmen sind unter anderem die Verbesserung der eigenen Bonität, die Suche nach alternativen Finanzierungsquellen oder die Anpassung des Finanzplans.