Die Kreditwürdigkeit einer Person zu beurteilen, ist eine wesentliche Aufgabe, die in Deutschland eng mit dem Schufa-Inhalt verknüpft ist. Die Schufa-Auskunft spielt dabei eine zentrale Rolle und ist in zahlreichen finanziellen Angelegenheiten von hoher Bedeutung. Doch welchen Informationen begegnet man genau, wenn man sich mit den Schufa-Einträgen auseinandersetzt?

Um bei einer Bonitätsprüfung als kreditwürdig eingestuft zu werden, ist es förderlich, zu verstehen, wie der Schufa-Inhalt zusammengesetzt ist und welche Aspekte der eigenen Finanzgeschichte dabei berücksichtigt werden. Dieser Artikel bietet einen gründlichen Einblick in die Welt der Schufa-Einträge und deren Bedeutung für die Kreditwürdigkeit eines jeden Verbrauchers in Deutschland.

Einleitung: Die Bedeutung der Schufa in Deutschland

Die Rolle der Schufa Holding AG im deutschen Kreditwesen ist entscheidend und weitreichend. Die Schufa-Bedeutung erstreckt sich über diverse Geschäftsfelder, angefangen von der Bonitätseinschätzung bis hin zur Abwicklung diverser Kreditgeschäfte. Ihr Einfluss auf das Finanzverhalten von Privatpersonen und Unternehmen ist daher nicht zu unterschätzen.

Primär fungiert die Schufa als intermediärer Dienstleister, der darauf spezialisiert ist, Kreditinformationen zu sammeln, zu analysieren und aufzubereiten. Diese Informationen sind essenziell für die Bonitätseinschätzung, die von Kreditinstituten, Vermietern und anderen GeschäftsPartnern zur Risikobewertung herangezogen wird.

- Kreditgeschäfte: Die von der Schufa bereitgestellten Daten unterstützen Kreditgeber dabei, die Kreditwürdigkeit möglicher Kreditnehmer zu bewerten.

- Bonitätseinschätzung: Die Einschätzung der finanziellen Zuverlässigkeit von einzelnen Personen oder Firmen wird stark durch die von der Schufa bereitgestellten Bonitätsinformationen beeinflusst.

- Finanzverhalten: Durch die Analyse von Zahlungshistorien und aktuellen Finanzdaten ermöglicht die Schufa eine transparente Darstellung des Finanzverhaltens von Verbrauchern.

Die Schufa sorgt damit nicht nur für Sicherheit bei Kreditgeschäften, sondern spielt auch eine präventive Rolle im Wirtschaftssystem Deutschlands. Ihre Daten helfen, übermäßige Verschuldungen oder Zahlungsausfälle zu vermeiden und tragen zur Stabilität des Kreditmarktes bei.

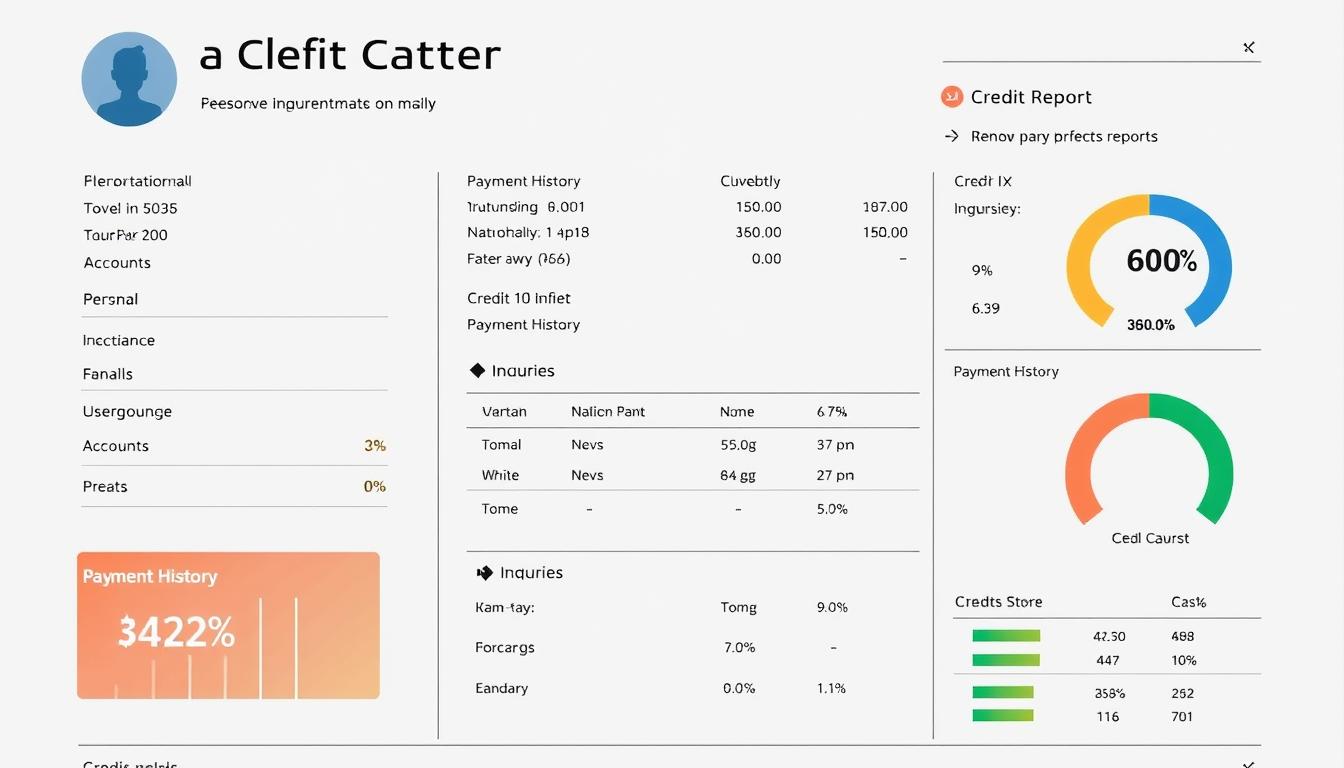

Die Schufa-Auskunft: Welche Daten werden erfasst?

In der Schufa-Auskunft sind verschiedene Arten von Daten enthalten, die für Kreditinstitute von großer Bedeutung sind. Diese Daten geben Auskunft über die finanzielle Zuverlässigkeit und Kreditwürdigkeit von Verbrauchern.

Personenbezogene Informationen

Zu den persönlichen Daten in der Schufa-Auskunft zählen der vollständige Name, das Geburtsdatum und der aktuelle sowie frühere Wohnsitz. Diese Informationen spielen eine grundlegende Rolle bei der Identifikation einer Person.

Kredit- und Leasingverträge

Kreditverträge und Leasingvereinbarungen sind ebenfalls wichtiger Bestandteil der Schufa-Auskunft. Hier wird nicht nur das Vorhandensein solcher Vereinbarungen festgehalten, sondern auch Details wie Kreditbetrag, Laufzeit und die Rückzahlungshistorie.

Kontoinformationen und Kreditkarten

Informationen über bestehende Girokonten und Kreditkarten geben Aufschluss über das Zahlungsverhalten und die finanzielle Handhabung des Kontoinhabers. Insbesondere die Zahlungshistorie ist ein wichtiger Indikator für die Kreditwürdigkeit.

| Datentyp | Bedeutung | Relevanz für Kreditwürdigkeit |

|---|---|---|

| Persönliche Daten | Identifikation der Person | Hoch |

| Kredit- und Leasingverträge | Informationen über finanzielle Verpflichtungen | Sehr hoch |

| Kontoinformationen | Überblick über finanzielles Verhalten | Sehr hoch |

| Zahlungshistorie | Bewertung der Zahlungszuverlässigkeit | Sehr hoch |

Wie entstehen Schufa-Einträge?

Das Verständnis darüber, wie Schufa-Einträge zustande kommen, ist essenziell, um die eigenen Finanzverhalten und Kreditaktivitäten besser steuern zu können. Generell entstehen diese Einträge durch die Übermittlung von Daten an die Schufa von verschiedenen Datenquellen, wie Banken, Kreditinstitute und Handelsunternehmen.

Diese Institutionen teilen der Schufa Details über Kreditaufnahmen, Kontoeröffnungen und Vertragsabschlüsse mit, die eine Bonitätsprüfung erforderlich machen. Aber auch regelmäßige Verpflichtungen wie Mieten oder Energiekosten können relevant werden, sofern sie durch Vertragspartner berichtet werden, die eine Verbindung zur Schufa unterhalten.

| Aktion | Typische Datenquelle | Einfluss auf Schufa-Eintrag |

|---|---|---|

| Kreditaufnahme | Banken, Sparkassen | Ja, direkt |

| Kontoeröffnung | Geldinstitute | Ja, direkt |

| Vertragsabschluss mit Bonitätsprüfung | Telekommunikationsunternehmen, Vermieter | Ja, indirekt |

| Regelmäßige Zahlungsverpflichtungen | Energieversorger, Vermieter | Ja, wenn gemeldet |

Die aufgeführte Tabelle zeigt, wie weitreichend die Informationen sind, die zur Entstehung von Schufa-Einträgen beitragen können. Jede dieser Aktionen wird anhand ihrer Relevanz für die Finanzhistorie einer Person bewertet, wobei diese Bewertungen Auswirkungen auf zukünftige Kreditentscheidungen haben können.

Der Unterschied zwischen positiven und negativen Schufa-Einträgen

Die Schufa hält eine wesentliche Rolle bei der Beurteilung der Bonität von Privatpersonen inne. In ihrer Datenbank werden sowohl positive als auch negative Schufa-Einträge erfasst, die jeweils unterschiedliche Auswirkungen auf die finanzielle Glaubwürdigkeit einer Person haben können.

Was sind positive Schufa-Einträge?

Positive Schufa-Einträge bestehen in der Regel aus Daten, die ein zuverlässiges Zahlungsverhalten aufzeigen. Dazu zählen beispielsweise pünktlich bediente Kredite und ordnungsgemäß geführte Girokonten. Diese Einträge spiegeln eine verantwortungsvolle Zahlungshistorie wider und verbessern die Bonität des Betroffenen.

Die Auswirkungen negativer Schufa-Einträge

Negative Schufa-Einträge resultieren aus verspäteten Zahlungen, Zahlungsausfällen oder gar Insolvenzverfahren. Sie führen zu einer Verschlechterung der Bonität und können somit den Zugang zu weiteren Krediten oder günstigen Vertragsbedingungen erheblich erschweren. Ein negativer Schufa-Eintrag kann somit langfristig gravierende finanzielle Nachteile für die betroffene Person mit sich bringen.

Es ist für Verbraucher wichtig zu verstehen, wie unterschiedlich die Auswirkungen von positiven und negativen Schufa-Einträgen auf ihre finanzielle Reputation und Möglichkeiten sein können. Durch das Bewahren einer soliden Zahlungshistorie und das aktive Management ihrer Finanzen können sie ihre Bonität positiv beeinflussen und finanzielle Flexibilität sichern.

Gängige Missverständnisse über die Schufa-Daten

Ein weitverbreiteter Schufa-Mythos ist die Annahme, die Schufa würde Informationen über das Einkommen und Vermögen der Menschen speichern. Dies trifft jedoch nicht zu. In Wahrheit fokussiert sich die Schufa nur auf Daten, die eine Aussage über die Kreditwürdigkeit einer Person machen können. Hierunter fallen beispielsweise Informationen über bisherige Kredite und deren Rückzahlungsstatus, nicht jedoch das monatliche Einkommen.

Ein weiteres häufiges Missverständnis betrifft die Dauer der Speicherung von Daten. Viele glauben, dass negative Einträge unbegrenzt in der Schufa verbleiben. Tatsächlich werden solche Einträge jedoch nach bestimmten Fristen automatisch gelöscht, in der Regel nach drei Jahren.

- Viele denken, die Schufa entscheidet über die Vergabe von Krediten. Tatsächlich stellt sie nur Daten bereit, auf deren Basis Banken und Kreditinstitute eigenständige Entscheidungen treffen.

- Ein Missverständnis besteht auch darin, dass alle eingetragenen Daten negativ bewertet werden. Tatsächlich können gerade positive Einträge wie pünktlich zurückgezahlte Kredite die Kreditwürdigkeit stärken.

| Mythos/Schufa-Mythos | Realität |

|---|---|

| Schufa speichert Informationen über Einkommen und Vermögen | Nur Daten, die die Kreditwürdigkeit betreffen, werden gespeichert |

| Negative Einträge bleiben unbegrenzt bestehen | Negative Einträge werden in der Regel nach drei Jahren gelöscht |

| Schufa entscheidet über Kreditvergabe | Schufa liefert Datenbasis; Entscheidung liegt bei der Bank/Kreditinstitut |

| Alle Schufa-Einträge sind negativ | Positive Einträge verbessern die Kreditwürdigkeit |

So wirken sich unterschiedliche Vertragsarten auf die Schufa aus

Die Art des Vertrags, den Verbraucher abschließen, kann signifikanten Einfluss auf ihre Schufa-Bewertung haben. Dieser Abschnitt beleuchtet, wie unterschiedliche Vertragsarten wie Mobilfunkverträge, Verträge mit Energieversorgern und Online-Shopping-Aktivitäten zur Schufa-Datenbank beitragen und welche Auswirkungen sie auf die Bonitätsbewertung der Verbraucher haben können.

Mobilfunkverträge und die Schufa

Die Aufnahme eines Mobilfunkvertrags führt in der Regel zu einer Bonitätsprüfung durch den Anbieter. Positive Zahlungshistorien bei Mobilfunkverträgen können sich förderlich auf den Schufa-Score auswirken, während Versäumnisse bei Zahlungen negative Einträge verursachen können.

Energieversorger-Verträge in der Schufa-Datenbank

Ebenso verhält es sich mit Verträgen mit Energieversorgern. Regelmäßige, pünktliche Zahlungen bei Strom- und Gasrechnungen sind hilfreich, um eine positive Zahlungshistorie aufzubauen. Dies kann entscheidend sein, besonders für Verbraucher, die in ihren Vertragsarten variieren oder umziehen, da Energieversorgerwechsel dabei häufig vorkommen.

Einfluss von Online-Einkäufen auf die Schufa-Bewertung

Im Bereich des Online-Shoppings können insbesondere Ratenkäufe oder Finanzierungen relevant werden. Hierbei kann eine regelmäßige und fristgerechte Rückzahlung sich positiv auswirken, während Zahlungsverzögerungen oder -ausfälle negativ berücksichtigt werden.

| Vertragsart | Typischer Einfluss auf Schufa-Eintrag | Mögliche Auswirkungen auf Score |

|---|---|---|

| Mobilfunkvertrag | Aufnahme und Zahlungshistorie | Verbesserung bei positiver Führung |

| Energieversorger | Zahlungshistorie | Verbesserung bei pünktlicher Zahlung |

| Online-Shopping (Ratenkauf) | Finanzierungsverhalten | Negativ bei Zahlungsverzug |

Ablauf und Dauer von Schufa-Einträgen

Die Schufa-Eintragsdauer, also wie lange Informationen über finanzielle Verhaltensweisen der Verbraucher gespeichert bleiben, ist sowohl für Verbraucher als auch für Kreditgeber von erheblicher Bedeutung. Grundsätzlich gibt es festgelegte Fristen, nach denen die Löschung von Schufa-Daten erfolgt.

Die Speicherfrist variiert je nach Art des Eintrags. Generell werden Informationen zur Kredit- und Leistungsgeschichte nach genau definierten Zeiträumen entfernt, was eine rechtezeitige Löschung sicherstellt. Durch diesen Prozess wird gewährleistet, dass veraltete oder nicht mehr relevante Daten nicht weiterhin die Kreditwürdigkeit einer Person beeinflussen.

- Kredite und Kreditanfragen: Informationen über aufgenommene Kredite und Anfragen werden in der Regel nach drei Jahren gelöscht.

- Kontoinformationen: Daten über Girokonten oder Kreditkartenkonten sind bis zur Auflösung des Kontos bei der Schufa gespeichert und werden anschließend zügig entfernt.

- Inkassodaten: Daten von Inkassounternehmen werden erst nach Erledigung und unter bestimmten Bedingungen gelöscht, üblicherweise drei Jahre nach Zahlung der Forderung.

Die Fristen sind gesetzlich geregelt und dienen dem Schutz der Verbraucher. Unter bestimmten Umständen können Schufa-Einträge auch vorzeitig gelöscht werden, etwa bei Nachweis der Unrichtigkeit der gespeicherten Daten.

Die Tabelle unten zeigt exemplarisch, wie lange bestimmte Daten gespeichert werden, bevor die Löschung von Schufa-Daten erfolgt:

| Datenart | Speicherfrist |

|---|---|

| Kreditverträge | 3 Jahre nach Rückzahlung |

| Anfragen für Kredite | 1 Jahr |

| Kontodaten | Unmittelbar nach Kontoschließung |

| Inkassoinformationen | 3 Jahre nach Zahlung der Forderung |

| Girokonto-Überziehung | 3 Jahre nach Ausgleich |

Die Kenntnis über diese Fristen und die Bedingungen für eine vorzeitige Löschung sind entscheidend, um die eigene finanzielle Reputation zu schützen und zu verbessern. Daher ist es wichtig, regelmäßig Einsicht in die persönlichen Schufa-Daten zu nehmen und deren Richtigkeit zu überprüfen.

Wie Sie Ihre Schufa-Auskunft beantragen können

In Deutschland hat jeder Bürger das Recht, einmal im Jahr eine kostenlose Schufa-Auskunft zu beantragen. Dies ist ein wichtiger Schritt, um die eigene finanzielle Reputation zu überprüfen und zu gewährleisten, dass alle eingetragenen Daten korrekt sind.

Online-Auskunft der Schufa

Die schnellste und einfachste Methode, eine Schufa-Auskunft zu beantragen, ist online. Verschiedene Dienste bieten direkten Zugang zu Ihren Schufa-Daten. Diese digitale Option spart Zeit und ermöglicht es, schnell auf Informationen zuzugreifen oder diese zu aktualisieren.

Kostenfreie Schufa-Selbstauskunft einmal jährlich

Unter dem gesetzlichen Anspruch kann jeder Verbraucher einmal pro Jahr eine kostenlose Schufa-Auskunft anfordern. Dieser Prozess kann formlos erfolgen, zumeist wird jedoch eine Identitätsprüfung z.B. durch Kopie eines Personalausweises erforderlich sein. Diese Möglichkeit stellt eine grundlegende Maßnahme zum Selbstschutz dar, um die eigene Bonität im Blick zu haben und bei Bedarf korrigierend eingreifen zu können.

Das Scoring-System der Schufa verstehen

Das Schufa-Scoring ist ein komplexes Verfahren, das genutzt wird, um die Kreditwürdigkeit einer Person zu bewerten, bekannt als Bonitätsbewertung. Ein fundiertes Verständnis dieses Systems kann Ihnen helfen, Einfluss auf Ihr eigenes Scoring zu nehmen und Ihre finanzielle Zukunft zu sichern.

Für das Scoring werden verschiedene Datenquellen und Faktoren analysiert. Dazu gehören beispielsweise Ihr bisheriges Zahlungsverhalten, die Anzahl und Art Ihrer laufenden Kredite und Ihre allgemeinen finanziellen Verhältnisse. Der Prozess des Kredit-Scoring beruht darauf, diese Informationen zu sammeln und zu eines Gesamtwertes zu verarbeiten, der Ihre Kreditfähigkeit angibt.

Unten finden Sie eine Tabelle, die zeigt, welche Faktoren in das Schufa-Scoring einfließen und wie diese jeweils gewichtet werden könnten.

| Scoring-Faktor | Einfluss auf das Scoring |

|---|---|

| Zahlungsverhalten | Hoher Einfluss |

| Anzahl der Kredite | Mittlerer Einfluss |

| Häufigkeit der Kreditanfragen | Niedriger bis mittlerer Einfluss |

| Alter und Beruf | Niedriger Einfluss |

Durch ein besseres Verständnis dieser Faktoren und deren Einfluss auf Ihre Bonitätsbewertung, können Sie proaktive Schritte unternehmen, um Ihr Schufa-Scoring zu verbessern. Dies könnte beispielsweise regelmäßiges Überprüfen Ihrer Kreditauszüge, frühzeitiges Begleichen von Rechnungen oder das Reduzieren der Anzahl unnötiger Kreditanfragen umfassen.

Bereinigung der Schufa-Daten: Korrektur falscher Einträge

Die Korrektur von falschen Schufa-Einträgen ist ein wichtiger Schritt zur Wahrung Ihrer finanziellen Reputation. Fehlinformationen in Ihrer Schufa-Auskunft können Ihre Kreditwürdigkeit erheblich beeinträchtigen. Eine zeitnahe Datenbereinigung ist daher essenziell, um finanzielle Nachteile zu vermeiden.

Vorgehensweise bei fehlerhaften Daten

Zunächst ist es wichtig, dass Sie eine aktuelle Schufa-Auskunft einholen, um genau zu verstehen, welche Daten erfasst sind. Identifizieren Sie alle falsche Schufa-Einträge sorgfältig. Dokumentieren Sie jeden Fehler genau und sammeln Sie alle relevanten Belege, die Ihre Korrekturanforderung unterstützen könnten.

- Überprüfung der persönlichen Schufa-Auskunft

- Identifikation von Unstimmigkeiten und Fehlern

- Dokumentation der fehlerhaften Einträge und Sammlung von Beweisen

Kontaktaufnahme mit der Schufa zur Datenklärung

Nachdem die fehlerhaften Einträge identifiziert wurden, ist der nächste Schritt die Kontaktaufnahme mit der Schufa. Dies kann formell per Brief oder online über ein bereitgestelltes Formular auf der Schufa-Website erfolgen. Es ist entscheidend, dass Sie alle notwendigen Dokumente beifügen, die Ihre Forderung nach einer Korrektur der falschen Daten unterstützen.

- Kontaktierung der Schufa mit dem Korrekturwunsch

- Einsendung der Dokumentation und Belege

- Abwarten der Bearbeitung durch die Schufa

- Bestätigung der Korrektur überprüfen

Die Bereinigung von Schufa-Daten korrigieren- Prozess ist im Kern darauf ausgerichtet, Ihre finanzielle Integrität zu schützen und zu gewährleisten, dass Ihre Kreditwürdigkeit korrekt bewertet wird. Führen Sie diese Schritte gewissenhaft durch, um sicherzustellen, dass Ihre finanziellen Aufzeichnungen Ihre tatsächliche Kreditwürdigkeit widerspiegeln.

Schutz vor Identitätsdiebstahl und Schufa-Einträgen

Identitätsdiebstahl ist eine wachsende Bedrohung, die nicht nur den individuellen Datenschutz betrifft, sondern auch gravierende Auswirkungen auf die Schufa-Daten haben kann. Durch den Missbrauch persönlicher Daten können Betrüger Kredite oder Verträge auf den Namen einer anderen Person abschließen, was zu ungerechtfertigten negativen Einträgen in der Schufa führen kann. Daher ist es essenziell, Maßnahmen zum Schutz der Schufa-Daten und zur Prävention von Identitätsdiebstahl zu ergreifen.

- Überwachen Sie regelmäßig Ihre Bank- und Kreditkartenabrechnungen auf ungewöhnliche Aktivitäten.

- Verwenden Sie komplexe Passwörter für Online-Konten und ändern Sie diese regelmäßig.

- Vermeiden Sie die Weitergabe persönlicher Informationen auf unsicheren oder unbekannten Websites.

- Installieren Sie Sicherheitssoftware auf allen Ihren Geräten und halten Sie diese stets aktuell.

Der angemessene Schutz der Schufa-Daten trägt entscheidend zum Schutz vor Identitätsdiebstahl bei. Datenschutz-Maßnahmen, wie die regelmäßige Kontrolle der Schufa-Auskunft, können dabei helfen, unberechtigte oder falsche Schufa-Einträge frühzeitig zu erkennen und zu adressieren.

| Merkmal | Empfehlung |

|---|---|

| Sicherheit von Passwörtern | Verwendung von Passwörtern mit mindestens 12 Zeichen, Sonderzeichen und Zahlen |

| Regelmäßigkeit der Überwachung | Monatliche Überprüfung aller finanziellen Transaktionen und jährliche Schufa-Auskunft |

| Vermeidung von Phishing | Nicht auf Links in unbekannten oder verdächtigen E-Mails klicken |

| Software-Sicherheit | Installation von Antivirenprogrammen und regelmäßige Updates |

Durch die Einhaltung dieser Richtlinien und die Implementierung effektiver Sicherheitsmaßnahmen können Sie einen wesentlichen Beitrag zum Schutz Ihrer persönlichen und finanziellen Daten leisten. Der umfassende Schutz der Schufa-Daten spielt eine zentrale Rolle im Rahmen des Datenschutzes und verhindert, dass Ihre Identität missbraucht wird. Identitätsdiebstahl vorbeugen bedeutet somit auch, Ihre finanzielle Reputation zu schützen.

Tipps zur Verbesserung des eigenen Schufa-Scorings

Ein guter Schufa-Score ist entscheidend, um in finanziellen Angelegenheiten Vorteile zu genießen. Das Erreichen und Aufrechterhalten eines guten Scores erfordert jedoch bewusste Anstrengungen und Kenntnisse über die Faktoren, die ihn beeinflussen.

Pünktliche Zahlungen und ihr Einfluss auf den Score

Positives Zahlungsverhalten ist ein Kernfaktor, wenn es darum geht, den Schufa-Score zu verbessern. Regelmäßige und pünktliche Zahlungen von Rechnungen, Kreditraten und anderen finanziellen Verpflichtungen signalisieren finanzielle Zuverlässigkeit und Verantwortung, was sich positiv auf Ihren Score auswirkt.

Die Rolle der Kreditnutzung für die Schufa-Bewertung

Eine umsichtige Kreditnutzung spiegelt Ihre Fähigkeit wider, mit geliehenem Geld verantwortungsbewusst umzugehen. Ein hoher Verschuldungsgrad kann als Risiko gesehen werden und Ihren Score negativ beeinflussen. Es empfiehlt sich, die Kreditauslastung gering zu halten und stets darauf zu achten, dass die Nutzung der verfügbaren Kreditsumme 30% nicht übersteigt.

| Strategie | Einfluss auf Schufa-Score | Empfehlung |

|---|---|---|

| Pünktliche Zahlungen | Sehr positiv | Alle Rechnungen und Kredite fristgerecht bezahlen |

| Kreditnutzung | Moderat positiv | Kreditrahmen nicht voll ausschöpfen; unter 30% halten |

| Finanzielle Verantwortung | Positiv | Regelmäßiges Prüfen und Anpassen der finanziellen Gewohnheiten |

Durch Beachtung dieser Tipps können Sie gezielt Ihren Schufa-Score verbessern und somit Ihre finanzielle Flexibilität und Sicherheit erhöhen. Pünktliche Zahlungen, eine bedachte Kreditnutzung und allgemeine finanzielle Verantwortung spielen dabei die Schlüsselrollen.

Die rechtlichen Grundlagen der Schufa-Tätigkeit

Die Tätigkeit der Schufa ist strikt durch Schufa rechtliche Grundlagen geregelt, die vor allem im Bundesdatenschutzgesetz verankert sind. Hierdurch wird ein hoher Standard im Datenschutz gewährleistet, der die Verarbeitung und Nutzung personenbezogener Daten durch die Schufa regelt. Dieser Abschnitt beleuchtet die wesentlichen gesetzlichen Bestimmungen, die den Umgang mit Daten in Deutschland dirigieren.

| Gesetz | Beschreibung | Zweck |

|---|---|---|

| Bundesdatenschutzgesetz (BDSG) | Regelt die Verarbeitung von personenbezogenen Daten durch öffentliche und nicht-öffentliche Stellen. | Schutz der Persönlichkeitsrechte beim Umgang mit personenbezogenen Daten. |

| EU-Datenschutz-Grundverordnung (DSGVO) | Stellt Regelungen zur Verarbeitung personenbezogener Daten durch private Unternehmen und öffentliche Einrichtungen in der EU sicher. | Harmonisierung der Datenschutzvorschriften innerhalb Europas, Schutz und Freizügigkeit der Daten. |

In der Praxis bedeutet dies, dass jeder Einzelne das Recht hat, Auskunft über die ihn betreffenden gespeicherten Daten zu erhalten, deren Korrektur oder Löschung zu verlangen, wenn diese falsch oder nicht mehr aktuell sind. Weiterhin muss die Schufa rechtliche Grundlagen einhalten und sicherstellen, dass Daten nur unter festgelegten Bedingungen verarbeitet werden dürfen.

Die detaillierte Regulierung durch das Bundesdatenschutzgesetz fördert Transparenz und Fairness im Umgang mit Kreditinformationen und trägt maßgeblich zur Vertrauensbildung bei Verbrauchern bei. In einem zunehmend datengetriebenen Umfeld wird der Schutz personenbezogener Daten als ein kritischer Aspekt der Kreditwürdigkeitsprüfung gesehen.

Zusammenarbeit zwischen Banken und der Schufa

Die Kooperation zwischen Schufa und Banken ist ein zentrales Element im Finanzwesen Deutschlands. Kreditinstitute nutzen die Dienste der Schufa, um Risiken im Kreditgeschäft zu minimieren. Durch den regelmäßigen Datenaustausch können Banken die Kreditwürdigkeit ihrer Kunden besser evaluieren. Der Datentransfer umfasst dabei nicht nur die Meldung genehmigter Kredite oder abgeschlossener Konten, sondern auch Informationen über Zahlungsverhalten und bestehende Verpflichtungen der Kunden.

Die Relevanz dieses Informationsaustauschs spiegelt sich insbesondere bei der Vergabe neuer Darlehen wider. Vor einem Kreditabschluss erfragen Kreditinstitute die Schufa-Daten potenzieller Darlehensnehmer, um deren Bonität zu prüfen. Eine solide Schufa-Auskunft erhöht dabei die Chancen für den Kreditnehmer auf Zustimmung seitens der Bank. Dieses Verfahren stellt somit eine essenzielle Säule der Kreditabsicherung dar und unterstützt zugleich ein verantwortungsbewusstes Kreditgeschäft auf Seiten der Banken.

Umgekehrt ermöglicht es das Reporting von kreditrelevanten Ereignissen durch Banken der Schufa, ein aktuelles und genaues Bild der finanziellen Zuverlässigkeit einer Person zu gewährleisten. Die gemeinsame Verantwortung für den Datenaustausch, im Sinne des Datenschutzgesetzes und der Kreditwirtschaft, bedingt somit ein Höchstmaß an Transparenz und Schutz für alle Beteiligten im Kreditgeschäft.

FAQ

Was beinhaltet eine Schufa-Auskunft genau?

Eine Schufa-Auskunft enthält Informationen zur Bonitätsprüfung eines Verbrauchers wie Schufa-Einträge, Kreditwürdigkeit und Zahlungshistorie. Sie beinhaltet sowohl positive als auch negative Einträge über Kredit- und Leasingverträge, Konten und Kreditkarten.

Was ist die Bedeutung der Schufa in Deutschland für Kreditgeschäfte?

Die Schufa sammelt und analysiert Daten zum Zahlungsverhalten von Personen, um deren Bonität einzuschätzen. Diese Informationen sind entscheidend für Kreditinstitute, um über die Gewährung von Krediten, Eröffnung von Konten oder den Abschluss von Handyverträgen zu entscheiden.

Welche personenbezogenen Informationen werden in der Schufa-Auskunft erfasst?

Die Schufa erfasst Namen, Geburtsdatum, Anschrift, sowie Details zu bestehenden Krediten, Leasingverhältnissen, Girokonten und Kreditkarten.

Wie entstehen Schufa-Einträge und welche Informationen fließen ein?

Schufa-Einträge entstehen durch die Übermittlung von Daten seitens Banken, Kreditinstituten und anderen Vertragspartnern. Daten über Kreditaufnahmen, Kontoeröffnungen und Bonitätsprüfungen fließen in die Einträge ein, genau wie regelmäßige Zahlungen, beispielsweise für Miete oder Energiekosten.

Was sind positive Schufa-Einträge und welche Auswirkungen haben negative Einträge?

Positive Schufa-Einträge resultieren aus pünktlichen Rückzahlungen von Krediten und ordnungsgemäß geführten Konten, was Zuverlässigkeit im Zahlungsverhalten signalisiert. Negative Einträge entstehen durch Zahlungsverzögerungen oder Kreditausfälle und können die Kreditwürdigkeit mindern, was zukünftige Finanzgeschäfte erschwert.

Welche Missverständnisse existieren über die Schufa-Daten?

Ein gängiges Missverständnis ist, dass die Schufa Informationen über Vermögen oder Einkommen speichert. Tatsächlich speichert die Schufa solche Angaben nicht, sondern konzentriert sich auf das Zahlungs- und Kreditverhalten der Verbraucher.

Wie beeinflussen verschiedene Vertragsarten wie Mobilfunk oder Energieversorger die Schufa-Einträge?

Verträge mit Mobilfunkanbietern, Energieversorgern oder Online-Shopping-Verhalten können, je nach Zahlungsverhalten, zu positiven oder negativen Schufa-Einträgen führen. Eine pünktliche Zahlung wird in der Regel positiv vermerkt, wohingegen verspätete oder ausgefallene Zahlungen negative Einträge nach sich ziehen können.

Welche Dauer haben Schufa-Einträge und wann werden Daten gelöscht?

Schufa-Einträge sind nicht unbegrenzt gespeichert. Es gibt feste Speicherfristen, nach deren Ablauf Daten automatisch gelöscht werden. Einige Einträge können unter bestimmten Bedingungen vorzeitig entfernt werden.

Wie kann ich meine Schufa-Auskunft beantragen?

Jeder Verbraucher kann einmal pro Jahr eine kostenfreie Selbstauskunft bei der Schufa beantragen. Dies kann online oder über andere bereitgestellte Wege der Schufa erfolgen.

Wie funktioniert das Schufa-Scoring-System?

Das Schufa-Scoring verwendet verschiedenste Daten, um die Kreditwürdigkeit zu bewerten. Dazu gehören unter anderem das Zahlungsverhalten und bestehende Kredite. Jede Person erhält einen Score, der Auskunft über ihre Bonität gibt.

Wie kann ich falsche Schufa-Einträge korrigieren lassen?

Bei falschen Schufa-Einträgen sollte man eine Korrektur veranlassen. Dies beginnt mit der Identifikation des Fehlers und der Kontaktaufnahme mit der Schufa, um die Datenbereinigung zu beantragen.

Wie schütze ich mich vor Identitätsdiebstahl in Bezug auf Schufa-Einträge?

Um sich vor Identitätsdiebstahl zu schützen, sollte man seine persönlichen Daten sichern und Vermögenswerte überwachen. Außerdem ist es sinnvoll, regelmäßig die Schufa-Einträge zu kontrollieren, um Unregelmäßigkeiten schnell zu erkennen.

Was kann ich tun, um meinen Schufa-Score zu verbessern?

Um den Schufa-Score zu verbessern, ist pünktliches Zahlungsverhalten essentiell. Zudem sollten Kredite umsichtig genutzt und häufige Kreditanfragen vermieden werden, um das eigene Scoring positiv zu beeinflussen.

Was sind die rechtlichen Grundlagen der Schufa-Tätigkeit?

Die Schufa operiert auf der Grundlage des Datenschutzes und des Bundesdatenschutzgesetzes, welche die Erhebung und Verwendung von personenbezogenen Daten regulieren.

Wie arbeiten Banken mit der Schufa zusammen?

Banken melden Kreditvorgänge an die Schufa und erhalten im Gegenzug Auskunft über die Bonität ihrer Kunden. Diese Zusammenarbeit basiert auf einem regelemäßigen Datenaustausch und ist entscheidend für das Kreditgeschäft.