Finanzielle Engpässe können jeden treffen, und in solchen Momenten ist die Aufnahme eines Darlehens oft der naheliegende Ausweg. Doch was tun, wenn die eigene Bonität durch einen negativen Schufa-Eintrag beeinträchtigt ist? In Deutschland wächst das Interesse an schufafreien Krediten, die eine Lösung versprechen, indem sie die übliche Bonitätsprüfung umgehen. Diese speziellen bonitätsunabhängigen Darlehen eröffnen neue Möglichkeiten für Verbraucher und Selbstständige, die ansonsten von herkömmlichen Banken abgelehnt werden würden. In diesem Artikel erfahren Sie, welchen Weg Sie gehen können, um einen Schufa-Eintrag zu umgehen und dennoch finanzielle Unterstützung zu bekommen.

Die Abwesenheit der Schufa-Überprüfung bedeutet jedoch nicht, dass jeder Antragsteller automatisch ein Darlehen erhält. Ein gewisses Maß an Bonität müssen auch Anbieter von schufafreien Krediten fordern, um das Risiko eines Kreditausfalls zu minimieren. Es gilt daher zu verstehen, wie diese Art von Krediten funktioniert, worauf man achten sollte und welche Alternativen zur Verfügung stehen.

Was bedeutet Kredit ohne Schufa?

Ein „Kredit ohne Schufa“ bezieht sich auf Finanzprodukte, die ohne die herkömmliche Schufa-Prüfung angeboten werden. Diese Art von Krediten wird in der Regel Personen angeboten, deren Kreditwürdigkeit durch negative Einträge bei der Schufa beeinträchtigt sein könnte. Im Gegensatz zu traditionellen Krediten, bei denen die Schufa-Auskunft eine entscheidende Rolle spielt, verzichten Anbieter bei dieser Kreditart auf die Einholung dieser Auskunft.

Die Hauptattraktion dieser Finanzprodukte ohne Schufa-Prüfung liegt darin, dass sie Menschen eine Möglichkeit bieten, trotz potenzieller finanzieller Fehltritte in der Vergangenheit finanzielle Unterstützung zu erhalten. Diese Flexibilität kann insbesondere für dringende oder unerwartete Ausgaben wichtig sein.

Zwar bieten diese Kredite eine wesentliche Erleichterung für Personen mit negativer Kreditwürdigkeit, es ist jedoch wichtig, dass Verbraucher die Bedingungen genau verstehen, um nicht in finanzielle Schwierigkeiten zu geraten. Es ist essentiell, die Angebote sorgfältig zu vergleichen und sich über etwaige höhere Zinssätze und Gebühren im Klaren zu sein.

- Keine Schufa-Prüfung erforderlich

- Möglichkeit, trotz negativer Schufa-Einträge finanzielle Unterstützung zu erhalten

- Oft höhere Zinsen als bei traditionellen Krediten

- Wichtige Unterscheidung für Konsumenten mit eingeschränkter Kreditwürdigkeit

Die Kenntnis der Unterschiede zwischen herkömmlichen Kreditprodukten und denen ohne Schufa-Prüfung ermöglicht es Interessenten, eine informierte Entscheidung zu treffen, die ihrer spezifischen finanziellen Situation am besten gerecht wird.

Gründe für die Nachfrage nach einem Schufa-freien Kredit

In Deutschland steigt die Nachfrage nach schufafreier Finanzierung stetig an. Viele Verbraucher suchen nach alternativen Finanzierungsmöglichkeiten, die unabhängig von der eigenen Kreditwürdigkeit und ohne die Einbeziehung der Schufa realisierbar sind. Dieser Abschnitt untersucht die wesentlichen Motive hinter dieser Tendenz.

Negative Schufa-Einträge und ihre Auswirkungen

Negative Schufa-Einträge können gravierende Auswirkungen auf die finanzielle Handlungsfähigkeit einer Person haben. Ein negativer Eintrag bei der Schufa kann dazu führen, dass herkömmliche Banken einen Kreditantrag ablehnen, selbst wenn die aktuelle finanzielle Situation stabil ist. Dies verstärkt das Bedürfnis vieler Konsumenten, sich für eine Finanzierung zu entscheiden, die keinen Einblick in die Schufa erfordert.

Finanzielle Flexibilität ohne Bonitätsprüfung

Gewährt eine Bank einen Kredit ohne Schufa, so basiert die Bonitätsprüfung nicht auf dem herkömmlichen Schufa-Score, sondern unter anderem auf dem Einkommen und der aktuellen wirtschaftlichen Situation des Antragstellers. Dies bietet Personen mit schwacher oder unvollständiger Kreditgeschichte die Möglichkeit, Zugang zu benötigten finanziellen Ressourcen zu erhalten, ohne dass ihre Kreditwürdigkeit zum Stolperstein wird.

Diese flexiblere Herangehensweise an die Bonität erlaubt es mehr Menschen, in wirtschaftlich schwierigen Situationen handlungsfähig zu bleiben und dringende Ausgaben zu tätigen oder in ihre Zukunft zu investieren. Die Möglichkeit der schufafreien Finanzierung kann somit eine wesentliche Rolle in der finanziellen Erholung und Stabilisierung spielen.

| Parameter | Traditionelle Kreditvergabe | Schufafreie Kreditvergabe |

|---|---|---|

| Kreditwürdigkeitsprüfung | Basierend auf Schufa-Score | Basierend auf Einkommen und aktuellen Finanzen |

| Zugang für Verbraucher mit negativen Schufa-Einträgen | Begrenzt bis unmöglich | Möglich und erleichtert |

| Flexibilität in der Kreditvergabe | Gering | Hoch |

| Finanzielle Unabhängigkeit | Abhängig von Schufa | Unabhängig von Schufa |

Die verschiedenen Anbieter von Krediten ohne Schufa

Die Auswahl des richtigen Anbieters kann maßgeblich darüber entscheiden, auf welchen Konditionen und Bedingungen Ihr schufafreier Kredit basiert. Im Folgenden finden Sie eine Übersicht der gängigsten Arten von Anbietern, die solche Kredite zur Verfügung stellen.

- Kreditinstitute: Diese herkömmlichen Banken bieten zunehmend auch schufafreie Produkte an, um Kunden mit weniger perfekter Bonität zu bedienen.

- Direktbanken: Als Online-Varianten klassischer Banken, sind Direktbanken oft flexibler in ihren Richtlinien und können günstigere Zinsen für schufafreie Kredite anbieten.

- Private Kreditgeber: Diese Kredite kommen von Privatpersonen, die Ihr Geld außerhalb traditioneller Banken verleihen wollen und sind oft bereit, höhere Risiken einzugehen.

- P2P-Kredite (Peer-to-Peer): Plattformen, die Kreditnehmer direkt mit Investoren verbinden, umgehen oft traditionelle Kreditprüfungen, was sie zu einer attraktiven Option für schufafreie Kredite macht.

Die Entscheidung für einen dieser Anbieter hängt von vielen Faktoren ab, einschließlich der gewünschten Kreditsumme und der eigenen finanziellen Situation. Jeder der Anbieter hat seine Vor- und Nachteile, die wohlüberlegt sein sollten.

| Anbieter | Vorteile | Nachteile |

|---|---|---|

| Kreditinstitute | Vollständige Bankdienstleistungen, erleichterter Zugang zu weiteren Finanzprodukten | Eventuell strengere Rückzahlungsbedingungen |

| Direktbanken | Keine Filialen, geringere Kosten, oft niedrigere Zinsen | Persönlicher Kontakt nur online oder telefonisch |

| Private Kreditgeber | Flexibilität, schnelle Entscheidung | Höhere Zinsen aufgrund des Risikos |

| P2P-Kredite | Keine traditionellen Bonitätsprüfungen, innovative Finanzierungswege | Risiko von Plattformausfall, variierende Zinssätze |

Wie Sie seriöse Kreditangebote ohne Schufa erkennen können

Bei der Suche nach einem Kredit ohne Schufa ist es wichtig, seriöse Kreditanbieter von unseriösen zu unterscheiden. Angesichts der steigenden Nachfrage nach solchen Krediten hat auch die Zahl der Betrügereien zugenommen, was effiziente Maßnahmen zur Betrugsprävention unerlässlich macht. Der folgende Abschnitt beleuchtet, wie man die Seriosität von Kreditgebern prüfen kann.

Kriterien für die Seriosität von Kreditgebern

Um die Seriosität eines Kreditanbieters zu bewerten, sollten potenzielle Kreditnehmer auf verschiedene Aspekte achten:

- Transparente Darstellung aller Kosten und Gebühren ohne versteckte Zusätze.

- Klare Informationen über den Kreditgeber, inklusive Impressum und Kontaktmöglichkeiten.

- Positive Bewertungen und Erfahrungsberichte anderer Kunden.

- Lizenzierung und Zertifikate, die den Verbraucherschutz garantieren.

Warnsignale bei unseriösen Angeboten

Bestimmte Merkmale können darauf hinweisen, dass ein Kreditangebot möglicherweise unseriös ist:

- Forderungen nach Vorauszahlungen bevor der Kredit genehmigt wird.

- Druckausübung und aggressive Verkaufstaktiken.

- Unklare Vertragsbedingungen oder das Fehlen eines klaren Vertrags.

- Angebote, die „zu gut um wahr zu sein“ erscheinen, wie extrem niedrige Zinsraten.

Diese Informationen helfen potenziellen Kreditnehmern, sich gegen betrügerische Kreditangebote zu schützen und das Risiko finanzieller Verluste zu minimieren. Durch Aufmerksamkeit und eine kritische Haltung können Sie die richtigen Maßnahmen zur Betrugsprävention ergreifen und seriöse Kreditanbieter ohne Schufa erfolgreich identifizieren.

Die Voraussetzungen für einen Kredit ohne Schufa

Um auch ohne eine Schufa-Überprüfung einen Kredit zu erhalten, müssen bestimmte Kreditvoraussetzungen erfüllt werden. Diese Anforderungen sind entscheidend, um das Risiko für den Kreditgeber zu minimieren und dem Kreditnehmer eine faire Chance auf die Genehmigung seines Kreditantrags zu geben.

Einkommensnachweis und Beschäftigungsverhältnis

Der Einkommensnachweis spielt eine zentrale Rolle bei den Kreditvoraussetzungen für einen Schufa-freien Kredit. Kreditgeber verlangen in der Regel einen Nachweis über ein regelmäßiges Einkommen, um die Rückzahlungsfähigkeit des Kredits zu gewährleisten. Ein unbefristetes Beschäftigungsverhältnis ist dabei besonders vorteilhaft, jedoch können auch andere Arten von Beschäftigungen, je nach Kreditgeber, akzeptabel sein.

Alternative Kreditsicherheiten

Neben dem Einkommensnachweis können alternative Kreditsicherheiten gefordert werden, um einen Kredit ohne Schufa zu sichern. Diese Kreditsicherheiten können in Form von Immobilien, Lebensversicherungen oder anderen wertvollen Vermögenswerten vorliegen, die im Falle eines Kreditausfalls als Rückzahlungsquelle dienen.

Die folgende Tabelle gibt einen Überblick über mögliche Kreditsicherheiten und deren Akzeptanz bei verschiedenen Kreditformen:

| Kreditsicherheit | Akzeptanz bei Ratenkredit | Akzeptanz bei Hypotheken |

|---|---|---|

| Immobilie | Mittel | Hoch |

| Lebensversicherung | Hoch | Mittel |

| Kfz-Brief | Niedrig | Nicht zutreffend |

| Schmuck | Niedrig | Nicht zutreffend |

Der Prozess der Kreditanfrage ohne Schufa

Der Kreditantragsprozess für einen Kredit ohne Schufa ist stark von der genauen Dokumentation und einer effizienten Kreditgenehmigung abhängig. In diesem Abschnitt erklären wir Ihnen den typischen Ablauf einer solchen Anforderung.

- Einreichen der Antragsformulare: Zunächst müssen die benötigten Formulare präzise ausgefüllt und eingereicht werden.

- Erforderliche Dokumentation: Ohne standardisierte Schufa-Abfragen konzentriert sich die Dokumentation auf Einkommensnachweise, Identitätsbestätigung und gegebenenfalls Nachweise über zusätzliche Sicherheiten.

- Prüfung und Verarbeitung: Die Kreditgeber prüfen die Unterlagen sorgfältig, um die Rückzahlungsfähigkeit des Kreditnehmers sicherzustellen.

- Kreditgenehmigung: Nach erfolgreicher Prüfung folgt die Genehmigung des Kredits, oft abhängig von individuellen Merkmalen des Kreditnehmers außerhalb der Schufa-Score.

Wichtig ist dabei, dass alle eingereichten Dokumente aktuell und präzise sind, um den Prozess zu beschleunigen und eine positive Entscheidung zu erwirken.

| Schritt | Notwendige Aktion | Ergebnis |

|---|---|---|

| 1. Formular Einreichung | Antragsformular ausfüllen und einreichen | Antragsbearbeitung eingeleitet |

| 2. Dokumente sammeln | Vollständige Dokumentation beibringen | Dokumentationsprüfung |

| 3. Prüfungsphase | Prüfung der Unterlagen durch Kreditgeber | Entscheidung zur Kreditfähigkeit |

| 4. Kreditgenehmigung | Genehmigungsprozess nach erfolgreicher Prüfung | Kreditvergabe |

Durch eine gründliche Vorbereitung auf diese Schritte können Antragsteller die Wahrscheinlichkeit einer erfolgreichen Kreditgenehmigung ohne Schufa erhöhen.

Vor- und Nachteile eines Kredits ohne Schufa

Kredite ohne Schufa bieten sich als alternative Finanzierungsmöglichkeit an, vor allem für diejenigen, die durch herkömmliche Bankrichtlinien benachteiligt sind. Diese Art des Kredites kommt jedoch mit spezifischen Kreditkosten und Merkmalen, die gründlich überdacht werden sollten.

Die finanzielle Unabhängigkeit von der Schufa

Ein entscheidender Vorteil von Krediten ohne Schufa ist die Möglichkeit, finanzielle Mittel zu erhalten, ohne dass die eigene Kreditwürdigkeit durch die Schufa geprüft wird. Dies ist besonders vorteilhaft für Personen mit negativer Schufa-Bewertung, die andernfalls von herkömmlichen Krediten ausgeschlossen wären. Zudem ermöglicht dieser Kreditansatz eine gewisse Anonymität in Bezug auf die Schufa-Einträge.

Risiken und höhere Zinsen als Herausforderungen

Die Kehrseite der Medaille sind die erhöhten Kreditkosten und ein hohes Zinsniveau, welches typischerweise mit Krediten ohne Schufa einhergeht. Höhere Zinsen reflektieren das erhöhte Risiko, das Kreditgeber eingehen, da sie keine Informationen über die vergangene Kreditfähigkeit des Kreditnehmers haben. Die Risikobewertung solcher Kredite ist daher oft weniger transparent und kann zu Problemen bei der Rückzahlung führen.

| Vorteil | Nachteil |

|---|---|

| Keine Schufa-Prüfung notwendig | Höhere Kreditkosten und Zinsniveau |

| Finanzielle Unterstützung trotz Schufa-Eintrag | Risikobewertung weniger transparent |

| Erleichterter Zugang zu Krediten | Potentiell schwierige Rückzahlungsbedingungen |

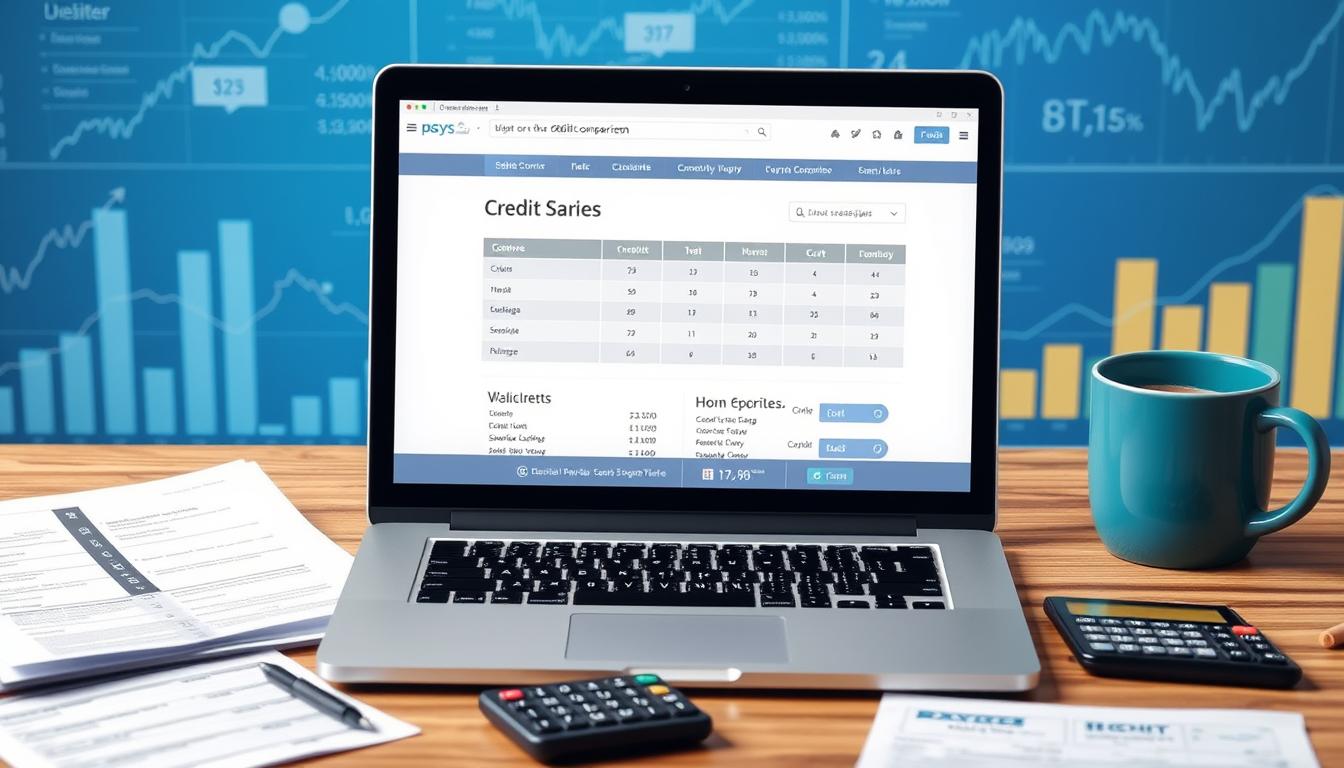

Tipps zum Vergleich von Schufa-freien Krediten

Bei der Suche nach einem Kredit ohne Schufa ist es entscheidend, die Kreditvergleichsangebote sorgfältig zu analysieren. Ein effektiver Vergleich hängt nicht nur von den Zinsbedingungen ab, sondern auch vom Nutzungsumfang gut gestalteter Finanzrechner. Hier sind einige wesentliche Tipps, wie Sie die besten Konditionen identifizieren können.

- Verwenden Sie einen Finanzrechner, um die Gesamtkosten des Kredits zu ermitteln – Achten Sie darauf, dass alle Gebühren und Zinsbedingungen in der Berechnung berücksichtigt werden.

- Analysieren Sie die Zinsbedingungen genau – Niedrige Zinssätze können verlockend sein, aber es ist wichtig, das Kleingedruckte hinsichtlich der Zinsanpassungen und der Laufzeit zu lesen.

- Vergleichen Sie die Flexibilität der Rückzahlungsbedingungen – Manche Kreditgeber bieten flexible Rückzahlungsoptionen an, die in finanziell schwierigen Zeiten hilfreich sein können.

Darüber hinaus ist es hilfreich, Kundenbewertungen und Testimonien zu lesen, um die Vertrauenswürdigkeit und Kundenzufriedenheit bei verschiedenen Anbietern zu überprüfen.

| Anbieter | Zinssatz | Rückzahlungsbedingungen | Flexible Optionen |

|---|---|---|---|

| KreditPlus | 5,5% | 24 Monate | Ja |

| FinanzPilot | 4,9% | 36 Monate | Nein |

| KreditDirekt | 6,1% | 12 Monate | Ja |

Ein gründlicher Kreditvergleich kann Ihnen helfen, die finanzielle Belastung zu minimieren und einen Anbieter zu finden, der Ihren Bedürfnissen am besten entspricht. Nutzen Sie dazu gründlich die gebotenen Informationen und Werkzeuge wie den Finanzrechner.

Häufige Irrtümer über Kredite ohne Schufa

Oftmals kursieren viele Kredit-Mythen und falsche Vorstellungen, die potenzielle Kreditnehmer verunsichern können. In diesem Abschnitt werden einige der häufigsten Missverständnisse aufgeklärt, um eine realistischere Sichtweise auf die Möglichkeiten und Risiken von Krediten ohne Schufa zu bieten.

Mythos oder Wahrheit? Aufklärung über verbreitete Annahmen

Ein weit verbreiteter Mythos ist, dass Kredite ohne Schufa stets mit extrem hohen Zinsen verbunden sind. Obwohl die Zinsen oft höher liegen können als bei herkömmlichen Krediten, ist dies nicht immer der Fall. Verschiedene Anbieter haben unterschiedliche Konditionen, was bedeutet, dass umfassende Vergleiche wichtig sind, um das beste Angebot zu finden. Ein weiterer häufiger Irrtum ist die Annahme, dass die Kreditvergabe ohne Schufa-Auskunft automatisch weniger seriös sei. Tatsächlich gibt es viele renommierte Anbieter, die solche Kredite offerieren.

Die Realität von Krediten ohne Kreditprüfung

Es ist wichtig zu verstehen, dass bei Krediten ohne Schufa nicht gänzlich auf eine Bonitätsprüfung verzichtet wird. Anbieter nutzen oft alternative Methoden zur Bewertung der Kreditwürdigkeit, wie beispielsweise Einkommensnachweise oder andere finanzielle Indikatoren. Daher können diese Kredite eine Option für Personen sein, die aufgrund von negativen Schufa-Einträgen von traditionellen Bankkrediten ausgeschlossen sind.

- Bonitätsprüfungen erfolgen auch bei Krediten ohne Schufa, allerdings durch alternative Methoden.

- Die Zinssätze sind variabel und können nicht pauschal als hoch angesehen werden.

- Seriöse Anbieter von Krediten ohne Schufa-Prüfung existieren und sind eine durchaus praktikable Option.

Das Verständnis dieser Kreditfakten hilft potenziellen Kreditnehmern, informierte finanzielle Entscheidungen zu treffen und die richtigen Schritte zur Sicherung ihrer finanziellen Zukunft zu wählen, ohne von Kredit-Mythen geleitet zu werden.

Alternative Finanzierungsmöglichkeiten zur schufafreien Kreditoption

Im Bereich der Finanzierungen gibt es neben den traditionellen Bankkrediten auch innovativere Wege, wie Privatdarlehen und Crowdlending. Diese Alternativen bieten oft mehr Flexibilität und sind eine ergiebige Ressource für alle, die möglicherweise keinen herkömmlichen Bankkredit erhalten können.

Privatdarlehen sind eine Form der Finanzierung, bei der Geld zwischen Privatpersonen ohne das Eingreifen einer Bank verliehen und geliehen wird. Diese Art von Darlehen wird häufig über digitale Plattformen vermittelt und kann eine schnelle und weniger bürokratische Option sein.

Crowdlending, auch bekannt als Peer-to-Peer-Kredit (P2P), ist eine weitere attraktive Alternative. Hierbei vergeben Investoren über Online-Plattformen direkt Kredite an Kreditnehmer. Dies kann effektiver und oft günstiger sein als traditionelle Bankkredite, da es die Kosten für die Mittelsmänner minimiert.

Ein großer Vorteil dieser alternativen Finanzierungswege ist die Möglichkeit, auch ohne Schufa-Prüfung Kredite zu erhalten. Sowohl Privatdarlehen als auch Crowdlending bewerten die Kreditwürdigkeit oft anders als Banken, indem sie zum Beispiel das Investitionsrisiko über die Gemeinschaft der Investoren diversifizieren.

- Flexibilität: Privatdarlehen und Crowdlending bieten flexible Rückzahlungsoptionen und Zinssätze.

- Schnelligkeit: Die Abwicklung ist oft schneller als bei herkömmlichen Banken.

- Zugänglichkeit: Sie sind auch für Menschen zugänglich, die von Banken abgelehnt werden.

Diese alternativen Wege bieten daher nicht nur eine Überbrückung in finanziell schwierigen Situationen, sondern auch eine Chance, die finanzielle Selbstständigkeit ohne herkömmliche Bankprodukte zu erweitern.

Wie man die Rückzahlung des Kredits ohne Schufa plant

Die Planung der Rückzahlung eines Kredits ist entscheidend für das Finanzmanagement jedes Kreditnehmers. Ein gründlich durchdachter Tilgungsplan hilft, zukünftige Finanzbelastungen zu minimieren und verbessert die Rückzahlungsstrategie. Dabei geht es nicht nur um die Rückzahlung selbst, sondern auch um die nachhaltige Aufrechterhaltung Ihrer finanziellen Gesundheit.

Erstellung eines effektiven Tilgungsplans

Ein effektiver Tilgungsplan ist das Herzstück einer soliden Rückzahlungsstrategie. Dieser Plan sollte detailliert festlegen, wie und wann Sie den Kredit zurückzahlen. Abhängig von Ihrem Einkommen und Ihren regelmäßigen Ausgaben, können verschiedene Tilgungsoptionen erwogen werden, sei es eine gleichbleibende Rate oder eine variable Rückzahlungsstruktur.

Wichtige Überlegungen zur Budgetplanung

Ihr Budget spielt eine entscheidende Rolle bei der Verwaltung der Kreditrückzahlung. Es ist wichtig, dass Sie alle Ihre regelmäßigen Ausgaben und Einkünfte genau verstehen, um einen planbaren und realistischen Finanzplan aufstellen zu können. Dies kann bedeuten, dass Sie auf unnötige Ausgaben verzichten oder zusätzliche Einnahmequellen erschließen, um Ihre Rückzahlungsstrategie zu stützen.

| Monat | Zu zahlender Betrag | Restschuld |

|---|---|---|

| Januar | 250 € | 4750 € |

| Februar | 250 € | 4500 € |

| März | 300 € | 4200 € |

| April | 300 € | 3900 € |

Risikomanagement beim Kredit ohne Schufa

Das Eingehen eines Kredits ohne Schufa-Prüfung birgt spezifische Risiken, die effektiv durch Risikominimierung, sorgfältige Finanzplanung und professionelles Schuldenmanagement abgewendet werden können. Die Herausforderung besteht darin, finanzielle Risiken zu erkennen und mit geeigneten Strategien zu begegnen.

- Risikobewertung: Detaillierte Analyse der persönlichen und finanziellen Situation vor Kreditaufnahme.

- Finanzplanung: Aufstellung eines genauen Plans für Einnahmen und Ausgaben, um finanzielle Stabilität zu gewährleisten.

- Schuldenmanagement: Systematische Überwachung und Tilgung der Schulden, um eine Überschuldung zu vermeiden.

Mit effektive Strategien kann die Sicherheit bei der Aufnahme von Krediten ohne Schufa erhöht und das Risiko eines finanziellen Misserfolgs erheblich minimiert werden.

| Strategie | Ziel | Vorgehensweise |

|---|---|---|

| Risikoidentifikation | Feststellung potenzieller finanzieller Fallstricke | Prüfung der Kreditkonditionen, Zinssätze und versteckten Gebühren |

| Finanzplanung | Aufrechterhaltung eines positiven Cashflows | Erstellung detaillierter Budgets und Notfallfonds |

| Schuldenmanagement | Vermeidung von Zahlungsverzug und Überschuldung | Regelmäßige Überprüfung und Anpassung der Rückzahlungspläne |

Der Einfluss von Krediten ohne Schufa auf Ihre Kreditwürdigkeit

Die Entscheidung für einen Kredit ohne Schufa kann tiefgreifende Auswirkungen auf Ihre finanzielle Zukunft haben. So verlockend die Unkompliziertheit solcher Kredite auch scheinen mag, es ist entscheidend, die langfristigen Konsequenzen zu berücksichtigen, die sie auf Ihre Kreditwürdigkeit haben können. Eine bewusste und strategische Herangehensweise ist erforderlich, um die damit verbundenen Risiken zu minimieren und gleichzeitig Ihre finanzielle Gesundheit zu schützen und zu verbessern.

Langfristige Auswirkungen auf Ihre Finanzgeschichte

Ein Schufa-freier Kredit wird normalerweise nicht in Ihrer Schufa-Kreditakte vermerkt, was einerseits von Vorteil sein kann, wenn Sie bereits niedrige Kreditscores haben. Andererseits könnte das Fehlen positiver Eintragungen durch regelmäßige erfolgreiche Rückzahlungen in Ihrer Kreditgeschichte langfristig auch Ihre Bonität nicht verbessern. Deshalb ist es wesentlich, alle Kreditentscheidungen sorgfältig zu treffen und die Auswirkungen auf Ihre Kreditwürdigkeit im Auge zu behalten.

Möglichkeiten zur Verbesserung Ihrer Bonität

Um Ihren Bonitätsaufbau auch bei der Nutzung eines Kredites ohne Schufa zu fördern, sollten Sie zusätzlich alternative Maßnahmen ergreifen. Zu diesen Maßnahmen zählt das kontinuierliche und verantwortungsbewusste Managen Ihrer Finanzen, das Vermeiden von Zahlungsverzug und das Streben nach einem ausgeglichenen Verhältnis von Einnahmen zu Ausgaben. Weiterhin kann es sinnvoll sein, kleinere Kreditbeträge aufzunehmen und diese konsequent fristgerecht zurückzuzahlen, um Ihrer Bonität auf alternative Weisen Auftrieb zu geben.

Durch gezielten Bonitätsaufbau und die Bewahrung Ihrer finanziellen Gesundheit können Sie langfristig eine positive Finanzgeschichte schreiben, selbst wenn temporäre Finanzprodukte wie Kredite ohne Schufa verwendet werden. Die Schlüssel liegen in der kontinuierlichen persönlichen Finanzbewertung und der Inanspruchnahme von Beratungsangeboten, wenn nötig, um Ihre finanziellen Optionen sinnvoll und nachhaltig zu gestalten.

Zusammenfassung: Schlüsselelemente beim Kredit ohne Schufa

In der Betrachtung des Kreditprozesses für ein bonitätsunabhängiges Darlehen spielen mehrere essenzielle Faktoren eine entscheidende Rolle. Die Kernaussagen dieses Artikels betonen vor allem die Wichtigkeit von umfassenden Recherchen und der Wahl eines seriösen Anbieters. Der Kredit ohne Schufa ist insbesondere für Personen mit negativen Schufa-Einträgen von Interesse, da hierdurch finanzielle Handlungsspielräume geschaffen werden können, die ansonsten versperrt blieben.

Es hat sich gezeigt, dass die Seriosität des Anbieters maßgeblich für die Sicherheit des Kreditnehmers ist. Warnsignale unseriöser Angebote sowie ein fundiertes Verständnis der Risiken und potenziell höheren Zinsen sind zu beachten. Einkommensnachweis und alternative Sicherheiten sind häufig erforderliche Voraussetzungen, ebenso wie ein sensibler Umgang mit der Rückzahlungsplanung, um die eigene finanzielle Stabilität nicht zu gefährden.

Abschließend lässt sich festhalten, dass ein Kredit ohne Schufa zwar eine alternative Finanzierungsmöglichkeit darstellt, jedoch eine eingehende Auseinandersetzung mit dem Kreditprozess sowie eine klare Einschätzung der eigenen finanziellen Möglichkeiten und Risiken unerlässlich sind. Die sorgfältige Abwägung und Planung sind die Grundlage für einen erfolgreichen Abschluss eines bonitätsunabhängigen Darlehens, welches die individuelle Kreditwürdigkeit nicht langfristig negativ beeinflusst.

FAQ

Was ist ein Kredit ohne Schufa eigentlich genau?

Ein Kredit ohne Schufa ist ein Finanzprodukt, das ohne Überprüfung Ihrer Kreditwürdigkeit durch die Schutzgemeinschaft für allgemeine Kreditsicherung (Schufa) vergeben wird. Diese Kredite sind oft bonitätsunabhängige Darlehen und werden ohne Schufa-Auskunft oder Schufa-Eintrag angeboten.

Welche Auswirkungen haben negative Schufa-Einträge auf die Kreditaufnahme?

Negative Schufa-Einträge können die Kreditaufnahme erschweren, da Sie von vielen traditionellen Banken als riskanter Kreditnehmer eingestuft werden könnten. Dies kann zu einer Ablehnung Ihrer Kreditanfrage oder zu höheren Zinssätzen führen.

Was sind die Voraussetzungen für die Bewilligung eines schufafreien Kredits?

Obwohl keine Schufa-Überprüfung stattfindet, verlangen Kreditgeber in der Regel den Nachweis eines regelmäßigen Einkommens, ein bestehendes Beschäftigungsverhältnis und manchmal alternative Sicherheiten oder Bürgschaften.

Wie kann man unseriöse Anbieter von schufafreien Krediten erkennen?

Unseriöse Anbieter erkennt man oft an unrealistischen Versprechen, Vorkosten oder Gebühren vor Kreditgenehmigung, fehlendem Impressum auf der Webseite oder Druck, schnell einen Vertrag zu unterzeichnen. Achten Sie auf transparente Kreditbedingungen und überprüfen Sie die Bewertungen und Zulassungen des Anbieters.

Welche Risiken bestehen bei einem Kredit ohne Schufa?

Die Risiken umfassen oft höhere Zinsen als bei herkömmlichen Krediten, mögliche Gebühren und Strafen bei verspäteten Zahlungen sowie die Gefahr, sich finanziell zu übernehmen, da keine Kreditwürdigkeitsprüfung durchgeführt wird.

Können Kredite ohne Schufa zur Verbesserung der Kreditwürdigkeit beitragen?

Während ein schufafreier Kredit nicht direkt zur Verbesserung der Kreditwürdigkeit bei der Schufa beiträgt, kann ein verantwortungsvoller Umgang mit dem Kredit und pünktliche Rückzahlungen Ihnen helfen, Ihr allgemeines Kreditprofil zu verbessern.

Was sind Alternativen zu Krediten ohne Schufa?

Alternativen zu schufafreien Krediten können Privatdarlehen, Peer-To-Peer-Kredite (P2P) oder Crowdlending sein. Diese Optionen können ebenfalls ohne traditionelle Banken und manchmal ohne Schufa-Prüfung verfügbar sein.

Wie sollte man bei der Rückzahlung eines Kredits ohne Schufa vorgehen?

Es ist wichtig, einen realistischen Tilgungsplan aufzustellen, der auf Ihrem Budget basiert. Berücksichtigen Sie alle Einnahmen und Ausgaben und stellen Sie sicher, dass Sie die Kreditraten pünktlich und wie vereinbart zurückzahlen können.

Welche Bedeutung hat ein Kreditvergleich bei schufafreien Krediten?

Ein Kreditvergleich hilft Ihnen, die Angebote verschiedener Kreditgeber zu bewerten, um die besten Konditionen und Zinssätze zu finden. Nutzen Sie dafür Finanzrechner und achten Sie auf versteckte Gebühren und die Gesamtkosten des Kredits.

Welche häufigen Irrtümer existieren über Kredite ohne Schufa?

Ein verbreiteter Irrtum ist, dass Kredite ohne Schufa immer eine gute Option für Kreditnehmer mit schlechter Kreditwürdigkeit sind. Tatsächlich sollten diese Kredite wegen der höheren Zinsen und Risiken nur nach sorgfältiger Abwägung in Betracht gezogen werden.