Die Geschwindigkeit der Kreditaufnahme kann in finanziellen Dringlichkeitssituationen entscheidend sein. Wer ein Darlehen aufnehmen möchte, steht oft vor der Frage, wie schnell die Kreditbearbeitungszeit ist und wie flott eine schnelle Kreditzusage erfolgen kann. In Deutschland ist es essenziell, all diese Faktoren zu betrachten, um die Kreditauszahlung Dauer effektiv einzuschätzen. Im Folgenden Artikel werden wir die wichtigsten Aspekte beleuchten, die beeinflussen, wie zügig Sie auf die benötigten finanziellen Mittel zugreifen können.

Von der Wahl des Kreditgebers über die Bedeutung der Schufa bis hin zu digitalen Plattformen für die Kreditvermittlung – wir erforschen, was zu beachten ist, um den Wunsch nach einem raschen finanziellen Zuschuss zu realisieren. Ob für unerwartete Ausgaben oder geplante Anschaffungen, die Kenntnis der richtigen Schritte kann die Wartezeit auf ein Minimum reduzieren.

Einleitung: Die Bedeutung von Schnelligkeit bei der Kreditaufnahme

In der heutigen schnelllebigen Wirtschaft ist die schnelle Kreditaufnahme für viele Verbraucher und Unternehmen entscheidend. Die Fähigkeit, zügig auf finanzielle Mittel zugreifen zu können, ist oft ausschlaggebend für die Nutzung zeitkritischer Investitionsmöglichkeiten oder das Überwinden plötzlicher wirtschaftlicher Herausforderungen. In diesem Kontext hebt sich die Wichtigkeit von Kreditgeschwindigkeit deutlich ab.

Die Kreditbearbeitungszeit spielt eine zentrale Rolle, wenn es darum geht, wie schnell Kreditnehmer auf die benötigten Gelder zugreifen können. Eine verkürzte Bearbeitungszeit kann bedeuten, dass Unternehmer dringende Investitionen tätigen oder Einzelpersonen unerwartete Kosten ohne größere Verzögerungen decken können. Die schnelle Finanzierung wirkt sich somit direkt auf die Liquidität und die finanzielle Flexibilität aus.

- Verbesserung der Liquiditätssituation bei unerwartetem Kapitalbedarf

- Ermöglichung schneller Reaktionen auf Marktchancen

- Schnellere Abwicklung von Geschäftsabschlüssen durch Verfügbarkeit der Mittel

Es ist daher unerlässlich, dass sowohl Kreditnehmer als auch Kreditgeber die Prozesse und Anforderungen verstehen, die eine schnelle Kreditaufnahme ermöglichen. Dies schließt effiziente Prüfverfahren, die Minimierung bürokratischer Hürden und die Nutzung fortschrittlicher Technologien zur Datenverarbeitung ein. In einer Ära, in der sich wirtschaftliche Bedingungen schnell ändern können, ist die Geschwindigkeit der Kreditvergabe mehr als nur eine Bequemlichkeit; sie ist eine Notwendigkeit für den wirtschaftlichen Erfolg.

Faktoren, die die Kreditvergabegeschwindigkeit beeinflussen

In der Welt der Finanzen ist die Geschwindigkeit oft ebenso wichtig wie die Konditionen eines Kredites selbst. Verschiedene Einflussfaktoren Kreditzeit spielen hierbei eine entscheidende Rolle und können variieren, abhängig von den unterschiedlichen Kreditarten und der Kreditgeber Auswahl. Im Folgenden betrachten wir die Aspekte, die besonders ausschlaggebend für die Dauer des Kreditvergabeprozesses sind.

Kreditart und Kreditgeber

Die Wahl der Kreditart und des Kreditgebers hat wesentlichen Einfluss auf die Geschwindigkeit der Kreditvergabe. Banken und andere finanzielle Institutionen bieten eine Vielzahl an unterschiedlichen Kreditarten an, deren Bearbeitungszeiten sich deutlich unterscheiden können. Die Kreditgeber Auswahl, von traditionellen Banken bis zu Online-Kreditgebern, beeinflusst ebenfalls, wie schnell Sie Zugang zu benötigten Mitteln erhalten.

Bonitätsprüfung und Kreditwürdigkeit

Der Ablauf der Bonitätsprüfung ist zentral für die Bestimmung der Kreditwürdigkeit eines Antragsstellers und beeinflusst maßgeblich die Entscheidungsgeschwindigkeit. Eine umfassende Prüfung kann zwar etwas mehr Zeit in Anspruch nehmen, gewährleistet jedoch aufseiten des Kreditgebers Sicherheit bezüglich der Rückzahlungsfähigkeit des Kreditnehmers.

Erforderliche Dokumente und deren Verfügbarkeit

Die benötigte Unterlagen für die Kreditbeantragung sind grundlegend für eine zügige Abwicklung. Fehlende oder unvollständige Dokumente können den Prozess erheblich verzögern. Hier ist eine gut vorbereitete Dokumentation entscheidend, um Verzögerungen im Kreditvergabeprozess zu vermeiden.

Um die komplexe Natur und die Unterschiede in der Bearbeitungsdauer besser zu verdeutlichen, folgt eine Darstellung der typischen Zeitrahmen in Abhängigkeit von der Kreditart:

| Kreditart | Typische Bearbeitungszeit |

|---|---|

| Privatkredit | 1-5 Werktage |

| Baufinanzierung | 2-4 Wochen |

| Online-Sofortkredit | Innerhalb von 24 Stunden |

Die obige Tabelle zeigt, wie unterschiedlich die Bearbeitungszeiten je nach Art des Kredits sein können. Dies unterstreicht die Bedeutung einer informierten Kreditgeber Auswahl und der korrekten Vorbereitung der benötigten Unterlagen, um den Kreditprozess möglichst effizient zu gestalten.

Online-Kredit vs. Filialkredit: Welcher Weg ist schneller?

In der heutigen schnelllebigen Zeit ist es wichtig, den geeigneten Kreditweg zu finden. Der Vergleich Kreditwege zwischen Online-Krediten und Filialkrediten zeigt deutliche Unterschiede im Kreditvergabeprozess. Während der Online-Kredit Vorteile hinsichtlich der Bearbeitungszeit und Zugänglichkeit bietet, ziehen manche die persönliche Beratung und den Service vor Ort bei einem Filialkredit vor.

Die Filialkredit Bearbeitung kann durch den persönlichen Kontakt zwar als vertrauenswürdiger empfunden werden, doch die Notwendigkeit, physisch eine Bankfiliale zu besuchen, kann die Prozesse verlangsamen. Dies betrifft sowohl die anfängliche Antragsstellung als auch folgende Schritte bis zur Auszahlung des Kredits.

- Online-Kredit Vorteile: Schneller Abschluss vom heimischen Computer aus, weniger Papierkram, oft niedrigere Zinsen durch geringere operative Kosten der Online-Banken.

- Filialkredit Bearbeitung: Persönliche Beratung, Möglichkeit, Verhandlungen über Konditionen zu führen, Sicherheitsgefühl durch direkten Kontakt.

Eine weitere Komponente im Vergleich Kreditwege ist die Technologie. Online-Kreditportale nutzen fortschrittliche Algorithmen und automatisierte Prüfverfahren, die eine schnelle Bewertung von Bonität und Sicherheiten ermöglichen. Dies beschleunigt den Kreditvergabeprozess erheblich.

| Kriterium | Online-Kredit | Filialkredit |

|---|---|---|

| Schnelligkeit der Bearbeitung | Schnell durch Automatisierung | Langsamer, abhängig von persönlichen Beratungsterminen |

| Benötigte Unterlagen | Digitale Einreichung möglich | Physische Dokumente oft notwendig |

| Zinssätze | Häufig günstiger | Kann verhandelbar sein |

Zusammengefasst bietet der Online-Kredit Vorteile in der Geschwindigkeit und Effizienz, die insbesondere für dringende finanzielle Bedürfnisse vorteilhaft sind. Die traditionelle Filialkredit Bearbeitung hingegen punktet mit persönlichem Service und der Möglichkeit, individuelle Aspekte des Kreditvertrags zu besprechen. Es bleibt eine Abwägungssache, die von den persönlichen Präferenzen jedes Kreditnehmers abhängt.

Die Rolle der Schufa bei der Kreditvergabe in Deutschland

Die Schufa spielt eine entscheidende Rolle im Prozess der Kreditvergabe und beeinflusst maßgeblich, wie Kreditinstitute in Deutschland ihre Entscheidungen treffen. Die Schufa Bedeutung ergibt sich daraus, dass sie Informationen zur Kreditwürdigkeit potenzieller Kreditnehmer sammelt und bewertet. Dieser Abschnitt untersucht, wie die Kreditvergabe und Schufa zusammenhängen und welchen Einfluss der Schufa auf Kredite tatsächlich ausgeübt wird.

Bei der Antragstellung für einen Kredit ist die Schufa-Abfrage Dauer von großer Bedeutung, da sie die Geschwindigkeit beeinflusst, mit der Kreditentscheidungen getroffen werden. Im Allgemeinen variiert die Dauer je nach der Art des angefragten Kredits und der Effizienz der beteiligten Banken.

- Schufa-Einträge geben Auskunft über bisherige Kreditaufnahmen und Zahlungsverhalten.

- Positive Einträge können die Kreditvergabe beschleunigen und verbessern die Konditionen.

- Negative Einträge führen hingegen oft zu einer Ablehnung oder zu höheren Zinssätzen.

Die Transparenz und Genauigkeit der von der Schufa bereitgestellten Daten ist daher für die Kreditvergabeentscheidungen von unschätzbarem Wert. Banken verlassen sich auf diese Daten, um das Risiko eines Kreditausfalls zu minimieren. Abschließend lässt sich sagen, dass die Schufa eine unverzichtbare Institution für die Bewertung der Kreditwürdigkeit in Deutschland ist.

Tipps, um einen Kreditantrag zu beschleunigen

Um die Bewilligung eines Kredits zu beschleunigen, sind effiziente Schritte von essenzieller Bedeutung. Nachfolgend finden Sie praktische Tipps für schnelle Kreditgenehmigung, die den gesamten Antragsprozess deutlich vereinfachen können.

Alle notwendigen Unterlagen vorbereiten

Eine gründliche Vorbereitung der notwendigen Unterlagen für Kredit ist entscheidend, um Verzögerungen zu vermeiden. Dazu gehören üblicherweise Nachweise über Einkommen, Beschäftigung, bestehende Verbindlichkeiten und Identitätsdokumente. Eine vollständige und ordentlich sortierte Dokumentation beschleunigt den Überprüfungsprozess erheblich.

Die digitale Identifikation nutzen

Die Nutzung digitaler Identifikationsmethoden bietet signifikante Vorteile. Sie ermöglicht eine schnelle und sichere Verifizierung der persönlichen Daten, was vor allem die Kreditantrag Beschleunigung unterstützt. Dieses Verfahren reduziert die Notwendigkeit physischer Dokumentenabgaben und beschleunigt die Bearbeitungszeiten.

| Vorteil | Beschreibung |

|---|---|

| Schnelligkeit | Durch digitale Prozesse wird der Kreditantrag schneller bearbeitet. |

| Sicherheit | Hohe Sicherheitsstandards bei der Datenübermittlung schützen Ihre Informationen. |

| Einfachheit | Online-Identifizierung ist unkompliziert und kann von zu Hause aus durchgeführt werden. |

Diese Tipps für schnelle Kreditgenehmigung und die Vorteile der digitalen Identifikation sollen Ihnen helfen, den Prozess der Kreditanforderung effizienter zu gestalten. Bereiten Sie Ihre Unterlagen sorgfältig vor und nutzen Sie moderne Technologien, um den Ablauf zu optimieren.

Wie schnell bekommt man einen Kredit ohne Schufa?

Die Möglichkeit, einen Kredit ohne Schufa zu erhalten, stellt für viele Verbraucher eine attraktive Option dar, insbesondere für diejenigen, die aufgrund ihrer Kreditgeschichte besorgt sind. Diese Art von Krediten, oft als Schufa-freie Kredite bezeichnet, wird in der Regel schneller bearbeitet als herkömmliche Kredite, weil die Schufa-Prüfung entfällt.

Die Kreditauszahlung ohne Schufa-Prüfung erfolgt meist unkompliziert und schnell. Anbieter solcher Kredite nutzen andere Kriterien zur Bewertung der Kreditwürdigkeit, wie etwa das aktuelle Einkommen und die allgemeine finanzielle Situation des Antragstellers.

- Schnelligkeit der Kreditvergabe variiert je nach Anbieter

- Einfache Online-Antragsverfahren beschleunigen den gesamten Vorgang

- Notwendigkeit einer ausreichenden Bonitätsbewertung bleibt essentiell

Es ist jedoch wichtig zu beachten, dass trotz der fehlenden Schufa-Prüfung die Zinssätze für derartige Kredite oft höher sind. Die Bedingungen sind ebenfalls streng, da die Kreditgeber das höhere Risiko ohne die übliche Bonitätsprüfung kompensieren müssen.

Sicherlich, die Angebote für Kredit ohne Schufa klingen verlockend, vor allem für diejenigen, die dringend finanzielle Unterstützung benötigen und von traditionellen Bankkrediten ausgeschlossen sind. Jedoch sollte man stets die Konditionen genau prüfen und nur bei renommierten Anbietern einen solchen Kredit beantragen.

Sofortkredit: Definition und Möglichkeiten der schnellen Auszahlung

In der heutigen schnelllebigen Gesellschaft sind finanzielle Notwendigkeiten oft drängend, und die Sofortkredit Möglichkeiten bieten sich als Lösung an, wenn es um schnelle Kreditauszahlung geht. Ein Sofortkredit, oft verstanden unter der Sofortkredit Erklärung, ist ein Kreditprodukt, das darauf ausgelegt ist, dem Kreditnehmer innerhalb kürzester Zeit nach der Antragstellung eine Kreditzusage, oft sogar die Auszahlung zu gewährleisten. Dieses Finanzinstrument ist besonders wertvoll für diejenigen, die in einer finanziellen Notlage schnell handeln müssen.

Ein wesentlicher Vorteil dieser Kreditart ist die Kredit mit sofortiger Zusage, die es ermöglicht, dass die Entscheidungsfindung und die Auszahlungsprozesse extrem beschleunigt werden. Dank digitaler Verarbeitung und automatisierter Kreditprüfverfahren können Anbieter oft binnen Minuten eine Rückmeldung geben. Hierbei spielen Kriterien wie Bonität und Einkommensnachweise zwar immer noch eine Rolle, jedoch ist der gesamte Prozess deutlich straffer organisiert, wodurch die schnelle Kreditauszahlung ermöglicht wird.

- Kreditantrag online ausfüllen und einreichen

- Automatisierte Prüfung der Bonität und anderer Kreditvergabekriterien

- Schnelle Rückmeldung und Kreditzusage, oft binnen weniger Minuten

- Auszahlung des Kredits oft am selben Tag

Die Bandbreite der Sofortkredit Möglichkeiten variiert von kleineren Beträgen für kurzfristige Bedürfnisse bis hin zu größeren Summen, die etwa zur Finanzierung dringender Projekte oder unerwarteter Ausgaben dienen. Bei der Wahl eines Sofortkredits sollte stets darauf geachtet werden, dass der Anbieter seriös ist und transparente Bedingungen bietet. So stellt man sicher, dass die schnelle Kreditauszahlung nicht zu ungünstigen Rückzahlungsbedingungen führt.

Barkredit: Ist es die schnellste Option für dringende Finanzbedürfnisse?

Wenn es um dringliche Finanzierung geht, ist die Geschwindigkeit, mit der Mittel verfügbar gemacht werden, oft von kritischer Bedeutung. Der Barkredit bietet hierbei eine relevante Lösung, da er in der Regel eine rasche Bereitstellung von Sofort Bargeld ermöglicht. Die Barkredit Schnelligkeit macht ihn zu einer attraktiven Wahl für viele Kreditnehmer, die dringend Bargeld benötigen.

Bargeld Kredit Optionen bieten im Vergleich zu herkömmlichen Bankdarlehen oft weniger bürokratische Hürden. Dies kann besonders vorteilhaft sein, wenn die Zeit eine Rolle spielt. Die folgende Übersicht verdeutlicht, wie Barkreditangebote sich hinsichtlich der Verfügbarkeit und Geschwindigkeit von anderen Kreditformen abheben:

| Kreditart | Verfügbarkeitsdauer | Erforderliche Dokumente |

|---|---|---|

| Barkredit | Sofort bis wenige Stunden | Minimale Dokumentation |

| Bankkredit | Mehrere Tage bis Wochen | Umfangreiche Dokumentation |

| Online-Kredit | Innerhalb von 24 Stunden | Moderate Dokumentation |

Die Sofort Bargeld Option, die Barkredite bieten, ist besonders nützlich in Situationen, wo unerwartete Ausgaben oder Notfälle eine schnelle Reaktion erfordern. Während andere Kreditarten ihre eigenen Vorteile haben, zeigt sich, dass für dringliche Finanzierung Barkredite häufig die vorderste Position einnehmen.

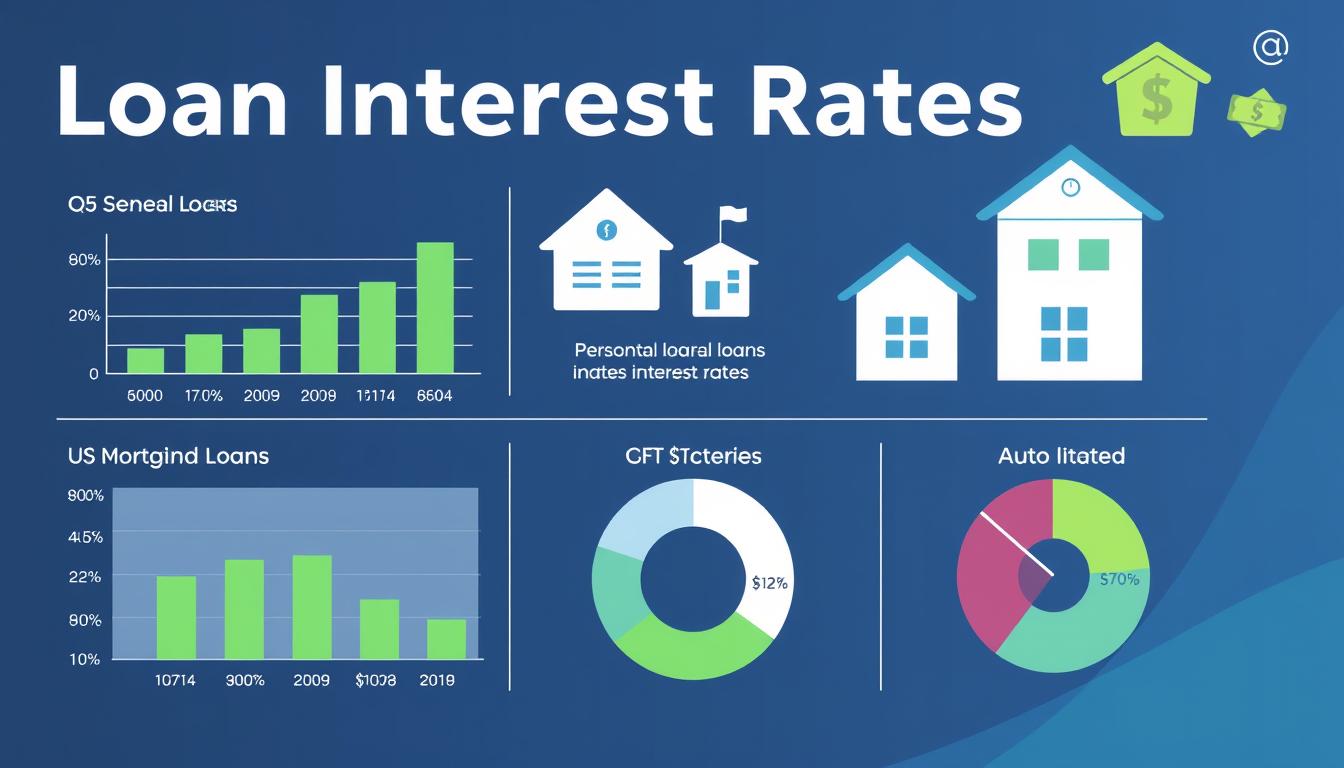

Der Einfluss von Kreditsumme und Laufzeit auf die Bearbeitungsdauer

Die Bearbeitungsdauer eines Kreditantrags kann stark variieren, abhängig von mehreren Kreditbearbeitungszeit Faktoren. Zwei der wesentlichsten Aspekte sind die Kreditsumme und die Kreditlaufzeit. Im Folgenden wird erörtert, wie diese zwei Faktoren die Kreditsumme Bearbeitungsdauer beeinflussen können.

Generell gilt, je höher die Kreditsumme, desto umfangreicher die erforderlichen Prüfungen. Große Summen bergen ein höheres Risiko für Kreditgeber und erfordern daher eine gründlichere Bewertung der Kreditwürdigkeit und Sicherheiten. Dies verlängert die Kreditbearbeitungszeit.

Die Kreditlaufzeit spielt ebenfalls eine kritische Rolle. Längere Laufzeiten bedeuten für die Banken ein langfristiges Engagement, was wiederum eine detaillierte Bewertung der langfristigen finanziellen Stabilität des Antragstellers erforderlich macht. Kurze Laufzeiten sind oft weniger komplex in der Bearbeitung, da sie ein geringeres Risiko darstellen und weniger Zukunftsprognosen erforderlich machen.

- Kreditsumme Bearbeitungsdauer: Höhere Kreditsummen führen zu längeren Bearbeitungszeiten.

- Kreditlaufzeit Einfluss: Längere Laufzeiten erhöhen die Komplexität der Bewertung.

- Kreditbearbeitungszeit Faktoren: Risikobewertung, finanzielle Stabilität des Antragstellers und angeforderte Kreditsumme.

Der direkte Zusammenhang zwischen Kreditsumme Bearbeitungsdauer und Kreditlaufzeit Einfluss zeigt, dass eine sorgfältige Planung und Abwägung dieser Faktoren entscheidend ist, um die Kreditbearbeitungszeit zu optimieren und den Kreditbeschaffungsprozess effizient zu gestalten.

Vorläufige Kreditzusage vs. Endgültige Kreditentscheidung

Die Vorläufige Kreditzusage Bedeutung liegt darin, dass sie einen ersten positiven Bescheid von der Bank darstellt, nach einer ersten Überprüfung Ihrer finanziellen Lage. Diese ist jedoch nicht bindend und kann nach eingehender Prüfung aller Unterlagen noch verändert oder zurückgezogen werden. Der Hauptunterschied zur endgültigen Kreditgenehmigung liegt in der Tiefe der Prüfung und der Verbindlichkeit der Zusage.

| Aspekt | Vorläufige Kreditzusage | Endgültige Kreditgenehmigung |

|---|---|---|

| Bindung | Nicht bindend | Bindend |

| Prüfungsintensität | Grundlegende Überprüfung | Detaillierte und umfassende Prüfung |

| Auswirkungen auf den Kreditnehmer | Vorläufige Planungssicherheit | Endgültige Sicherheit und Klarheit |

Ein weiterer Kreditzusage Unterschied liegt in der zeitlichen Komponente. Während die vorläufige Kreditzusage recht schnell erteilt wird, benötigt die endgültige Kreditgenehmigung oft mehr Zeit, da hier alle relevanten Dokumente und Informationen im Detail geprüft werden müssen. Diese Zeitspanne kann kritisch sein, besonders wenn es um zeitlich sensible Anschaffungen oder Investitionen geht.

Im Endeffekt stellt die vorläufige Kreditzusage eine wichtige Etappe im Kreditvergabeprozess dar, auf die jedoch kein uneingeschränktes Vertrauen gelegt werden sollte. Eine gründliche Vorbereitung und das Bereitstellen aller erforderlichen Dokumente können den Übergang zur endgültigen Kreditgenehmigung beschleunigen und die Chancen auf eine erfolgreiche Kreditvergabe erhöhen.

Die Bedeutung eines guten Kreditvermittlers für Schnelligkeit

Die Rolle Kreditvermittler ist zentral, wenn es um die Beschleunigung des Kreditprozesses geht. Ein erfahrener Vermittler kann die Kreditvermittlung Geschwindigkeit erheblich steigern, indem er die passenden Kreditgeber auswählt und den Antragsprozess effizient gestaltet. Darüber hinaus bieten gute Vermittler nicht nur eine schnelle Kreditberatung, sondern auch eine professionelle Kreditberatung und -beschleunigung.

Kreditvermittler nutzen ihre Expertise und Netzwerke, um Hindernisse, die sich im Laufe des Kreditantragsverfahrens ergeben können, zu minimieren. Die folgende Liste zeigt auf, welche spezifischen Vorteile ein kompetenter Kreditvermittler in den Prozess einbringen kann:

- Erfahrung in der Kreditbranche: Durch ihre Erfahrung können Kreditvermittler die Wahrscheinlichkeit einer schnellen Kreditgenehmigung erhöhen.

- Individuelle Kreditberatung: Sie analysieren die finanzielle Situation des Klienten, um das beste Kreditangebot mit optimalen Konditionen zu finden.

- Beziehung zu Banken: Starke Beziehungen zu verschiedenen Kreditgebern können dazu beitragen, dass Ihre Kreditanträge bevorzugt und schneller bearbeitet werden.

- Technologische Hilfsmittel: Einsatz modernster Technologien zur Kreditberatung und -beschleunigung, was die Bearbeitungszeit verkürzt.

Die Auswahl des richtigen Kreditvermittlers kann also deutlich zur Kreditvermittlung Geschwindigkeit beitragen und somit zu einer erheblichen Zeitersparnis führen. Es lohnt sich, hier sorgfältig die Optionen zu prüfen und auf bewährte Fachkompetenz zu setzen.

Expresskredit: Was verspricht diese Art von Kredit?

Ein Expresskredit steht für eine schnelle Lösung in finanziellen Angelegenheiten und verkörpert speziell den Bedarf nach agilem Handeln in dringenden Finanzsituationen. Einer der entscheidenden Expresskredit Vorteile ist zweifelsfrei der schnelle Kreditvergabe Prozess. Dieser ermöglicht es den Kreditnehmern, in kürzester Zeit über notwendige Geldmittel zu verfügen. Insbesondere in Szenarien, in denen Zeit ein kritischer Faktor ist, wie zum Beispiel bei unvorhergesehenen Reparaturen oder spontanen Investitionsmöglichkeiten, bietet der Expresskredit eine effektive Finanzierungsquelle.

Die Konditionen eines solchen Kredits sind explizit darauf ausgerichtet, eine zügige Bearbeitung und Auszahlung zu gewährleisten. Typischerweise werden für einen Expresskredit vereinfachte Prozesse eingesetzt, die es erlauben, lange Wartezeiten und umständliche bürokratische Hürden zu umgehen. Expresskredit Bedingungen können beispielsweise eine minimierte Anzahl von erforderlichen Dokumenten oder den Verzicht auf komplexe Sicherheiten umfassen, was wiederum die Geschwindigkeit der Kreditabwicklung erhöht.

Es ist jedoch wichtig zu beachten, dass trotz der Schnelligkeit jede Kreditentscheidung sorgfältig überdacht werden sollte. Die Flexibilität und Effizienz eines Expresskredites macht ihn zu einer attraktiven Option, doch sollten potentielle Kreditnehmer sicherstellen, dass die Rückzahlungsbedingungen ihren finanziellen Möglichkeiten entsprechen. Es empfiehlt sich auch, die Angebote und Konditionen mehrerer Anbieter zu vergleichen, um einen Kredit zu finden, der sowohl schnell verfügbar ist als auch langfristige Zufriedenheit sichert.

FAQ

Wie beeinflusst die Kreditart die Kreditaufnahme Geschwindigkeit?

Die Wahl der Kreditart kann einen erheblichen Einfluss auf die Kreditbearbeitungszeit haben. Beispielsweise werden Sofort- und Expresskredite schneller bearbeitet als herkömmliche Ratenkredite, da diese speziell für eine schnelle Kreditzusage und Kreditauszahlung konzipiert sind.

Was versteht man unter schnellen Kreditoptionen?

Schnelle Kreditoptionen, wie Sofortkredite oder Expresskredite, sind Darlehensformen, die auf eine zügige Bearbeitung und Auszahlung abzielen. Sie bieten dem Kreditnehmer die Möglichkeit, relativ kurzfristig über die beantragten Geldmittel zu verfügen.

Welche Rolle spielt die Schufa bei der Geschwindigkeit der Kreditaufnahme?

Die Schufa spielt eine entscheidende Rolle bei der Kreditaufnahme in Deutschland. Die Dauer der Schufa-Abfrage und die Schufa-Bewertung können den Kreditgenehmigungsprozess sowohl beschleunigen als auch verzögern, je nachdem, wie schnell die benötigten Informationen bereitgestellt und verarbeitet werden können.

Ist ein Online-Kredit schneller zu erhalten als ein Filialkredit?

Ja, in der Regel ist ein Online-Kredit schneller zu erhalten als ein klassischer Filialkredit. Online-Kredite profitieren von digitalen Prozessen, die eine schnelle Bearbeitung ermöglichen, während bei Filialkrediten oft längere Bearbeitungszeiten durch persönliche Termine und den physischen Dokumentenaustausch entstehen.

Wie kann ich meinen Kreditantrag beschleunigen?

Um Ihren Kreditantrag zu beschleunigen, sollten Sie alle notwendigen Unterlagen vorab zusammenstellen und, wenn möglich, digitale Identifikations- und Legitimationsverfahren nutzen.

Was ist ein Kredit ohne Schufa und bekommt man ihn schneller?

Ein Kredit ohne Schufa ist ein Darlehen, bei dem keine Schufa-Auskunft eingeholt wird. Die Kreditauszahlung ohne Schufa-Prüfung kann in manchen Fällen schneller erfolgen, da der Prozess der Schufa-Prüfung wegfällt.

Was ist ein Sofortkredit und wie schnell kann ich das Geld erhalten?

Ein Sofortkredit ist ein Kreditangebot, bei dem eine sehr schnelle Kreditzusage und Auszahlung im Vordergrund steht. Oftmals kann das Geld bei einem Sofortkredit bereits innerhalb weniger Stunden oder Tage nach der Antragstellung zur Verfügung stehen.

Ist ein Barkredit eine gute Option für dringende Finanzbedürfnisse?

Ja, ein Barkredit kann eine gute Option sein, wenn Sie dringend Geld benötigen. Da ein Barkredit meist in bar und sofort ausgezahlt wird, eignet er sich besonders für Notfälle, bei denen es auf Schnelligkeit ankommt.

Wie beeinflussen Kreditsumme und Laufzeit die Kreditbearbeitungszeit?

Die Höhe der Kreditsumme und die gewählte Kreditlaufzeit können Einfluss auf die Dauer der Bearbeitung haben. Höhere Kreditsummen und längere Laufzeiten erfordern unter Umständen eine intensivere Prüfung, was die Bearbeitungsdauer verlängern kann.

Was ist der Unterschied zwischen einer vorläufigen Kreditzusage und einer endgültigen Kreditentscheidung?

Eine vorläufige Kreditzusage ist eine erste positive Rückmeldung auf den Kreditantrag basierend auf den vom Antragsteller gemachten Angaben. Die endgültige Kreditentscheidung erfolgt erst nach Prüfung aller Unterlagen und kann von der vorläufigen Zusage abweichen.

Warum ist ein guter Kreditvermittler für die Schnelligkeit der Kreditaufnahme wichtig?

Ein guter Kreditvermittler kennt den Markt und die Prozesse der Banken und kann somit den Prozess der Kreditaufnahme beschleunigen, indem er schnell passende Angebote findet und bei der Antragstellung unterstützt.

Was versteht man unter einem Expresskredit und welche Vorteile bietet er?

Ein Expresskredit ist eine Kreditform, die auf eine besonders schnelle Bearbeitung und Auszahlung ausgerichtet ist. Der Vorteil liegt in der zeitnahen Verfügbarkeit der Geldmittel, was besonders bei dringendem Kapitalbedarf von Vorteil ist.